УПД (универсальный передаточный документ): правила и образец заполнения

Новая форма бухгалтерской и налоговой документации – универсальный передаточный документ — объединяет в себе функции счёт-фактуры и первичного учётного документа, что значительно облегчает документооборот компании.

Универсальный передаточный документ: чем является и как заполняется в 2016 году

Симбиозом счёт-фактуры и первичного документа стал новый тип учётной документации – универсальный передаточный документ (УПД).

Он был разработан и введён в пользование благодаря всесторонней поддержке инициативы законодательных органов бухгалтерским сообществом страны.

А связана эта инициатива была с решением вопроса неэффективности документооборота: при заполнении «первички» и счёт-фактуры многие данные дублируются, так как обязательны для всех бухгалтерских документов по закону. В связи с этим в качестве решения был предложен «Отгрузочный документ», позднее переименованный в УПД.

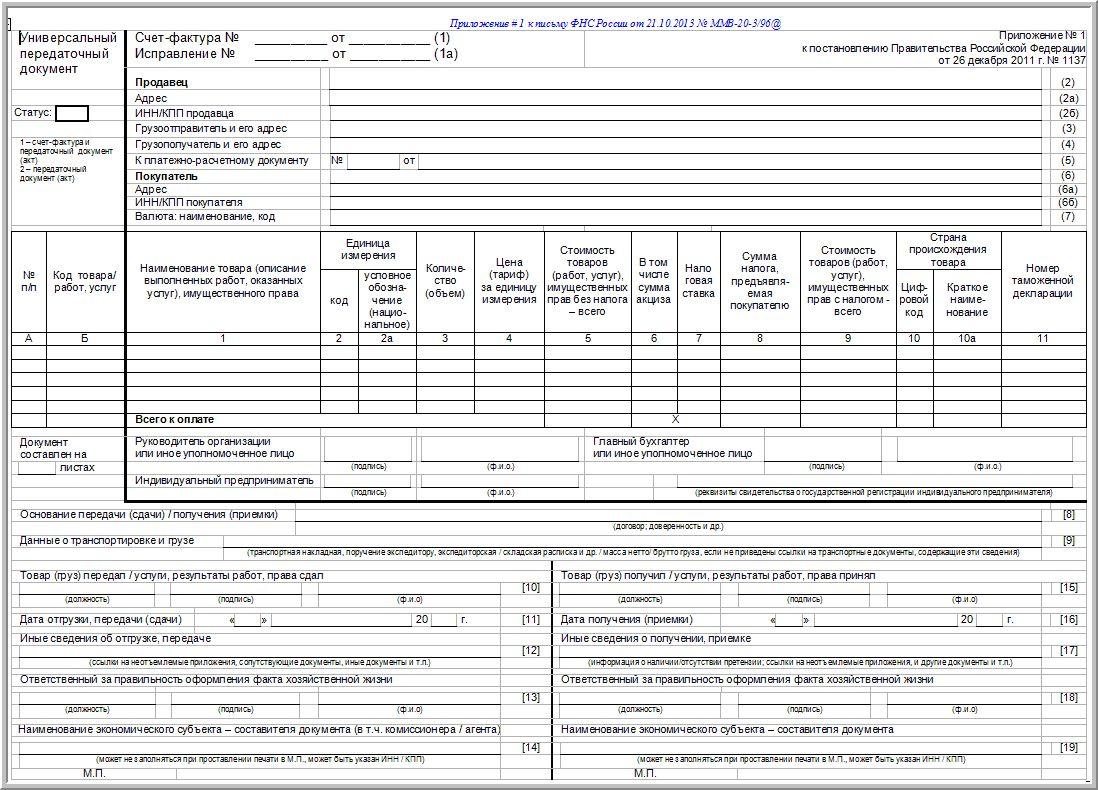

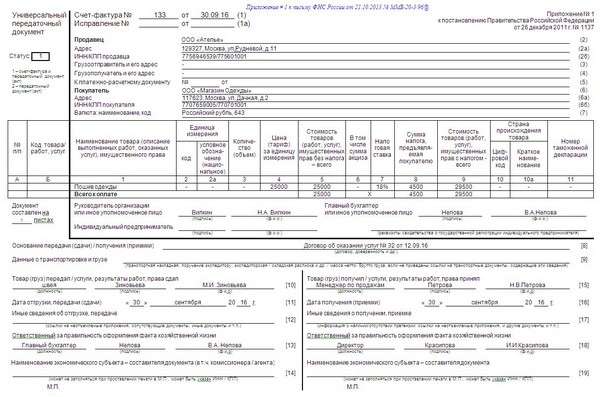

Что собой представляет данный документ? Разработанный на её основе УПД содержит абсолютно неизменённую форму счёт-фактуры, окантованную чёрной линией.

Вокруг рамки располагаются дополнительные поля и данные, обязательные для первичной документации по ч.2 9 статьи Федерального Закона №402-ФЗ. а именно:

- Название «Универсальный передаточный документ».

- Дата составления, дублирующая дату внутренней счёт-фактуры.

- Полное наименование организации-составителя документа.

- Информация о регистрируемом факте хозяйственной деятельности (указывается в нескольких полях).

- Размер сделки в натуральном либо денежном (стоимость) эквиваленте, с указанием используемых единиц измерения.

- Поимённый список должностных лиц от обеих сторон:

ответственных за составление данного УПД;

ответственных за принятие ФХЗ со стороны покупателя.

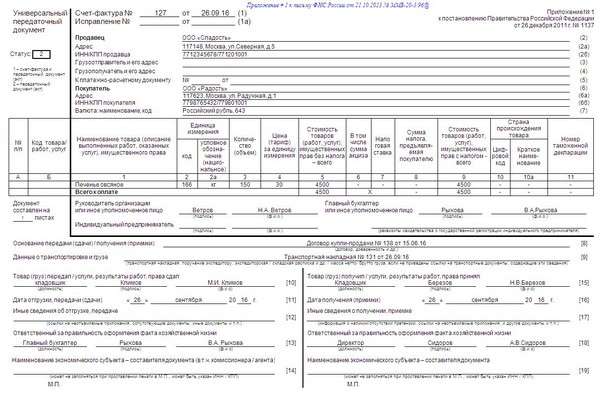

Ознакомиться со всеми вышеперечисленными пунктами на примере можно по изображению ниже:

Функции Универсального передаточного документа

Так как абсолютно каждый факт хозяйственной деятельности любой организации должен находить своё отражение в бухучёте, а связанный с финансами факт ещё и в налоговом учёте, заполненный УПД может быть принят в различных случаях в качестве документального подтверждения совершения сделки (передачи прав) или в качестве счёта-фактуры в целях налогообложения. Это значит, что универсальный передаточный документ может выступать в роли одного, либо в роли двух документов сразу.

Для того чтобы точно отразить, к какому типу принадлежит каждый отдельно взятый УПД, в форму добавлен такой пункт как «Статус УПД». Он располагается в левом углу (сверху) и должен иметь одно из двух значений: цифра «1» либо цифра «2».

Отметка «1» в данном поле означает, что документ принимается одновременно счёт-фактурой и «первичкой». Такой статус используется компаниями – плательщиками НДС.

Но если вы используете упрощённую систему налогообложения и в ходе ведения деятельности компании не начисляете налог на добавленную стоимость (некоторые «упрощенцы» могут это делать по просьбе клиента), то гораздо проще применить значение «2», при котором УПД выступает в роли первичной учётной документации.

Удобство второго варианта заключается не только в чёткой принадлежности документа, но и в вопросе заполнения.

Ведь когда не начисляется НДС, нет необходимости заполнять многие пункты документа, обязательные для счёт-фактуры:

- строка №7 – данные о выставленном счёте;

- графа №6 – общая сумма акциза сделки;

- графа №7 – размер налоговой ставки;

- графа №10 – кодировка страны-производителя;

- графа №10а – буквенное наименование страны-производителя;

- графа №11 – данные о таможенной декларации.

Таким образом, каждый вправе выбирать самостоятельно, какую функцию будет осуществлять Универсальный Передаточный Документ. Причём, не запрещается использовать его в виде первичной документации и одновременно выписать отдельную счёт-фактуру.

Об УПД (Универсальном передаточном документе) смотрите видео.

Удобен ли УПД для компаний на УСН

На самом деле, этот документ был разработан именно для компаний, которые уплачивают в казну НДС, так как экономит ресурсы, время и помогает избежать дублирования данных. Что же касается «упрощенцев», которые не выписывают счёт-фактуру, так как не платят НДС, то для них польза от использования УПД сомнительна.

При желании универсальный передаточный документ может использовать каждая компания. Так что всё зависит в основном от личных предпочтений и привычек сотрудников…

Кроме того, возможен случай, когда компания на УСН занимается начислением НДС ради какого-либо крупного клиента, которому не выгодно сотрудничать на обычных условиях. В таком случае «упрощенец» попадает в такую же ситуацию, как и владелец организации с общим режимом налогообложения и может выписать УПД в целях экономии времени.

Он в этом случае заменит и ТОРГ-12 и счёт-фактуру.

Как в 2016 году заполняется универсальный передаточный документ

Этот вопрос мы рассмотрим, исходя из статуса документа, так как первый включает в себя второй.

Для удобства начнём с последнего.

Выписывая УПД как первичную учётную документацию, важно соблюсти все правила заполнения последней, указанные в пункте 2 статьи 9 Закона № 402-ФЗ :

- Наименование документа: обязательно. Записывается в левом верхнем углу и дополняется указанием статуса в соответствующем поле.

- Дата составления: записывается в строке 1. Это не дата отгрузки и не дата принятия.

- Полное наименование компании-составителя УПД: указывается в 14 и 19 строке либо заменяется мокрой печатью.

- Содержание регистрируемой операции:

строки 2, 2а, 2б – для реквизитов продавца;

строки 6, 6а, 6б – для реквизитов покупателя;

графы А и (по желанию) Б – детализация предмета сделки;

строка 8 – на основании чего выписывается документ;

строки 9, 17 и 12 – для указания дополнительных документов и информации, описывающей сделку (особенно важно для сложных услуг);

строки 11, 16 – уточняющие данные по датам.

В случае отсутствия подписей в данном поле, необходимо выставить их в строки их предыдущего пункта либо в строке с данными руководителя организации/уполномоченного лица (если во всех трёх случаях это один и тот же человек: проводит операцию, оформляет документы, является подписантом).

Чему должен уделить внимание продавец

Особое внимание при заполнении УПД стоит обратить на новые для первичной учётной документации пункты:

- Данные грузоотправителя и грузополучателя в строках 3 и 4: помимо наименований фирм допустимо указать такие юридические реквизиты как ИНН и ОКПП.

Но если по каким-либо причинам вы решили заполнить данный пункт, можно указать в нём артикул или код работы по ОКВЭД или услуги по ОКУН.

Это может значительно облегчить подсчёт налоговой базы для различных режимов налогообложения, применяемых на одной организации.

А в ситуации, когда это лицо не является одним из тех, что уже проставили подпись в документе (то есть не директор, не бухгалтер и не уполномоченное лицо) проставляется также подпись.

Но в некоторых случаях может быть иной (например, если УПД был оформлен в данный день, а груз фактически отгрузили в следующий).

В этой строке в обязательном порядке указывается действительная дата выполнения обязательств продавца перед покупателем.

Поле важно потому, что такое указание очень поможет организации при налоговой проверке (даст отсылку на ответы по возникшим вопросам инспекторов).

Пункт может остаться незаполненным в случае, если на документ проставляется мокрая печать.

С какими сложностями может столкнуться покупатель, заполняя УПД

На самом деле, непонятных пунктов для опытного бухгалтера/лица его заменяющего со стороны покупателя практически нет.

Важно только внимательно заполнить следующие строки:

- Строка 15 – персональные данные лица, ответственного за получение/приём поставляемого товара/услуги: ФИО, должность, подпись.

- Строка 16 – фактическая дата приёма предмета сделки.

Поле может остаться пустым, но случае заполнения важно понимать, что эта дата не может быть меньше даты составления передаточного документа или даты отгрузки (из рекомендаций ФНС России). - Строка 17 – обычно заполняется при возникновении разногласий и написании претензии во время приёмки.

- Строка 18 – персональные данные сотрудника, занимавшегося документальным оформлением сделки: ФИО, должность, подпись.

- Строка 19 – полное наименование организации, заполнявшей документ от лица покупателя (если это так же отдельная бухгалтерская контора, то её наименование).

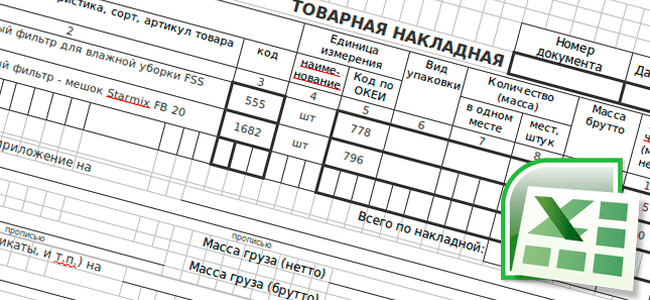

Скачать бесплатно бланк товарной накладной вы можете на нашем сайте.

Скачать бесплатно бланк товарной накладной вы можете на нашем сайте.

Как проверить полис ОСАГО по номеру в базе данных РСА рассказано в статье. Визуальная проверка полиса, проверка полномочий страховщика, способы проверки подлинности полиса ОСАГО.

О возврате подоходного налога при лечении здесь.

Как отражать УПД в бухгалтерском учёте

Рассмотрим две возможные ситуации при работе с УПД:

Ситуация 1: Вы – продавец, составляете УПД.

В таком случае может возникнуть вопрос «На какую дату отражать выручку в бухучёте? Ведь в документе могут быть 3 разные даты (подписание, отгрузка, получение).

Как диктует нам закон, в данном случае стоит использовать дату передачи клиенту товаров и услуг. А если она идентична дате составления документа/вовсе отсутствует, используем дату подписания. Но это касается только 2 формы УПД.

Если же ваш документ имеет тип «1», необходимо выставить дополнительно дату оформления счёта-фактуры, которая обычно совпадает с датой отгрузки. А в случае расхождений в датах приёма-получения выставляется та же дата, что и в строке приёма товаров/услуг.

Ситуация 2: Вы – покупатель, получаете УПД.

Тут стоит обратить внимание на режим налогообложения и его требования. Так, для УСН наряду с фактом получения важен момент оплаты товара, а также тип расходов (при закупке некоторых основных средств, проводка в бухучёте записывается только после ввода их в эксплуатацию).

А во всех других случаях, факт расхода отражается в бухучёте датой приёмки товаров.

Таким образом, универсальный передаточный документ является отличным способом оптимизировать деятельность и документооборот менеджеров компании и бухгалтерии.

Особенно это справедливо для организаций – плательщиков НДС.

Как заполнить Универсальный передаточный документ в программе 1С можно узнать из видео.

Образцы заполнения УПД

Компании все чаще переходят от первички и счетов-фактур к универсальному передаточному документу, но возникают сложности с заполнением УПД. Образцы заполнения УПД в различных ситуациях — в этой статье.

В статье образцы заполнения УПД вместо:

- ТОРГ-12 и счета-фактуры

- накладной

- акта и счета-фактуры

- акта выполненных работ

УПД вместо накладной и счета-фактуры

Чаще всего компании используют универсальный передаточный документ (УПД) со статусом 1. В таком случае документ заменяет счет-фактуру и первичку. Например, накладную. В нем надо заполнить обязательные реквизиты обоих заменяемых докумнтов.

Скачать все образцы можно по ссылке в конце статьи.

Образец заполнения УПД, заменяющий ТОРГ-12 и счет-фактуру

УПД вместо накладной

Никто не запрещает использовать универсальный передаточный документ только как первичку. В частности, вместо ТОРГ-12. Использовать бланк таким образом удобно компаниям на упрощенке. Главное, не выделять в нем ставку НДС и сумму налога. В окошке со статусом документа надо поставить 2.

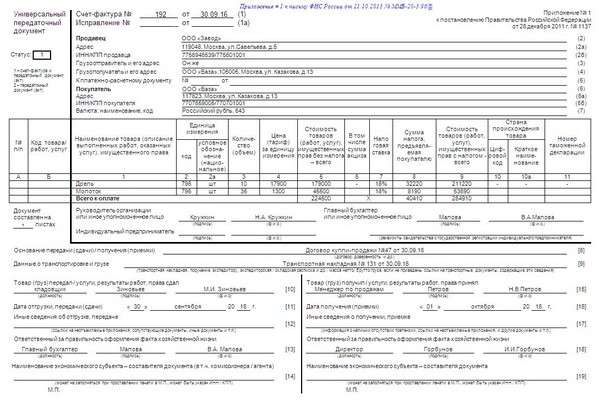

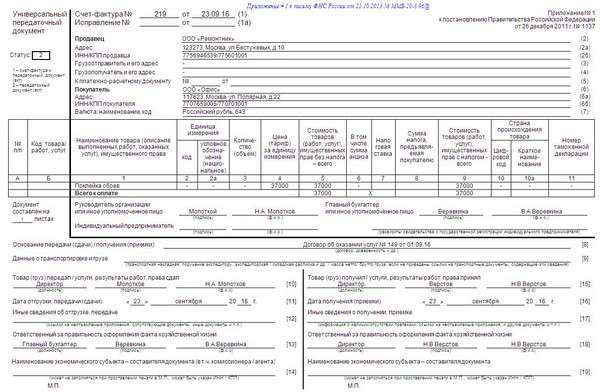

Образец заполнения УПД, заменяющий накладную

УПД вместо акта и счета-фактуры

Универсальный документ в работе могут использовать не только компании, которые отгружают товар. Он также подходит и организациям, которые оказывают услуги и выполняют работы. В таком случае документ будет заменять акт и счет-фактуру. В заполнении есть свои особенности. В частности, надо поставить прочерки в строках «Грузоотправитель и его адрес» и «Грузополучатель и его адрес». Заполнить графы 2 и 2а, а также 3 и 4 нужно, если одновременно выполняются два условия. Во-первых, в договоре записана цена за единицу измерения. Например, за цена за укладку кафеля указана за квадратный метр. Во-вторых, такая единица изменения есть в разделе 1 или 2 классификатора ОК 015-94 (МК 002-97). В остальных случаях в графах поставьте прочерки (письмо Минфина России от 02.02.2016 № 03-07-09/4701).

Образец заполнения УПД, заменяющий акт и счет-фактуру

УПД вместо акта выполненных работ

Данный документ может заменять только акт. Статус такого бланка — 2. В рамке, обведенной жирной чертой, заполните информацию о заказчике и исполнителе. Остальную часть заполните так же, как и первичку. Стоимость товара записывайте без НДС.

Образец заполнения УПД, заменяющий акт выполненных работ

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Заполнение УПД

С 2013 года у субъектов экономической деятельности появился выбор в отношении оформления документов при реализации, выполнении работ, услуг. Компания может использовать единый бланк Универсального передаточного документа (УПД) или по старинке заполнять передаточный первичный документ и счет-фактуру.

Необходимость в наличии универсального документа появилась давно. При отгрузочных операциях, подтверждении выполнения работ, услуг продавцам и исполнителям приходилось формировать два документа, реквизиты которых во многом пересекались. Логично предположить, что их можно соединить в одном документе. Этим вопросом и занялась ФНС совместно с Министерством финансов, результатом стал бланк УПД, который приложен к Письму №ММВ-20-3/96@ от 21.10.13.

С 7 мая 2016 года вводится в действие электронная форма УПД — подробнее здесь .

Каждая хозяйственная операция, связанная с продажами, выполнением услуг или работ, подлежит отражению как в бухгалтерском, так и в налоговом учете.

В целях бухучета составляется передаточный документ (накладная ТОРГ-12. М-15 или акт о приеме-передаче, выполнении работ, оказании услуг), который выступает первичным бланком для отражения соответствующей проводки. До 2013 года обязательным было применение типовых форм, после обновления закона «О бухгалтерском учете» данная обязанность отменена, организации и ИП могут сами решить, какой документ им удобно применять, и как он должен выглядеть.

В целях налогового учета необходимо вести учет НДС с помощью формирования счетов-фактур с выделенной суммой налога. Каждая операция, облагаемая НДС, должна сопровождаться выпиской счета-фактуры (скачать образец счета-фактуры можно здесь ).

Универсальный передаточный документ – это бланк, включивший в себя первичный бухгалтерский документ и счет-фактуру. УПД объединил реквизиты этих двух документов, создав единую удобную форму, которую компании могут при желании заполнять. При этом бланк счета-фактуры полностью вошел в УПД в неизменном виде, в универсальном документе он обведен жирной чертой.

Когда можно применять УПД?

Универсальный передаточный документ может заполняться, как:

- Только передаточный документ, то есть может заменять накладную или акт – в том случае, если компания работает без НДС, при этом не нужно заполнять реквизиты счета-фактуры, характерные для операций с НДС (суммы налога, страна происхождения, № таможенной декларации);

- Только счет-фактура – при желании можно заполнять УПД вместо счета-фактуры;

- Передаточный документ и счет-фактура – в отношении операций, облагаемых НДС.

Универсальный документ содержит поле, именуемое статусом, он может принимать либо значение 1, либо значение 2. «1» ставится в случае, если в УПД заполнены все реквизиты, «2» — если УПД заполняется только как передаточный бухгалтерский бланк.

На самом деле, если в данном поле будет допущена ошибка, это не сделает документ не действительным. Фактическое определение того, для чего оформлен документ, определяется на основании того, какие реквизиты заполнены. Поэтому статус – это информативный параметр, ни на что не влияющий.

Можно ли изменять УПД?

Универсальный передаточный документ можно скорректировать на свое усмотрение. Внося изменения в УПД, следует убедиться, что в нем сохранились обязательные реквизиты для первичных бухгалтерских документов (они прописаны в девятой статье закона №402-ФЗ) и для счета-фактуры. Если все необходимые реквизиты сохранены, то документ будет считаться пригодным для того, чтобы выполнить двойную запись об операции в бухгалтерии и обосновать НДС, направляемый к возмещению из бюджета.

Список обязательных реквизитов для бухгалтерских документов:

- Название бланка;

- Дата выписки;

- Название компании, формирующей бланк;

- Суть операции;

- Стоимость и количество;

- Реквизиты лица, ответственного за оформление сделки;

- Подписи представителей сторон.

Образец заполнения УПД

При заполнении универсального передаточного документа следует ориентироваться на положения, прописанные в Постановлении №1137 от 26.12.11 и Письме ФНС №ММВ-20-3/96@ от 21.10.13.

При заполнении универсального передаточного документа следует ориентироваться на положения, прописанные в Постановлении №1137 от 26.12.11 и Письме ФНС №ММВ-20-3/96@ от 21.10.13.

Постановление определяет порядок заполнения счета-фактуры, так как в УПД бланк счета-фактуры перемещен полностью, то при заполнении его полей следует ориентироваться на порядок, прописанный в указанном постановлении.

Письмо налоговой определяет особенности заполнения остальных полей универсального передаточного документа.

В качестве примера заполнен образец УПД, скачать этот образец можно по ссылке ниже.

При заполнении бланка универсального передаточного документа, прежде всего, нужно присвоить ему правильный статус:

- 1 – если операции облагаются НДС, и УПД заменяет собой накладную и счет-фактуру;

- 2 – если операции не облагаются НДС и УПД выписывается только как накладная или акт.

Фактический статус универсального передаточного документа определяется на основании заполненных реквизитов. Если в УПД будет указан НДС, а статус будет стоять «2», то документ может быть использован как счет-фактура для обоснования вычета НДС, несмотря на статус, который имеет лишь информационный характер.

Если статус 1

Номер универсального передаточного документа проставляется в строке 1 подраздела со счетом-фактурой. Он носит порядковый хронологический характер.

В строке 1а также может указываться номер, но он относится к исправлениям, вносимым в счет-фактуру. Имеются в виду именно незначительные незначимые ошибки технического или арифметического характера. При первом исправлении ставится 1, при втором – 2 и далее по нарастающей.

Исправленный документ и корректировочный – это два совершенно разные понятия. В первом случае выписывается аналогичный УПД за тем же номером с заполненной строкой 1а, при этом неверные сведения исправляются (опечатки в реквизитах, ценах, неправильных подсчетах). Во втором случае заполняется совсем другой документ – корректировочный, который имеет свой номер и служит дополнением к исходному УПД. Корректировка производится при ошибках и изменениях, которые влияют на конечные суммы стоимости и НДС, а также не дает возможности налоговой правильно идентифицировать реквизиты стороны и документа.

В универсальном передаточном документе имеется несколько дат:

- 1 – день, когда фактически заполняется документ;

- 1а – день, когда вносятся исправления (заполняется только, если УПД исправляется);

- 11 – день, когда фактически отгружен товар, передаются выполненные работы, услуг, он может не совпадать с датой выписки бланка;

- 16 – день, когда клиент фактически получил ТМЦ, работы, услуги, может не совпадать с датами строк 1 и 11.

Если поле 11 не заполнено, то считается, что реальный день отгрузки совпал с днем выписки УПД.

Если поле 16 не заполнено, то считается, что реальный день получения совпал с днем отгрузки (или днем выписки, если поле 11 не заполнено).

Поля 11 и 16 не обязательны для оформления, однако рекомендуется все-таки вносить даты даже в том случае, если они все совпадают.

В операции могут участвовать:

- продавец, покупатель, отправитель груза и его получатель в случае, если операция заключается в передаче ТМЦ;

- исполнитель и заказчик, если операция заключается в отчете о выполненных работах или оказанных услугах.

Для отражения реквизитов эти экономических субъектов в УПД следует заполнить следующие поля:

- 2,2а,2б – для продавца (название, юридический адрес, ИНН, КПП);

- 6,6а,6б – для покупателя (аналогичные реквизиты);

- 3 – для отправителя ТМЦ (название, почтовый адрес, при необходимости ИНН и КПП);

- 3 – для получателя ТМЦ (аналогичный сведения);

- 14 – для составителя УПД со стороны продавца, исполнителя (название, ИНН, КПП), если ставится печать с реквизитами составителя, то поле можно не заполнять;

- 19 – для составителя УПД со стороны покупателя, заказчика (название, ИНН, КПП), если есть печать с реквизитами, то ставится прочерк в поле.

Подписи ответственных лиц

В УПД должны присутствовать подписи следующих лиц:

Руководителя организации или лица, его замещающего – в подразделе со счетом-фактурой;

- Главного бухгалтера (если такой должности нет, то руководителя или замещающего лица) – в подразделе со счетом-фактурой;

- Индивидуального предпринимателя с указанием реквизитов свидетельства ИП (если УПД заполняется ИП);

- Работника, передавшего ТМЦ, работы, услуги – в поле 10, если это лицо уже подписался под счетом-фактурой, то подпись можно не ставить (указать только должность и ФИО)

- Работника, ответственного за грамотное оформление УПД со стороны продавца или исполнителя – в поле 13, если подпись этого лица ранее ставилась, то в этом поле можно не подписываться (заполнить только должность и ФИО);

- Работника, получившего ТМЦ, работы, услуги – в поле 15;

- Работника, ответственного за грамотное оформление УПД со стороны покупателя или заказчика – в поле 18, если это же лицо расписалось в поле 15, то здесь подпись можно не ставить.

В отношении каждого указанного в УПД представителя сторон должны быть прописаны должность и ФИО.

Сведения об операции

Содержание операций можно узнать из следующих заполненных граф таблицы:

А — № заполненной строки таблицы по порядку, можно не заполнять;

Б – артикул ТМЦ, код по ОКВЭД для работ, код по ОКУН для услуг, заполняется при необходимости указать на какие-либо особые условия, налоговые льготы;

- 1 – наименование ТМЦ, работ, услуг;

- 2 – код единицы измерения по ОКЕИ;

- 2а – соответствующее наименование;

- 3 – количественный параметр;

- 4 – цена за единицу без НДС;

- 5 – стоимость всего количества без НДС;

- 6 – акциз, если начисляется; если нет – то пишется формулировка «без акциза»;

- 7 – ставка НДС; если компания освобождена от НДС по 145 ст. НК РФ, то пишется «без НДС», также такая формулировка пишется при желании выставить счет-фактуру компаниями, не работающими с НДС;

- 8 – сумма НДС, может быть указана формулировка «без НДС» в тех случаях, что прописаны выше;

- 9 – стоимость всего количества с налогом;

- 10 – код страны происхождения по ОКСН;

- 10а – наименование страны;

- 11 — № таможенной декларации (заполнять в отношении импорта).

Также поясняющая дополнительная информация о сделки может быть внесена в следующие поля УПД:

- 8 – документ, определяющий особенности сделки и дающий основание на ее выполнение (договор, соглашение, доверенность);

- 9 – сведения о перевозке ТМЦ при доставке собственными силами или транспортной компанией (наименование транспортного документа, его номер, дата), также могут быть указаны количественные параметры поставляемого груза – например, масса;

- 12 – дополнительная значимая информация об отгрузке, передаче, которую хочет сообщить продавец, исполнитель (ссылка на приложения и сопутствующие документы);

- 17 – дополнительная значимая информация о полученных ТМЦ, работах, услугах, которые хочет сообщить получатель, заказчик (претензии).

Заполнение всех этих строк можно посмотреть в образце УПД, который можно скачать ниже.

Подробное заполнение всех строк универсального передаточного документа можно найти в письме ФНС№ММВ-20-3/96@ от 21.10.13.

Все указанные выше реквизиты следует заполнять, если статус УПД – «1».

Если статус 2

Не нужно заполнять:

- Графы таблицы 7 и 8, где отражается ставка и сумма НДС;

- Графы 10, 10а и 11 – страна и ГТД, которые заполняются только для налогооблагаемых операций.

Можно не заполнять:

- Строки подраздела со счетом-фактурой 2а и 2б, 3, 4, 5, 6а и 6б;

- Графы таблицы – 4, 5 и 6.

Все остальные поля заполняются по аналогии с описанием выше.

Скачать бланк и образец

УПД универсальный передаточный документ образец заполнения – скачать .

Источники: http://vesbiz.ru/buxuchet/obrazec-zapolneniya-upd.html, http://www.gazeta-unp.ru/articles/51482-qqq-16-m9-upd-obraztsy-zapolneniya, http://buhs0.ru/zapolnenie-upd/