Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Следственный комитет и Налоговая служба разработали методические рекомендации по установлению фактов умышленной неуплаты налогов и формированию доказательной базы.

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Недавно Алтайское отделение ПФР выпустило неоднозначное информационное сообщение, касающееся правил представления СЗВ-М. В информации говорилось, что «даже в случае отсутствия работников, трудящихся по найму, работодатель все равно подает сведения, но только без указания списка застрахованных лиц».

В ПБУ «Учетная политика» внесены изменения

В ПБУ «Учетная политика» внесены изменения

С 06.08.2017 года вступают в силу поправки в ПБУ 1/2008 «Учетная политика организаций». Так, в частности, установлено, что в случае, когда федеральными стандартами не предусмотрен способ ведения бухучета по конкретному вопросу, компания может разработать свой способ.

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Хабаровские налоговики сообщили, что территориальные инспекции вправе не принимать декларации у организаций, обладающих признаками недобросовестных плательщиков.

Как давать пояснения к расчету по взносам

Как давать пояснения к расчету по взносам

Если в расчете по взносам отражены необлагаемые суммы либо пониженные тарифы, то при камеральной проверке расчета ИФНС направит вам требование. В нем она запросит документы, подтверждающие обоснованность отражения таких сумм и тарифов. Ваша задача — правильно ответить на это требование.

Утвержден новый порядок работы налоговиков с невыясненными платежами

Утвержден новый порядок работы налоговиков с невыясненными платежами

С 01.12.2017 года изменятся правила, по которым налоговики будут разбираться с невыясненными платежами в бюджет. Особое место в новых правилах отведено уточнению платежек на уплату страховых взносов.

Суточные разъездным работникам: начислять ли НДФЛ и взносы

Суточные разъездным работникам: начислять ли НДФЛ и взносы

Если работа сотрудника связана с постоянными разъездами, то суммы выдаваемых ему суточных не облагаются ни взносами, ни НДФЛ в полном объеме, а не только в пределах общего лимита.

СЗВ-М для ИП

Актуально на: 10 октября 2016 г.

Сдают ли ИП СЗВ-М (утв. Постановлением Правления ПФР от 01.02.2016 № 83п )? Ответ на этот вопрос зависит от того, есть ли у ИП работники и/или лица, с которыми у него заключены гражданско-правовые договоры (далее – ГПД). Начнем с тех предпринимателей, которые работают в одиночку.

СЗВ-М для ИП без работников – форма неактуальная, предприниматели на себя ее представлять не должны. Поскольку обязанность сдавать СЗВ-М в ПФР предусмотрена только для страхователей (п. 2.2 ст. 11 Закона от 01.04.1996 № 27-ФЗ ). А ИП становится страхователем, когда заключает с физлицом трудовой договор или ГПД и встает на учет в качестве страхователя в органах ПФР (п. 1 ст. 11 Закона от 15.12.2001 № 167-ФЗ ).

Таким образом, ИП без работников не сдает СЗВ-М на себя! И если хотите сдать форму СЗВ-М для ИП без работников, то не тратьте время. Этого делать не нужно.

СЗВ-М для ИП с работниками

Нужно ли сдавать ИП СЗВ-М, если у него есть работники? Однозначно да. Любой работодатель-страхователь должен ежемесячно ее представлять в свое отделение ПФР (п. 2.2 ст. 11 Закона от 01.04.1996 № 27-ФЗ ).

При этом в СЗВ-М индивидуальные предприниматели сведения о себе не указывают. В форме должны быть данные только о тех лицах, с которыми у них в отчетном месяце были заключены / прекращены / действуют трудовые договоры или ГПД. И неважно, начислялись выплаты в пользу этих лиц в отчетном месяце или нет.

Нулевая СЗВ-М у ИП

Может ли быть СЗВ-М (2016) нулевая у ИП? Такой вопрос может возникнуть у предпринимателя, который раньше использовал в своей деятельности труд наемных работников и зарегистрировался в ПФР в качестве страхователя, но на данный момент все работники уволились и действующих трудовых договоров или ГПД с кем-либо у него нет. В такой ситуации ИП без сотрудников СЗВ-М просто не представляет: ни нулевую, ни со сведениями (Письмо ПФР от 27.07.2016 № ЛЧ-08-19/10581 ).

Также читайте:

Отчет СЗВ-М в ПФР 2017 году(каждый месяц)

Начиная с отчетности за первый квартал 2017 года(т.е. со второго квартала) 4-ФСС и РСВ-1 отменяют. Расчет будет единый и сдавать его надо будет в ИФНС.

До 2 квартала 2017 года можно не забивать себе голову нововведениями, всё равно еще не раз будут изменения.

С помощью этого онлайн-сервиса для ИП или этого онлайн-сервиса для организаций можно вести налоговый и бухучет на УСН и ЕНВД, формировать платежки, 4-ФСС, СЗВ, Единый расчет 2017 подавать любую отчетность через интернет и пр.(от 250 р/мес.). 30 дней бесплатно, при первой оплате(если переход по этим ссылкам с этого сайта) три месяца в подарок. Для вновь созданных ИП сейчас первый год на тарифе Премиум в подарок (бесплатно).

Ежеквартально не позднее 30-го числа следующего месяца:

I кв. — 2 мая 2017 года;

II кв. — 31 июля 2017 года;

III кв. — 30 октября 2017 года;

IV кв. — 30 января 2018 года

* Если дата сдачи отчетности ПФР выпадает на выходной(или нерабочий) день то срок переносится на следующий рабочий день

Подавать можно с 1-го(мая) числа следующего за отчетным месяцем. Однако законодательство не запрещает подавать отчеты заранее(досрочно). Поэтому ПФР такие отчеты начнёт принимать уже 15 апреля. Однако подавать такой отчет раньше конца месяца нужно только если вы уверены что у вас не появится еще работник(любой) до конца месяца. Ведь иначе всё равно надо будет подавать уточненку или платить штраф 500 р. за каждого нового.

Бумага или электронный

Если у вас 24 и менее работников, то вы можете подавать отчёт как на бумаге так и в электронном виде .

Если сотрудников 25 и более — только в электронном виде .

С 1 января 2017 года если сотрудников 25 и более и предоставить отчет на бумаге — штраф 1000 рублей(часть 4 статьи 17 Закона от 1 апреля 1996 № 27-ФЗ в редакции закона 3 июля 2016 г. № 250-ФЗ).

Самому работнику

Работающему уволившемуся в период с 1 января по 31 мая 2016 года, нужно.

Если Вы увольняетесь до 31 мая 2016 года, то для того, чтобы Вам пересчитали пенсию, нужно подать заявление в Пенсионный Фонд. К заявлению нужно приложить копию трудовой книжки. После 31 мая 2016 года этого делать уже не нужно, так как работодатель будет сдавать новые ежемесячные отчётности, по которым пересчёт пенсии будет происходить автоматически.

Индексация пенсий отменяется, но плановое повышение на баллы всё-таки производиться будет.

Федеральный закон от 29.12.2015 N 385-ФЗ «О приостановлении действия отдельных положений законодательных актов

Закон уже вступил в силу.

Внести в Федеральный закон от 1 апреля 1996 года N 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» (Собрание законодательства Российской Федерации, 1996, N 14, ст. 1401; 2001, N 44, ст. 4149; 2003, N 1, ст. 13; 2007, N 30, ст. 3754; 2008, N 18, ст. 1942; N 30, ст. 3616; 2009, N 30, ст. 3739; N 52, ст. 6417, 6454; 2010, N 31, ст. 4196; N 50, ст. 6597; 2011, N 29, ст. 4291; N 49, ст. 7037, 7057; 2012, N 50, ст. 6966; 2013, N 52, ст. 6986; 2014, N 26, ст. 3394; N 30, ст. 4217; N 45, ст. 6155; N 49, ст. 6915) следующие изменения:

1) абзац тринадцатый статьи 1 после слова «признаются» дополнить словом «месяц,»;

а) дополнить пунктом 2.2 следующего содержания:

«2.2. Страхователь ежемесячно не позднее 10-го числа месяца, следующего за отчетным периодом — месяцем, представляет о каждом работающем у него застрахованном лице (включая лиц, которые заключили договоры гражданско-правового характера, на вознаграждения по которым в соответствии с законодательством Российской Федерации о страховых взносах начисляются страховые взносы) следующие сведения:

1) страховой номер индивидуального лицевого счета;

2) фамилию, имя и отчество;

3) идентификационный номер налогоплательщика.»;

б) в абзаце первом пункта 4 слова «пунктами 2 и 2.1» заменить словами «пунктами 2 — 2.2»;

а) часть третью после слов «отчетного периода,» дополнить словами «который составляет более месяца и»;

б) дополнить новой частью четвертой следующего содержания:

«За непредставление страхователем в установленный срок либо представление им неполных и (или) недостоверных сведений, предусмотренных пунктом 2.2 статьи 11 настоящего Федерального закона, к такому страхователю применяются финансовые санкции в размере 500 рублей в отношении каждого застрахованного лица. Взыскание указанной суммы производится органами Пенсионного фонда Российской Федерации в порядке, аналогичном порядку, установленному статьями 19 и 20 Федерального закона от 24 июля 2009 года N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования».»;

С помощью этого онлайн-сервиса можно формировать СЗВ-М, 4-ФСС, РСВ-1, вести налоговый учет на УСН и ЕНВД, формировать платежки и подавать любую отчетность через интернет и пр.

СЗВ-М для ИП

Индивидуальные предприниматели представляют в России самую значительную категорию людей, занимающихся малым бизнесом. ИП может работать самостоятельно или же нанимать при необходимости сотрудников. Все зависит от вида деятельности и ее количественных показателей. Максимально допустимое число наемных работников у предпринимателя также может быть разным, в зависимости от системы налогообложения. Но в любом случае ИП, использующий наемный труд, должен пройти в Пенсионном фонде России регистрацию в качестве работодателя (п. 1 ст. 11 Федерального закона от 15.12.2001 № 167-ФЗ). Любой сотрудник должен быть официально оформлен у ИП. С работниками, находящимися в трудовых отношениях с предпринимателем, должны быть в обязательном порядке заключены трудовые договора. За каждого сотрудника ИП платит взносы в ПФР и сдает необходимую отчетность в соответствии с действующим законодательством.

Сдают ли ИП СЗВ-М?

После регистрации в качестве работодателя в ПФР, что предприниматель должен сделать в течение 30 дней с момента приема на работу первого сотрудника, ИП становится страхователем для наемных работников. Следует учитывать, что несвоевременная регистрация влечет за собой штрафные санкции в размере 5 тысяч рублей при просрочке в пределах 90 дней и 10 тысяч рублей при превышении этого срока (п. 1 ст. 27 Федерального закона от 15.12.2001 № 167-ФЗ). Вопрос о том, сдают ли ИП форму СЗВ-М, которая представляет собой сведения о застрахованных работниках, отпадает сам собой — конечно сдают. Это дополнительное обязательство, появившееся у предпринимателя с работниками в 2016 году, впрочем, как и у всех, кто выплачивает физлицам доход, с которого платятся страховые взносы в ПФР.

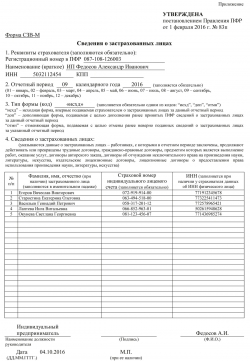

Форма СЗВ-М утверждена постановлением Правления ПФР от 01.02.2016 № 83п. Действовать форма СЗВ-М начала с 01.04.2016. Она является обязательной в качестве отчетной для предприятий всех форм собственности. Если у кого-либо их предпринимателей все же возникают сомнения, нужно ли сдавать ИП СЗВ-М. то в этом случае надо понимать, что если вы, как работодатель, выплачивали доходы сотрудникам, в том числе по гражданско-правовым договорам, с которых уплачиваются взносы в ПФР. даже при задержке выплаты зарплаты, вы должны отчитать по форме СЗВ-М.

Форма СЗВ-М для ИП, численность наемных работников у которого превышает 25 человек, должна сдаваться в электронном виде. При этом следует учитывать, что распоряжением ПФР от 31.08.2016 № 432р утвержден новый формат предоставления в электронном виде данных о застрахованных. который вводится в действие с 1 ноября 2016 года.

СЗВ-М для ИП без работников

Зачастую предприниматели работают самостоятельно. При этом возникает вопрос, сдают ли ИП СЗВ-М, если у них нет наемных работников. Когда предприниматель первично регистрирует свою деятельность, то все данные о нем автоматически передаются в Пенсионный фонд. А поскольку в качестве работодателя он не регистрируется, а значит и не является страховщиком для наемных работников, которые отсутствуют, то и ответ на вопрос о том, должны ли ИП сдавать СЗВ-М, в этом случае будет отрицательным. Не должен.

Источники: http://glavkniga.ru/situations/k502163, http://ipipip.ru/Ежемесячная_отчетность_в_ПФР_в_2016_году/, http://spmag.ru/articles/szv-m-dlya-ip