Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Следственный комитет и Налоговая служба разработали методические рекомендации по установлению фактов умышленной неуплаты налогов и формированию доказательной базы.

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Недавно Алтайское отделение ПФР выпустило неоднозначное информационное сообщение, касающееся правил представления СЗВ-М. В информации говорилось, что «даже в случае отсутствия работников, трудящихся по найму, работодатель все равно подает сведения, но только без указания списка застрахованных лиц».

В ПБУ «Учетная политика» внесены изменения

В ПБУ «Учетная политика» внесены изменения

С 06.08.2017 года вступают в силу поправки в ПБУ 1/2008 «Учетная политика организаций». Так, в частности, установлено, что в случае, когда федеральными стандартами не предусмотрен способ ведения бухучета по конкретному вопросу, компания может разработать свой способ.

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Хабаровские налоговики сообщили, что территориальные инспекции вправе не принимать декларации у организаций, обладающих признаками недобросовестных плательщиков.

Как давать пояснения к расчету по взносам

Как давать пояснения к расчету по взносам

Если в расчете по взносам отражены необлагаемые суммы либо пониженные тарифы, то при камеральной проверке расчета ИФНС направит вам требование. В нем она запросит документы, подтверждающие обоснованность отражения таких сумм и тарифов. Ваша задача — правильно ответить на это требование.

Утвержден новый порядок работы налоговиков с невыясненными платежами

Утвержден новый порядок работы налоговиков с невыясненными платежами

С 01.12.2017 года изменятся правила, по которым налоговики будут разбираться с невыясненными платежами в бюджет. Особое место в новых правилах отведено уточнению платежек на уплату страховых взносов.

Суточные разъездным работникам: начислять ли НДФЛ и взносы

Суточные разъездным работникам: начислять ли НДФЛ и взносы

Если работа сотрудника связана с постоянными разъездами, то суммы выдаваемых ему суточных не облагаются ни взносами, ни НДФЛ в полном объеме, а не только в пределах общего лимита.

Подписи в УПД

Обновление: 29 июня 2017 г.

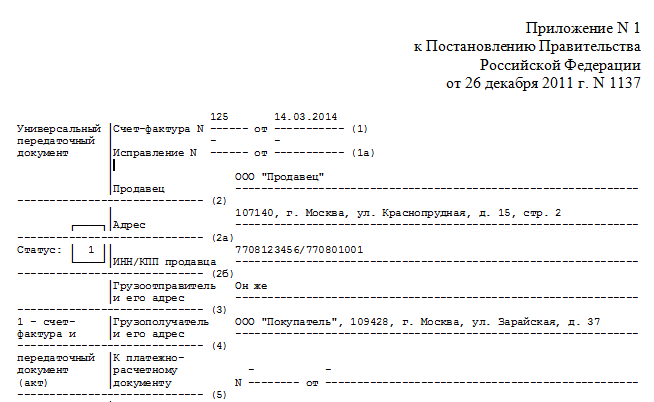

Образец подписания УПД

Образец подписания УПД

Количество подписей в УПД со стороны покупателя и продавца может быть разным. Ответ на вопрос, кто подписывает УПД со стороны покупателя и продавца, зависит от того, как в компании распределены полномочия по подписанию счетов-фактур, передаче и получению товаров (результатов работ, услуг), оформлению хозяйственных операций.

Как правильно подписать УПД?

Реквизит «подпись» предусмотрен в нескольких местах УПД:

- В форме счета-фактуры в составе передаточного документа предусмотрено место для подписи руководителя компании (или уполномоченного им лица) либо предпринимателя с расшифровкой (ФИО), а также главного бухгалтера либо другого уполномоченного лица.

- В строке 10 предусмотрено место для подписи лица, которое отгрузило (передало) товар (услугу, результаты работ, права) с указанием его должности и ФИО.

- В строке 13 подписи в УПД ставят лица, которые уполномочены на составление УПД как первичного документа со стороны продавца (подрядчика, исполнителя).

- В строке 15 предусмотрено место для подписи лица, которое отвечает за получение (приемку) товара, услуг, результатов работ, прав.

- В строке 18 предусмотрено место для подписи лица, ответственного за правильность оформления операции со стороны покупателя, заказчика.

Какие обязательные подписи в УПД должны быть всегда? Все ли подписи должны быть в УПД в указанных местах? Ответы на эти вопросы можно найти в рекомендациях, которые налоговики довели в приложениях к Письму от 21.10.2013 № ММВ-20-3/96. Этим письмом утверждена официальная форма универсального передаточного документа и доведены правила заполнения УПД. Подписи согласно указанным рекомендациям могут заполняться не все и не всегда.

Доведенные рекомендации можно обобщить в следующие несколько правил.

Для продавца (исполнителя, подрядчика):

- В форме УПД должна стоять подпись руководителя (или предпринимателя) и главного бухгалтера либо других уполномоченных лиц в разделе счета-фактуры.

- При заполнении строки 10 подпись можно не ставить в том случае, когда лицо, имеющее право подписи счета-фактуры, и лицо, уполномоченное на приемку товара, услуг, результатов работ, — это один и тот же человек. В такой ситуации подпись достаточно поставить в разделе УПД для счета-фактура, а в строке 10 указать должность и ФИО этого лица.

- При заполнении строки 13 без подписи можно обойтись, если лицо, ответственное за оформление операции, и лицо, уполномоченное на отгрузку товара, услуги или результата работ, — один и тот же человек.

Для покупателя (заказчика):

- В строке 15 ставятся подпись лица, принявшего товар (услуги, права, результаты работ), а также должность и ФИО этого лица.

- В строке 18 подпись лица, отвечающего за оформление операции, можно не ставить, если оно же принимает товар, услугу, результаты работ или права. В строке 18 достаточно указать только должность и ФИО этого сотрудника.

Ниже мы привели образец, как подписывать УПД в таких случаях, который вы можете скачать.

Скачать образец подписания УПД

В приведенном образце счет-фактуру от имени заказчика подписал директор, поэтому в строке 10 заполнены только ФИО и должность, так как это же лицо осуществляет передачу услуги. В строке 18 подпись также отсутствует, так как у заказчика за составление документа отвечает то же лицо, что и за приемку услуги.

Следует отметить, что официальная форма УПД является рекомендованной и при необходимости может изменяться компанией или предпринимателем. В частности, у компании может возникнуть потребность включить в форму УПД дополнительные строки. Например, если в компании за оформление хозяйственной операции отвечает несколько сотрудников, официальная форма УПД может быть дополнена строкой 13а, в которой будет стоять подпись и указываться ФИО и должность второго отвечающего за составление документа сотрудника.

Также читайте:

Применение, статус и правила заполнениея УПД

Применение УПД

УПД можно применять наряду с традиционными первичными документами и счетами-фактурами. Отметим, что счета-фактуры по-прежнему будут использоваться – отменять их МФ ПФ не планирует (письма от 17.10.2013 № 03-07-14/43330, от 29.12.2012 № 03-07-03/230).

За основу при создании универсального первичного документа был взят счет-фактура. Форма счета-фактуры была дополнена обязательными реквизитами, установленными Федеральным законом от 06.12.2011 № 402-ФЗ. Это не противоречит нормам 21 главы НК РФ (письма ФНС России от 23.08.2012 № АС-4-3/13968@, от 12.03.2012 № ЕД-4-3/4061@).

Применяться универсальный передаточный документ может для оформления следующих операций:

- отгрузка товаров (без транспортировки и с транспортировкой);

- передача результатов выполненных работ;

- оказание услуг;

- передача имущественных прав;

- отгрузка товаров (работ, услуг) комиссионером (агентом) комитенту (принципалу).

УПД может использоваться и как совмещенный документ (первичный и счет-фактура) и как только первичный учетный документ.

Заметьте, использовать новую форму в документообороте не обязательно. Организации и предприниматели могут по-прежнему применять любые другие документы, соответствующие требованиям статьи 9 Закона № 402-ФЗ.

Статус УПД

В универсальном передаточном документе есть реквизит Статус. Его значение может быть «1» или «2». Если в поле Статус указать «1», то документ применяется одновременно в качестве счета-фактуры и первички.

Если значение статуса равно «2», то УПД будет использоваться только в качестве первичного учетного документа. УПД со статусом «2» могут смело применять «упрощенцы», так как выставление такого документа не приводит к возникновению обязанности по исчислению и уплате НДС. Кроме этого, документ со статусом «2» может применяться при отгрузке товаров комитентом комиссионеру.

Если статус документа «2», то поля, установленные в качестве обязательных исключительно для счета-фактуры, могут не заполняться:

- «К платежно-расчетному документу» (строка 7);

- «В том числе сумма акциза» (графа 6);

- «Налоговая ставка» (графа 7);

- «Цифровой код страны происхождения товара» (графа 10);

- «Краткое наименование страны происхождения товара» (графа 10а);

- «Номер таможенной декларации» (графа 11).

Номер универсального передаточного документа зависит от его статуса. Напомним: налоговое законодательство предъявляет определенные требования к порядку нумерации счетов-фактур. Так при выставлении счета-фактуры в строке 1 должен быть обязательно указан его порядковый номер (п.5 ст.169 НК РФ, пп.«а» п.1 Правил заполнения счетов-фактур, утв. Постановлением № 1137). Номера счетов-фактур. в т.ч. корректировочных и авансовых, присваиваются в хронологическом порядке (письмо Минфина РФ от 10.08.2012 № 03-07-11/284). Кроме этого, определен специальный порядок нумерации счетов-фактур обособленными подразделениями (участником товарищества, доверительным управляющим).

Что касается требований к первичному бухгалтерскому документу. то номер не перечислен среди его обязательных реквизитов (ст. 9 Закона № 402-ФЗ). Исходя из этого:

- в УПД со статусом «1» номер присваивается в соответствии с хронологией нумерации счетов-фактур;

- в УПД со статусом «2» номер присваивается в соответствии с хронологией нумерации первичных документов (накладных, актов и т.д.).

Как заполнить дату УПД

В рекомендуемой форме универсального передаточного документа мы видим три даты:

- строка (1) – дата составления документа;

- строка [11] – дата совершения факта хозяйственной деятельности (дата реальной отгрузки товаров, передачи заказчику результатов работ, предъявления документа об оказании услуг, передачи имущественных прав);

- строка [16] – дата получения товаров, приемки результатов работ, оказания услуг, получения имущественных прав.

Вспомним, как законодательство увязывает дату составления счета-фактуры. момент определения налоговой базы и возникновение права на вычет у покупателя. В соответствии с п.5 ст.169 НК РФ, пп.«а» п.1 Правил заполнения счетов-фактур:

- счет-фактура должен быть выставлен не позднее 5 календарных дней со дня отгрузки товара (выполнения работ, оказания услуг), передачи имущественных прав;

- счет-фактура, выставленный до даты отгрузки (до оформления первичных документов, подтверждающих отгрузку), не может являться основанием для вычета (письма Минфина РФ от 09.11.2011 № 03-07-09/39, от 17.02.2011 № 03-07-08/44);

- моментом определения налоговой базы по НДС для работ следует признавать дату подписания акта сдачи-приемки работ заказчиком (письма Минфина РФ от 16.03.2011 № 03-03-06/1/141, от 07.10.2008 № 03-07-11/328).

Согласно ч. 3 ст. 9 закона № 402-ФЗ, первичный учетный документ должен быть составлен при совершении факта хозяйственной деятельности, а при невозможности – непосредственно после его окончания.

Рассмотрим теперь возможные варианты проставления дат в передаточном документе:

- УПД составляется в момент совершения факта хозяйственной деятельности (отгрузки товара, передачи работ, услуг, имущественных прав). Вполне может быть «идеальный вариант», когда дата составления документа, даты отгрузки и приемки товаров совпадают, тогда соответственно совпадают и показатели строк 1, 11 и 16.

- Могут совпадать даты составления документа и дата отгрузки, то есть совпадают строки 1 и 11, а дата приемки, то есть стр. 16 будет позже.

В этих случаях моментом определения налоговой базы по НДС будет являться дата, указанная в строках 1 и 11, а для работ – в строке 16.

- УПД может составляться до совершения факта хозяйственной деятельности (перед отгрузкой товаров, передачей), тогда хронология событий будет выглядеть следующим образом:

1. составление документа – дата, указанная в cтроке 1;

2. отгрузка – дата, указанная в cтроке 11;

3. приемка – дата, указанная в cтроке 16.

Моментом определения налоговой базы по НДС будет являться дата, указанная в строке 11, а для работ – в строке 16.

Может сложиться ситуация, когда составить документ при совершении факта хозяйственной деятельности не было возможности, и УПД был составлен непосредственно после его окончания (в предусмотренных п. 3 ст. 9 Закона № 402-ФЗ случаях), тогда хронология событий будет выглядеть следующим образом:

1. отгрузка – дата, указанная в cтроке 11;

2. составление документа – дата, указанная в cтроке 1;

3. приемка – дата, указанная в cтроке 16.

Моментом определения налоговой базы по НДС будет являться дата, указанная в строке 11, а для работ – в строке 16. Что касается покупателя, то он вправе заявлять вычет по НДС не раньше даты получения товара или даты приемки работ, указанной в строке 16.

Кто ставит подпись в УПД

Кто и в каких строках должен подписывать универсальный передаточный документ? Строки «Руководитель организации или иное уполномоченное лицо», «Главный бухгалтер или иное уполномоченное лицо» заполняются всегда согласно ст. 169 НК РФ, Приложению № 1 к Постановлению № 1137. Нет исключения для заполнения этих строк и при применении статуса «2».

В строке 10 указывается должность, инициалы и подпись лица, отгрузившего товар, или уполномоченного подписывать акты передачи результатов работ (услуг, имущественных прав) от имени организации или предпринимателя. Если это лицо совпадает с лицом, уполномоченным подписывать счет-фактуру, то может указываться только должность и инициалы без повторения подписи.

В строке 13 нужно указать должность, инициалы и подпись человека, ответственного за правильное оформление факта хозяйственной деятельности, со стороны продавца. Если это это тот же человек, кто указан и в строке 10, то в строке 13 можно указать только должность и инициалы без повторения подписи.

В строке 15 нужно написать должность, инициалы и подпись лица, получившего товар, или лица, уполномоченного подписывать акты передачи результатов работ (услуг, имущественных прав) от имени экономического субъекта.

В строке 18 указывается должность, инициалы и подпись лица, ответственного за правильное оформление факта хозяйственной деятельности, со стороны покупателя. Если это лицо совпадает с лицом, указанным в строке 15, то может указываться только должность и инициалы без повторения подписи.

Обратите внимание: проектом Федерального закона № 192810-6 «О внесении изменений в Федеральный закон от 6 декабря 2011 года № 402-ФЗ “О бухгалтерском учете “» (в редакции от 14.06.2013, принятой Государственной Думой во втором чтении) предложено внести изменения в статью 9 Закона. Поправки в часть 1 статьи 9 ужесточают требования к первичным учетным документам. В частности, «не допускается принятие к бухгалтерскому учету документов, которыми оформляются не имевшие место факты хозяйственной деятельности, мнимые и притворные сделки».

Изменения, вносимые в часть 3 статьи 9, разграничивают меру ответственности лиц, подписывающих первичные учетные документы. Так, «лицо, ответственное за правильность оформления факта хозяйственной деятельности. обеспечивает своевременную передачу первичных учетных документов для регистрации содержащихся в них данных в регистрах бухгалтерского учета, а также достоверность этих данных. Лицо, на которое возложено ведение бухгалтерского учета, и лицо, с которым заключен договор об оказании услуг по ведению бухгалтерского учета, не несут ответственность за правильность оформления фактов хозяйственной деятельности».

Наименование экономического субъекта и печать

Строка 14 УПД – показатель, позволяющий включить информацию о хозяйствующем субъекте, составившем документ со стороны продавца (исполнителя). Это может быть лицо, ведущее бухгалтерский учет продавца (исполнителя), или комиссионер (агент), если он передает комитенту (принципалу) товар, результаты работ, услуги, приобретенные в его интересах.

В строке 19 нужно указать сведения о хозяйствующем субъекте, составившем документ со стороны покупателя (заказчика), в том числе сведения о лице, ведущем бухгалтерский учет покупателя.

Печать на универсальном передаточном документе не нужна. Во-первых, она не предусмотрена для счета-фактуры (исключена из п. 6 ст. 169 НК РФ с 01.01.2002). Во-вторых, она не является обязательным реквизитом первичного учетного документа. Поэтому отсутствие печати в УПД не будет препятствием, как для вычета НДС, так и для документального подтверждения расходов для целей налога на прибыль.

Однако, если на документе будет стоять печать, имеющая в своем составе полное наименование экономического субъекта, составившего документ, показатели строк 14 и 19 можно не заполнять.

Необязательные к заполнению поля

УПД содержит дополнительные поля. которые необязательны для заполнения, но, могут быть удобны для пользователей. К дополнительным относятся следующие поля УПД:

- Графа «А» – порядковый номер записи в таблице – может заполняться для удобства поиска и визуального выделения позиций.

- Графа «Б» – артикул (для товаров), код вида деятельности для работ (услуг) и т.п. Эту графу рекомендуется заполнять, например, для подтверждения права применения льготных тарифов по страховым взносам для фондов.

- В строке 8 указывается информация, идентифицирующая отношения сторон (реквизиты договоров, соглашений, счетов и т.д.) Этот показатель позволяет определить содержание факта хозяйственной деятельности и специфические условия сделки непосредственно в первичном документе. В некоторых случаях может косвенно подтверждать содержание сделки и ее условия, что может явиться существенным условием для целей определения налога на прибыль.

- В строке 9 при необходимости указываются реквизиты транспортных документов (транспортной накладной, путевого листа), поручения экспедитору, складских расписок и т.д.; базис поставки; сведения о грузе: масса нетто/брутто и т.д.

- Строка 12 может включать дополнительные сведения о грузе (данные о сертификатах, паспортах), а также здесь могут указываться иные сведения, являющиеся неотъемлемыми приложениям УПД. Эта строка может заполняться в случае наличия существенной дополнительной информации об исполнении сделки продавцом (исполнителем), не вошедшей в форму УПД.

- В строке 17 указываются дополнительные сведения о наличии/отсутствии претензий, данные о документах, оформленных покупателем (заказчиком при получении товаров (работ. услуг, имущественных прав), являющихся неотъемлемыми приложениями УПД.

В программе «1С:Бухгалтерия 8 » универсальный передаточный документ включен в список печатных форм для документов реализации и выданных счетов-фактур на реализацию.

Распечатать УПД со статусом «1», можно на основании счета-фактуры, который был зарегистрирован для документа отгрузки в информационной базе. При нажатии на кнопку Печать нужно выбрать Универсальный передаточный документ. Программа автоматически заполняет реквизиты УПД по данным учетной системы, однако некоторые показатели придется заполнить в режиме редактирования.

Корректировка УПД

В настоящее время форма корректировочного УПД отсутствует. Но ФНС России сообщила, что занимается разработкой такого документа. Поэтому для корректировки нужно использовать счет-фактуру в соответствии с Постановлением Правительства №1137.

Комментарии

Комментариев пока нет

Универсальный передаточный документ 2015-2016 (УПД) — образец заполнения

Главная / Квота на операцию / Универсальный передаточный документ 2015-2016 (УПД) — образец заполнения

Универсальный передаточныйдокумент(УПД)с2014года может быть использован компаниями и предпринимателями для подтверждения понесенных затрат при расчете налога на прибыль и вычета по НДС. После очередного разъяснения ФНС о порядке использования УПД, которое появилось в марте этого года, упрощенцы (товаропроизводители на едином сельхозналоге, а также бизнесмены на УСН) могут уже не беспокоиться по поводу возможности использования данного документа при оформлении проводимых операций.

Правила заполнения УПД

Об форме универсального передаточного документа – 2015-2016

У ряда налогоплательщиков возникают вполне резонные сомнения по поводу законности применения данного обобщенного документа для бухгалтерского и налогового учета, поскольку предложенная фискалами форма УПД не была утверждена правительственным распоряжением. Налоговая же служба предложила данную форму единого документа год назад путем передачи по линии налоговых органов письма-разъяснения. В данном письме доводится до сведения проверяющих, как следует поступать при оценке документов, оформленных на основании предложенной формы универсального передаточного документа.

Разработанный налоговиками единый документ способен заменить собой целый ряд оформляемой контрагентами бухгалтерской документации. В частности, УПД может заменить счет-фактуру, товарную накладную, акт приемки-передачи услуг, работ или имущественных прав. То есть предприятиям было предложено или оформлять целый пакет перечисленных выше документов или обойтись заполнением одного — универсального передаточного документа.

Несмотря на то, что данная форма документа не является унифицированной и не прошла одобрения на правительственном уровне, форма УПД является вполне официальной и признаваемой налоговыми органами. Это явствует из обоснования, предоставленного самой налоговой службой.

Так, в соответствии с разъяснениями главного налогового органа, для оформления хозяйственных операций может быть использована любая форма документа, содержащая основные реквизиты. В предложенной форме УПД содержатся все необходимые реквизиты, предусмотренные для счета-фактуры. Кроме того, налоговым законодательством не запрещено расширять содержимое бухгалтерских документов.

В форму обобщенного документа внедрен необходимый состав реквизитов в соответствии с федеральным законом о бухучете, необходимый для подтверждения затрат при расчете налога на прибыль. Поэтому УПД может быть использован покупателем как для подтверждения права на вычет при расчете НДС, так и для подтверждения затратной части при исчислении налога на прибыль.

Образец заполнения универсального передаточного документа

В связи с тем, что УПД содержит все основные реквизиты счета-фактуры, при его заполнении необходимо придерживаться правил, установленных для данного документа. То есть необходимо убедиться, что полностью и правильно заполнены графы 1–11 в табличной части документа и строки 1–7 в верхней части документа. Кроме того, в форме УПД учтены также реквизиты, которые используются для подтверждения факта совершенной хозяйственной операции по передаче товаров (имущественных прав, работ или услуг).

Для заполнения строк, характерных для УПД и которых нет в форме счета-фактуры, необходимо обратить внимание на существующие правила заполнения УПД. Так, строку 14 заполняет контрагент, передающий ТМЦ по этому документу. Принимающая ТМЦ и документ сторона заполняет строку 19.

Продавец указывает лицо, которое отвечает за совершение сделки, заполнив строки 10 либо 13; причем в строке 10 может быть указано лицо, которое не отвечает за оформление хозоперации, например кладовщик. У покупателя прослеживаются такие же нюансы при заполнении строк 15 и 18.

При подписании этого документа важно, чтобы были заполнены данные руководителя и главбуха (при этом обязательно должна стоять подпись указанного лица). Если в строках 10 и 13, а также 15 и 18 дублируются те же самые ответственные лица, то разрешено подпись этого должностного лица ставить всего один раз — при заполнении строк 10 и 15.

В строках 12 и 17 документа можно заполнить сведения о сопровождающих документах, например о сертификатах и техпаспортах, либо же просто проставить количество документов, которые идут вместе с УПД. Так, к УПД рекомендуется приложить отчет с подробным описанием работ или услуг, которые передаются. Строки 14 и 19 разрешено не заполнять, если на печати, которая будет скреплять документ, есть вся необходимая информация.

Правила заполнения УПД

Форму универсального передаточного документа могут использовать также компании, которые не являются плательщиками НДС. Ведь документ обобщенный может быть использован и как обычный передаточный документ. Для подтверждения этого в левой верхней части формы в столбце «Статус» требуется проставить цифру 2. А если форма будет использоваться и в налоговом учете для подтверждения вычета по НДС, то есть не только как передаточный акт, но и как счет-фактура, то в графу «Статус» необходимо вписать цифру 1.

Если документ имеет статус 1, то обязательным для заполнения являются строчки, характерные для счета-фактуры (с 1 до 7). Если же документ не предполагается использовать при расчете НДС, то в некоторых из этих граф можно проставить прочерк.

В зависимости от условий сделки, которые обычно отражаются в договоре (речь идет о способе и месте передачи товара), при учете затрат будет использоваться одна из дат либо их совокупность, которые проставляются в строках 1, 11 и 16. Причем если по условиям сделки могут быть применены все даты, то для налогового учета по налогу на добавленную стоимость у продавца используется дата отгрузки (строка 11 УПД), а у покупателя — дата приемки (строка 16 УПД). Для защиты сделки от споров о дате проведения операции должны быть проставлены даты в этих трех строках, даже если они совпадают.

Если контрагентом выступает индивидуальный предприниматель, то также должны быть указаны в УПД (как и в счете-фактуре) номер и дата выдачи свидетельства о госрегистрации ИП.

Источники: http://glavkniga.ru/situations/s504364, http://xn—-7sbbqcvkg0dfjj.xn--p1ai/stati/article_post/primenenie-status-i-pravila-zapolnenieya-upd, http://nsovetnik.ru/kvota_na_operaciyu/universal_nyj_peredatochnyj_dokument_2015-2016_upd_obrazec_zapolneniya/