Переход с УСН на ОСНО

Российские компании и ИП для уплаты налогов могут выбрать разные налоговые режимы: общий (ОСНО) или специальные, к которым относятся ЕНВД, ЕСХН, ПСН и УСН.

По умолчанию новая компания или предприниматель попадают на общий режим. На спецрежим (например, УСН) они могут перейти по специальному заявлению. Если использование спецрежима по какой-то причине невозможно, компания остается на общем режиме.

На общем режиме, в отличие от остальных, необходимо вести бухгалтерию и платить налоги в полном объеме. Если нужно сэкономить на налогах и упросить себе работу с бухучетом, идеальным вариантом будет упрощенка (либо 6% – «доходы», либо 15% – «доходы за вычетом расходов»). Как перейти с ОСНО на УСН подробно написано в этой статье. А теперь мы рассмотрим другую ситуацию: как происходит переход в обратную сторону — с УСН на ОСНО.

Добровольный переход с УСН на ОСНО

Перейти на общий режим можно двумя способами: добровольно и вынужденно, если ваш бизнес перестает соответствовать правилам, установленным для упрощенки. Если вы хотите сами уйти с УСН, составляете уведомление об отказе от УСН до 15 января того года, в котором хотите совершить переход, и передаете его в налоговую на бумажном бланке или электронном формате. Опоздаете — вас могут перевести на ОСНО только в следующем году.

Налоговая вас не будет уведомлять о факте перехода какими-либо сообщениями или письмами. Но вам нужно будет подать декларацию и уплатить налог по УСН за последний год, когда вы были на упрощенке. Организации должны успеть сделать это до 31 марта, а предприниматели — до 30 апреля. На этом закончатся ваши отношения с УСН. Отношения с ОСНО начнутся с уплаты налогов и сдачи деклараций по ОСНО.

Автоматический переход с УСН на ОСНО при нарушении требований

На упрощенке есть определенны требования, которые не все компании могут исполнить. Например, вы не можете оставаться на УСН, если сумма ваших доходов за год превысила 60 миллионов рублей, а остаточная стоимость активов перевалила за 100 миллионов. Другая причина — в вашем уставном капитале (УК) есть юрлица, доля которых в капитале больше, чем четверть. Третья причина — в вашей компании трудятся более сотни сотрудников, хотя 100 — это допустимый предел на УСН. В общем, несоблюдение этих условий может повлечь за собой автоматический перевод на ОСНО. Обратно вернуться вы сможете не раньше, чем через год (если будете соответствовать критериям УСН).

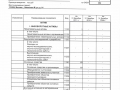

Утрату права на УСН вы должны отследить самостоятельно. После этого в налоговую нужно подать документы, каждый в свой срок, и уплатить налог по упрощенке

Срок: до 15-го числа следующего месяца после квартала, в котором утрачено право на УСН;

Срок: до 25-го числа следующего месяца после квартала, в котором утрачено право на УСН;

Его нужно рассчитывать только за последний год по итогу последнего отчетного периода работы на УСН. То есть, если право на упрощенку вы утратили в третьем квартале, то налог на УСН за год надо рассчитать исходя из показателей за полгода.

Срок: до 25-го числа следующего месяца после квартала, в котором утрачено право на УСН.

В первый месяц, когда компания перестала применять УСН, нужно платить налоги и сдавать отчетность уже по ОСНО. В следующих статьях мы рассмотрим отдельно, какие налоги нужно будет платить после перехода с УСН на ОСНО, как при этом происходит начисление и учет НДС, учет выручки, расходов и основных средств.

Автор: Юзефпольский Борис

Работать на УСН или ОСНО удобно в Контур.Бухгалтерии — веб-сервисе для ведения учета и отправки отчетности через интернет. Сервис подходит для малого бизнеса на упрощенке. Попробуйте 30 дней бесплатно!

Возможен ли переход с УСН на ОСНО в середине года в 2017 году

Одним из ключевых вопросов, который решается на стадии регистрации налогоплательщика является выбор подходящей системы налогообложения.

При этом закон позволяет использовать одновременно несколько налоговых режимов. Но чтобы изменить систему налогообложения заинтересованному лицу нужно подать соответствующее заявление в орган ФНС.

На этой почве возникает вопрос, можно ли перейти с УСН на ОСНО в середине года.

Основной функцией любой системы налогообложения является удержание налогов и сборов со всех субъектов хозяйственной деятельности. Обязанность по уплате налогов возникает со дня регистрации налогоплательщика.

Однако чтобы оптимизировать налоговые отчисления законодатель предоставил возможность выбора налогового режима, за исключением случаев, когда организация обязана применять конкретную систему налогообложения.

Одним из таких режимов является УСН. Как показывает практика, упрощенная система налогообложения отлично подходит для малого и среднего бизнеса.

При этом акцент делается не только на оптимизации налогов, но, и на отсутствии у большинства предпринимателей специальных навыков, связанных с ведением бизнеса и организацией бухгалтерского учета.

Используя УСН, налогоплательщики не платят:

- Налог: на прибыль, с продаж, на имущество.

- НДС, НДФЛ.

- Транспортный сбор.

Обязанность по уплате НДС остается только за теми налогоплательщиками, которые осуществляют ввоз импортной продукции в Россию.

Что касается НДФЛ, то обязанность по его уплате остается за организациями, исполняющими функции налоговых агентов.

Предприниматели не платят этот налог, если полученный доход является результатом коммерческой деятельности. Страховые взносы уплачиваются организациями на основании ФЗ от 15.12.2001 N 167-ФЗ .

Также остается обязанность по уплате:

- водного, земельного налога;

- рекламного сбора.

При расчете суммы налога за основу расчетов берется налоговый период.

Чтобы определить окончательную сумму сбора, необходимо установить какой именно способ расчета использует предприятие:

В случае потери права на применение УСН организация должна отчитаться до 25 числа месяца, идущего за истекшим календарным годом. Чтобы перейти на специальный налоговый режим нужно подать извещение в орган ФНС .

Уведомление подается до 31 декабря. Если предприятие прошло первичную регистрацию, тогда ему дается 30 дней после постановки на налоговый учет.

В документе должны быть указаны следующие данные:

- наименование заявителя;

- дата постановки на учет;

- ОГРН (ОГРНИП);

- ИНН.

Также в уведомлении нужно отобразить данные, согласно с которыми налогоплательщик имеет право применять УСН. Еще одним условием является ссылка на объект налогообложения.

Затем документ подписывается налогоплательщиком и скрепляется печатью. Если нет претензий со стороны налоговой службы, то предприятие считается перешедшим на УСН.

Однако необходимо учитывать, что УСН распространяется не на всех налогоплательщиков. Правовые ограничения в отношении определенных организаций установлены ст.346.12 НК РФ .

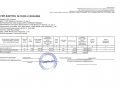

Также не могут применять специальный режим предприятия, у которых:

Общий годовой доход за 9 месяцев

Более 45 млн. руб.

Балансовая стоимость ОС

Более 100 млн. руб.

Общее количество рабочих за год

Теперь необходимо рассмотреть коротко вопрос о том, как перейти с УСН на ОСНО в 2017 году добровольно. В отличие от УСН организации, использующие ОСН, не освобождаются от уплаты вышеуказанных налогов.

Этот налоговый режим обычно применяют крупные налогоплательщики, обладающие мощной материальной базой и большим количеством обслуживающего персонала.

Организации, применяющие ОСН, обязаны вести полноценный бухгалтерский учет. Что касается перехода на общую систему налогообложения, то здесь работает принцип по умолчанию.

Если вновь созданное предприятие не заявило в месячный срок о применении специального налогового режима, то оно автоматически подпадает под ОСН.

Если налогоплательщик использовал УСН, то он имеет право перейти на другой налоговый режим. Переход осуществляется со следующего года, если заявитель сообщит о своем решении в орган ФНС до 15 января.

Для этого нужно подать уведомление об отказе от УСН. Также может произойти утрата права на использование УСН. В этом случае налогоплательщик обязан подать извещение формы №26.2–2 .

Для этого организации отводится 15 календарных дней с момента завершения отчетного периода. Как следствие со следующего квартала такой налогоплательщик считается перешедшим на ОСН.

Одним из оснований для утраты права на использование УСН может быть заключение договора простого товарищества .

Однако налогоплательщик должен представить доказательства его фактического исполнения. К ним относится:

- Документальное подтверждение того, что ведется финансово-хозяйственная деятельнос¬ть в рамках указанного соглашения.

- Ведение налогового и бухгалтерского учета.

Определения

УСН — упрощенная система налогообложения. Обычно переход на эту систему налогообложения происходит при первичной регистрации предприятия или с целью оптимизации налоговых отчислений.

Какие налоги сдавать ООО при ОСНО в 2017 году смотрите в статье: общая система налогообложения для ООО .

Какие налоги сдавать ООО при ОСНО в 2017 году смотрите в статье: общая система налогообложения для ООО .

Какая отчетность сдается ИП на ОСНО в 2017 году, читайте здесь .

Что касается ОСНО — это общая система налогообложения. Выбор этого налогового режима происходит в том случае, если организация является крупным налогоплательщиком или в ее штате содержится более 100 человек обслуживающего персонала.

Преимущества и недостатка режима

Чтобы лучше понимать преимущества конкретного налогового режима нужно рассмотреть по очереди обе системы налогообложения.

Сильной стороной УСН считается

Сокращение количества уплачиваемых налогов

Освобождение от обязанности сдавать бухгалтерскую отчетность

Упрощенная налоговая отчетность

Возможность выбора объекта налогообложения

Налоговым период считается календарный год

Недостатком налогового режима является

Ограничение по количеству видов деятельности

Запрет на открытие филиалов и представительств

Ограниченный список расходов, влияющих на уменьшение налоговой базы (ставка 15%)

Отсутствие обязанности формировать счет-фактуру

Обязанность по уплате минимального налога, даже при отсутствии прибыли (ставка 15%)

Отсутствие возможности учитывать убытки прошлых лет при исчислении единого налога

Четвертый пункт является недостатком в отношении контрагентов, которые не могут принять НДС к вычету.

Что касается ОСН, то ее сильной стороной считается

Отсутствие ограничений по видам деятельности

Расположение плательщиков НДС

Отсутствие ограничений по объему доходов

Отсутствие ограничений по численности рабочего персонала

Отсутствие ограничений по количеству имущества, которое может быть на балансе предприятия

При наличии убытков не нужно платить налог на прибыль

К недостаткам налогового режима можно отнести

Большое количество налогов подлежащих уплате

Необходимость сохранять первичную документацию на протяжении 4 лет

Обязанность формировать полный бухгалтерский учет

Повышенный интерес со стороны налоговой службы

Ежеквартальная подача отчетной документации

При этом чтобы обеспечить полноценный бухгалтерский учет организации необходимо иметь в своем штате высококвалифицированного бухгалтера.

В его обязанности будет входить:

- Учет доходов и расходов предприятия, в т. ч. участвующих в начислении налога на прибыль.

- Учет первичной документации по НДС.

- Формирование архива для камеральных проверок.

- Соблюдение кассовой дисциплины согласно нормативным актам Центробанка.

- Отображение НДС в счетах-фактурах для контрагентов

Нормативная база

Порядок применения УСН установлен гл.26.2 НК РФ. Чтобы рассчитать сумму налога нужно руководствоваться ст.346.21 НК РФ .

Формуляр извещения о переходе на специальный режим утвержден приказом ФНС. Образец книги учета доходов разработан распоряжением Минфина .

Актуальная налоговая отчетность отображена в приказе ФНС. Если говорить об ОСН, то здесь налогоплательщики должны уплачивать НДС, которому посвящена гл.21 НК РФ .

Исчисление и уплата акцизного сбора осуществляется в рамках гл.22 НК РФ. При этом выполняя функции налоговых агентов по уплате НДФЛ предприятия должны учитывать положения гл.23 НК РФ .

Что касается налога на прибыль, то ему посвящена гл.25 НК РФ. Порядок начисления водного налога установлен гл.25.2 НК РФ .

Уплата транспортного сбора происходит в порядке установленном гл.28 НК РФ. Налог на имущество начисляется на основании гл.30 НК РФ .

Переход с УСН доходы на общую систему налогообложения осуществляется со следующего календарного года, при условии письменного уведомления налоговой службы до 15 января.

Если налогоплательщик утратил право на применение УСН, то он должен в 15-дневный срок уведомить об этом фискальный орган.

После чего организация признается плательщиком налога на общих основаниях (см. подзаголовок «Общие сведения»).

Порядок процесса

Изначально нужно сказать, что переход на другой режим налогообложения происходит в добровольном порядке. Для этого необходимо обратиться в налоговую службу по месту регистрации налогоплательщика.

Актуальный образец бланка уведомления можно найти на информационном стенде территориального отделения ФНС.

Если извещение направляется по почте, то датой его отправки считается число, указанное на оттиске почтового отделения.

Чтобы сформировать начальный баланс нужно произвести инвентаризацию имеющегося имущества и финансовых обязательств.

Видео: переход с ОСНО на УСН — правила, рекомендации, советы

Полученные данные станут основанием для выявления остатков по счетам бухгалтерского учета на начало отчетного периода.

Также нужно уведомить клиентов о переходе на ОСН. Так как после перехода организация становится плательщиком НДС.

Когда можно?

Перейти на ОСН можно со следующего календарного года, при условии, уведомления фискального органа.

Если переход осуществляется в связи с утратой права на использование УСН, то налогоплательщику отводится 15 дней с момента истечения налогового периода.

Плательщиком налога на общих основаниях организация становится со следующего квартала.

Ведение учета (проводки)

После перехода на ОСН в бухучете налогоплательщик должен продолжать начислять амортизацию по ОС, что были приобретены во время применения специального налогового режима.

Тогда как в налоговом учете они не подлежат амортизации. Чтобы отобразить постоянную разницу и налоговое обязательство, которое ей соответствует нужно сделать следующую проводку:

Дт 99 Кт 68 субсчет «Расчеты по налогу…»

Постоянное налоговое обязательство

Чтобы списать расходы на покупку ОС, что было оплачено во время использования УСН, но введено в эксплуатацию после перехода на ОСН, организации (объект налогообложения «Доходы») нужно оформить проводку следующим образом:

Предоплата за оборудование

Далее, рассмотрим некоторые особенности перехода на ОСНО:

- Распределение ОС.

- Тонкости в работе с программой 1С.

- Распределение налога на прибыль.

Распределение основных средств

Осуществляя переход на ОСН налогоплательщики должны отображать в налоговом учете конечную стоимость ОС (ст.346.25 НК РФ ).

Чтобы определить этот показатель нужно уменьшить стоимость ОС установленную при переходе на расходы, что определяются на основании ст.346.13 НК РФ .

Нюансы работы в 1С

Используя программу 1С, налогоплательщики, перешедшие на ОСНО должны учитывать некоторые

особенности при определении состава доходов и расходов.

Так как эти показатели формируют налогооблагаемую базу по налогу на прибыль во время переходного периода. Программа делает включение издержек, что не были учтены при УСН, по инерции.

Поэтому если пользователь несогласен с этими показателями, то он должен внести коррективы в ручном режиме.

Как быть с налогом на прибыль

При переходе с УНС на ОСНО неоплаченную выручку необходимо включить в состав доходов предприятия (ст. 346.25 НК РФ).

Отображение должно произойти в первом месяце квартала, с которого начинается начисление налога на прибыль. К тому же не имеет значения, поступали деньги от реализации товаров на счет предприятия или нет.

Если говорить о полученных авансах, то они не влияют на исчисление налога. Другими словами, если аванс был получен на УСН, а отгрузка продукции произошла на ОСН, то реализация товаров не включается в состав доходов при расчете налога на прибыль.

Однако это правило действует только в пределах суммы полученного аванса. Материальные ценности, которые были оплачены на УСН, но получены позже, включаются в расходы предприятия на ОСН (ст.272 НК РФ ).

Можно сказать, что дата оплаты не имеет значения. Если же после получения ценностей авансовый платеж будет возращен, тогда сумму аванса нельзя включать в состав издержек при исчислении налога на прибыль.

Особенности ведения ИП бухгалтерского и налогового учета на ОСНО узнайте из статьи: общая система налогообложения для ИП .

Особенности ведения ИП бухгалтерского и налогового учета на ОСНО узнайте из статьи: общая система налогообложения для ИП .

Все о системе налогообложения ОСНО, читайте здесь .

Какая базовая доходность для ЕНВД на 2017 год, смотрите здесь .

Что касается неоплаченного сырья или материалов, то их можно признать расходами компании при расчете налога. При этом неважно, какой именно объект налогообложения использовала организация на УСН.

Сюда также можно включить невыполненные обязательства перед третьими лицами, например, невыплаченную зарплату или страховые взносы (письмо Минфина от 01.06.2007 N 03-11-04/2/154 ).

Заканчивая обзор налогового права, следует выделить несколько моментов связанных с переходом организации на ОСНО.

Основанием для изменения налогового режима является уведомление, которое подается налогоплательщиком по месту регистрации предприятия.

Переход на общую систему налогообложения посреди года допускается только в том случае, если организация утратила право на использование УСН.

Как правильно оформить переход с УСН на ОСНО

Преимущественное большинство начинающих предпринимателей предпочитают использовать упрощенную систему налогообложения, но не все понимают, что для ее применения бизнес должен соответствовать некоторым условиям.

При этом даже если компания изначально соответствовала установленным требованиям, но в процессе своего развития вышла за их пределы, ей придется отказываться от использования данной системы и переходить на общий стандарт налогообложения.

Именно поэтому всем перспективным бизнесменам полезно будет заранее разобраться с тем, как осуществляется переход с УСН на ОСНО в 2017 году.

Общие сведения

Одним из наиболее распространенных режимов оптимизации налогообложения является УСН, который на практике является идеальным вариантом для большинства представителей среднего и малого бизнеса. Причем в данном случае акцент делается не только на оптимизации налогообложения, но еще и на полном отсутствии у преимущественного большинства бизнесменов каких-либо специальных навыков, которые относятся к ведению бизнеса и организации бухгалтерского учета.

При использовании упрощенной системы предпринимателям не обязательно платить:

- транспортные сборы;

- налог с продаж, на имущество и на прибыль;

- налог на добавленную стоимость и доходы физических лиц.

Однако стоит отметить, что уплата НДС все равно предусматривается для тех налогоплательщиков, которые занимаются импортом какой-либо товарной продукции на территорию России, в то время как НДФЛ приходится платить тем, кто занимается исполнением функций налоговых агентов.

Определения понятий

Это упрощенная система налогообложения, которая в преимущественном большинстве случаев выбирается вновь зарегистрированными предприятиями или теми лицами, которые хотят оптимизировать свои налоговые отчисления.

Это общая система налогообложения, которая выбирается только в том случае, если компания относится к категории крупных налогоплательщиков или же имеет более 100 сотрудников.

Причины и особенности перехода с УСН на ОСНО

Есть два варианта такого перехода — добровольный и принудительный. В последнем случае начало использования общей системы осуществляется с того квартала, в котором было зафиксировано нарушение каких-либо условий использования упрощенки, по причине чего работа на специальном режиме в дальнейшем уже становится невозможной.

Главным условием использования упрощенной системы является сумма прибыли организации, и в соответствии с нормами, прописанными в пункте 4 статьи 346.13 указывается ограничение прибыли упрощенца на протяжении года в пределах 60 миллионов рублей.

Стоит отметить, что эта сумма индексируется с каждым годом, и по состоянию на 2016 год уже достигала почти 80 миллионов. Таким образом, начиная с того квартала, в котором данное значение будет превышено, компания или предприниматель уже будет относиться к налогоплательщикам, которые должны облагаться в соответствии с общей системой.

Помимо этого, стоит отметить тот факт, что нужно также соблюдать ограничения, связанные с остаточной стоимостью основных средств, которая по состоянию на 2016 год не должна быть более 100 миллионов рублей, а в самой компании должно быть не более 100 сотрудников в течение одного года.

Отдельное внимание стоит уделить тому, что по упрощенной системе налогообложения запрещается вести определенные виды бизнеса, и в частности, это касается микрофинансовой деятельности, открытию ломбардов, а также предоставления услуг персонала. К невозможности использования упрощенной системы приведет также организация нового филиала или же продажа более 25% доли в уставном капитале какой-либо другой компании.

Добровольно

Добровольный же переход чаще всего производится в том случае, если компания работает с клиентами, использующими в основном ОСНО, то есть, когда компания хочет сохранить своих клиентов и добавлять в цену налог на добавленную стоимость, на чем настаивает преимущественное большинство покупателей, использующих общую систему.

Стоит отметить тот факт, что добровольно отказаться от использования упрощенной системы на протяжении года нельзя, и такой переход будет произведен только с начала нового календарного года.

Отчетность по УСН в случае добровольно отказа от специального режима нужно будет подать в ИФНС в стандартном порядке, то есть предприниматель должен подавать налоговые декларации до 30 апреля, в то время как юридическим лицам отчетность нужно будет подать до 31 марта того года, который идет за отчетным.

Порядок и инструкция

Начиная с 2013 года, всем компаниям, которые используют упрощенную систему, должны вести полноценную бухгалтерскую отчетность, которую нужно сдавать уполномоченным органам. Еще одним важным фактором является НДС, что становится серьезной проблемой в том случае, если организация будет взаимодействовать с другими компаниями, работающими на общем режиме.

В структуре капитала предприятия заемный капитал состоит из кратко- и долгосрочных обязательств.

В структуре капитала предприятия заемный капитал состоит из кратко- и долгосрочных обязательств.

Расскажем про точку безубыточности предприятия, формулу и алгоритм расчета ее в аналитическом и графическом виде в этом материале.

Уведомление налоговой

Для перехода с УСН на общую систему нужно будет до 15 января предоставить налоговой инспекции уведомление, составленное по форме №26.2-3, приведенной в приказе №ММВ-7-3/829@ от 02.11.12.

Данное уведомление можно подаваться не только на бумаге, но и в режиме онлайн, причем, если уведомление не будет отправлено в установленные сроки, то в таком случае на упрощенке придется работать до конца года, если компания будет соответствовать условиям использования этого режима.

Переходные доходы и расходы

В процессе перехода на общий режим нужно обязательно сформировать собственную налоговую базу по переходному периоду, и в частности, нужно исключить двойной учет расходов и доходов.

Для тех компаний, которые после перехода на ОСНО собираются пользоваться технологией кассового расчета НДС, не предусматривается какого-то специального порядка, по которому нужно формировать расходы и доходы, в связи с чем для таких организаций смена режима в принципе не принесет никаких изменений.

Особые правила создания налоговой базы устанавливаются только для тех компаний, в которых расходы и доходы определяются методом начисления, так как это правило прописано в пункте Налогового кодекса.

Переходные доходы также должны включать в себя дебиторскую задолженность потребителей, которая сформировалась в процессе использования упрощенки, так как цена всей отгруженной продукции не будет учитываться в доходах, если она не была оплачена, в то время как незакрытые авансы, полученные во время работы на спецрежиме, не будут никак сказываться на базе переходного периода, и всю предоплату можно свободно включать в базу по упрощенному налогообложению.

Состав переходных расходов также должен обязательно включать в себя все суммы непогашенной кредиторской задолженности, причем кредитные расходы должны отражаться именно в тот месяц, в котором компания переходит на стандартную систему налогообложения.

В случае перехода на ОСНО уже с 1 января компания должна будет выплачивать налог на добавленную стоимость, и специальные предприятия будут действовать для любых работ и товаров, которые реализовались на условиях предоплаты. Если же продажа продукции осуществляется без предоплаты, то в таком случае, если отгрузка произошла уже после перехода на ОСНО, нужно начислять НДС, в то время как в противном случае это не обязательно.

В определенных ситуациях налог по купленному на УСН имуществу может приниматься к вычету после перехода на ОСНО, причем вычет возможен и в том случае, если стоимость товаров не была учтена в процессе расчета упрощенного дохода.

При этом, если организация в процессе своей работы пользовалась объектом «доходы», поставить НДС к вычету в любом случае не получится, так как стоимость данного имущества в принципе не могла быть списана на расходы.

Безнадежная задолженность

Безнадежной признается та задолженность, по которой уже не действует трехлетний срок исковой давности, а также те виды задолженности, по которым в соответствии с действующими нормами обязательство прекратилось по причине невозможности его реализации из-за ликвидации или же на основании соответствующего акта уполномоченных органов.

При использовании УСН сумма безнадежных долгов не должна указываться в отчетности, так как их просто нет в закрытом перечне расходов. Учитывая, что доходы относятся к кассовому методу, они также не могут корректироваться на сумму безнадежной задолженности.

Точно так же учет данной категории расходов не предусматривается правилами перехода на УСН, и расходы, связанные со списанием этих сумм в целях налога на прибыль компании, не могут учитываться.

Как оформить в 1С?

Остаток расходов на получение ОС, которые не принимались к налоговому учету в процессе использования УСН, можно определить в 1С 8.3 путем сравнения информации оборотно-сальдовой ведомости по счетам учета ОС в размере данных объектов, а также информации из пунктов 14 и 15 раздела 2 «Книги учета расходов и доходов». При этом стоит отметить тот факт, что информация в пункте 15 относится исключительно к той стоимости основных средств, которая была выплачена поставщику.

В общем случае стандартная стоимость ОС рассчитывается путем вычитания суммы расходов, которая учитывалась при использовании упрощенной системы, из остаточной стоимости, рассчитанной в момент перехода на нее.

Чтобы начать ведение отчетности по НДС, нужно будет провести оценку остатков имущества и обязательств компании для целей НУ. По факту нужно провести расчет стоимости для налогового учета остатков по всем счетам Плана счетов конфигурации, по которым указывается признак ведения налоговой отчетности. При этом стоит отметить, что общая стоимость для налоговой отчетности должна рассчитываться для каждого отдельного объекта аналитического учета, в разрезе которого осуществляется ведение учета.

В стандартном разница между оценкой стоимости актива или обязательства, а также оценкой этой стоимости данного обязательства вычисляется путем суммирования стоимости актива в учете с суммой постоянных и временных разниц.

Изменения параметров УСН в 1С

Изменения параметров УСН в 1С

Также нужно будет ввести в программу остатки по налоговому учету путем использования документа «Ввод начальных остатков». Начальные остатки нужно будет ввести по той дате, которая предшествовала моменту перехода на общую систему налогообложения, причем состав вводимой информации может различаться в зависимости от того, какой именно выбирается раздел учета.

Далее нужно будет ввести начальные остатки по основным средствам. Для этого нужно будет ввести новую строку в документе «Ввод начальных остатков», заполняя нужной информацией раздел «Начальные остатки». После этого заполняются нужные реквизиты в отдельных закладках с названием «Бухгалтерский учет» и «Налоговый учет». Помимо этого, лучше всего также заполнить нужные реквизиты закладки «События».

Введение остатков по всем остальным учетным разделам осуществляется почти одинаково с незначительными изменениями в составе обязательных реквизитов, причем для тех компаний, которые пользуются ПБУ 18/2, нужно будет, помимо остатков налогового учета, также одновременно ввести и суммы разницы в оценке таких остатков между налоговым и бухгалтерским учетами, квалифицируя их как постоянные.

Введение остатков по НУ счета 60.01 отражается в документе «Операция», и делается это в первое число, когда отчетность уже начинает вестись по общей системе.

Задолженность покупателей в состав доходов нужно включать на протяжении первого отчетного периода, когда используется общая система после перехода с УСН, и делается это через документ «Операция (бухгалтерский и налоговый учет)». Данная процедура проводится через кредит 91 счета, так как эта сумма не относится к составу прибыли от реализации.

Все остатки расходов УСН, не оплаченные поставщиками, должны включаться в расходы НУ с использованием «Универсального отчета» к регистру «Расходы при УСН», делая отбор по остаткам расходов, имеющих статусы:

По отношению к предоставленным услугам или каким-либо выполненным работам.

Источники: http://www.b-kontur.ru/enquiry/315, http://buhonline24.ru/sistema-nalogooblozhenija/osno/perehod-s-usn-na-osno-v-seredine-goda.html, http://buhuchetpro.ru/perehod-s-usn-na-osno/