Когда надо перечислять в бюджет НДФЛ с отпускных

Организация должна исчислить и удержать НДФЛ при выплате дохода (Пункты 1, 2 ст. 226 НК РФ). По общему правилу датой фактического получения дохода работником является дата его выплаты (Подпункт 1 п. 1 ст. 223 НК РФ). Но для доходов, которые относятся к оплате труда, установлен свой срок — последний день месяца, за который эти доходы начислены (Пункт 2 ст. 223 НК РФ). Вот и получается, что дата получения дохода в виде отпускных зависит от того, как их квалифицировать: как оплату труда или как иные выплаты. В итоге мы имеем две точки зрения на то, как определять дату получения дохода и, следовательно, дату перечисления НДФЛ в бюджет. Ведь пока у работника нет дохода, не с чего платить НДФЛ. Накануне летнего сезона тема отпусков особенно актуальна. И один из вечных вопросов — когда с отпускных, выданных работнику, должен быть перечислен НДФЛ?

Позиция 1. Безопасная: перечисляем НДФЛ с отпускных при их выплате

О том, что НДФЛ с отпускных нужно перечислять в бюджет уже при их выплате (в том числе при перечислении денег на счет работника в банке), контролирующие органы в унисон твердят не первый год (Письмо Минфина России от 06.03.2008 N 03-04-06-01/49; Письмо ФНС России от 10.04.2009 N 3-5-04/407@; Письмо УФНС России по г. Москве от 23.03.2010 N 20-15/3/030267@). Обосновывают они это тем, что отпуск — время отдыха работника, в течение которого он не исполняет свои трудовые обязанности (Статьи 106, 107 ТК РФ). Поэтому отпускные к оплате труда не относятся. Такой же позиции иногда придерживаются и суды (Постановления ФАС СЗО от 20.02.2008 по делу N А05-5345/2007; ФАС ЦО от 09.11.2007 по делу N А14-16375-2006/581/28).

Таким образом, если вы согласны с таким подходом, то перечисляйте удержанный НДФЛ в бюджет в следующие сроки (Пункт 6 ст. 226 НК РФ):

(если) отпускные перечисляются работнику на счет в банке (или по заявлению работника на счет третьего лица), то в день перечисления денег;

(если) деньги на отпускные были получены в банке и потом из кассы выплачены работнику, то в день получения средств в банке;

(если) деньги выплачены работнику из кассы за счет имеющихся там наличных, то в день получения работником денег или на следующий за ним день.

Понятно, что при перечислении НДФЛ таким образом вопросов к вам у налоговиков не будет.

Внимание! За несвоевременное перечисление НДФЛ налоговики могут доначислить пени (Статья 75 НК РФ).

Позиция 2. Опасная: перечисляем НДФЛ в последний день месяца, в котором выплачены отпускные

В последнее время суды приходят к выводу, что отпускные — одна из составляющих оплаты труда и они становятся доходом работника в последний день месяца. за который они начислены (Пункт 2 ст. 223 НК РФ). Поэтому перечислять НДФЛ с отпускных нужно в последний день месяца, в котором они выплачены (Постановления ФАС СЗО от 30.09.2010 по делу N А56-41465/2009, от 19.04.2010 по делу N А56-11879/2009, от 13.03.2008 по делу N А56-17909/2007; ФАС ЗСО от 29.12.2009 по делу N А46-11967/2009; ФАС УО от 05.08.2010 N Ф09-9955/09-С3, от 04.03.2008 N Ф09-982/08-С2, Двадцатого арбитражного апелляционного суда от 23.12.2010 по делу N А68-14429/09-825/13).

Аргументы судов сводятся к следующему: выплата среднего заработка за время отпуска относится к заработной плате (Статья 114 ТК РФ) и сроки выплаты отпускных указаны в ст. 136 ТК РФ, которая посвящена правилам выплаты заработной платы.

Примечание

Однажды суд даже решил, что исчислить НДФЛ с отпускных надо по итогам месяца, в котором закончился отпуск, а перечислить налог в бюджет можно лишь в день выдачи зарплаты за этот месяц (Постановление ФАС МО от 22.10.2010 N КА-А40/9604-10). По его мнению, даже исчисление налога (а уж тем более перечисление) до окончания отпуска в принципе невозможно. Но если следовать такой логике, то налог работодатель не может не только исчислить, но и удержать. А тогда и выплачивать отпускные надо "по полной", то есть без удержания НДФЛ. Но с таким аргументом суда согласиться трудно. Ведь в НК дата признания дохода никак не увязана с датой окончания отпуска.

Как бы то ни было, позиция, сформировавшаяся в судебной практике, выгодна работодателям. Мало того что у организации до конца месяца будут некоторые "свободные" деньги, так еще и количество платежек на уплату НДФЛ уменьшается. Особенно это будет заметно в период с мая по сентябрь, когда сотрудники уходят в отпуск один за другим.

Правда, при применении этого варианта возможны споры с налоговиками. Но вероятность того, что вам удастся отстоять свою правоту, опираясь на уже существующие решения судов, велика.

В любом случае всю сумму отпускных работника в карточке по НДФЛ следует записать в доходы того месяца, когда они были выплачены (Письмо Минфина России от 06.03.2008 N 03-04-06-01/49). Это правило распространяется и на ситуации, когда отпуск начинается в одном месяце и заканчивается в другом. То есть делить отпускные пропорционально количеству дней, приходящихся на каждый месяц, не надо.

НДФЛ с отпускных в 2017 году

В статье разберем порядок уплаты НДФЛ с отпускных в 2017 году и расскажем, что писать в расчете 6-НДФЛ и справках 2-НДФЛ.

За время отпуска как ежегодного, так и дополнительного, работнику выплачиваются отпускные. Организация, выплачивающая отпускные, является налоговым агентом и обязана исчислить, удержать и уплатить в бюджет НДФЛ с отпускных в 2017 году. При этом порядок начисления налога в этой ситуации несколько иной, нежели в случае с зарплатой. Подробности – далее.

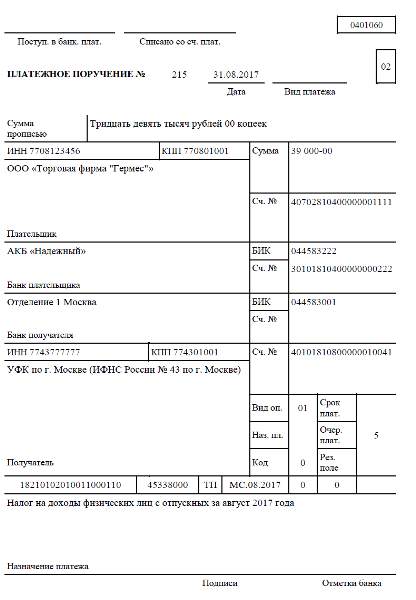

Пример заполнения платежного поручения по НДФЛ с отпускных скачать>>>

Пример заполнения платежного поручения по НДФЛ с отпускных скачать>>>

Посмотрите, все спорные вопросы по отпускным, а также их решения в нашей статье «ФНС разъсянила контрольные даты по НДФЛ и взносам с отпускных «.

Удержание НДФЛ с отпускных в 2017 году

Удержание НДФЛ с отпускных производится в момент начисления суммы отпускных работникам. То есть на руки работники организации получают денежные суммы уже с удержанием налога:

- по ставке 13%;

- 30% – для работников-нерезидентов.

Отпускные выплаты граждане получают как путем перечисления на лицевые счета в банках, так и наличными в кассе учреждения.

С 2017 года произошли значительные изменения в работе бухгалтера: платить взносы надо будет в ИНФС по новым КБК, станет больше отчетности, поменяются сроки ее сдачи и др. Обзор главных новшеств смотрите в нашей таблице.

![]()

Срок уплаты НДФЛ с отпускных в 2017 году

Срок уплаты НДФЛ с отпускных в 2017 году не изменился. Он, как и прежде, не зависит от того, выплачиваются ли отпускных сотрудникам с расчетного счета, снимаются ли для этого наличные или выдаются из выручки.

Платить НДФЛ с отпускных в 2017 году надо не позднее последнего числа месяца, в котором были такие выплаты. А если этот день выпадает на выходной, то срок переносится на ближайший рабочий день.

Ниже мы привели сравнительную таблицу по срокам уплаты НДФЛ.

Не допустить ошибок в расчете НДФЛ – надо оформить подписку на журнал «Зарплата». Ведь в каждом номере журнала вас ждут решения по самым горячим проблемам – все написано доступным и простым языком со ссылками на законодательство и арбитражную практику.

Таблица. Сроки уплаты НДФЛ в 2017 году

Куда платить НДФЛ с отпускных

НДФЛ с отпускных в 2017 года надо перечислить в бюджет по месту учета компании. Если у компании есть обособленные подразделения, которые выплачивали доходы своим работникам, НДФЛ надо уплатить по месту нахождения каждого такого подразделения (письма ФНС от 01.02.16 № БС-4-11/1395@, Минфина от 01.07.16 № 03-02-07/1/38432). Для этого в платежке надо указать:

- КПП обособленного подразделения;

- код ОКТМО по месту его нахождения.

Далее остановимся на заполнении платежки на уплату НДФЛ с отпускных в 2017 году. Но прежде отметим. Если вы в один день выдали и зарплату, и отпускные, потребуется оформить две платежки по НДФЛ. Подробности в статье «Новое письмо ФНС про платежки по НДФЛ ».

В самом платежном поручении в поле 101 «Статус налогоплательщика» надо вписать 02.

В поле 60 указать ИНН организации, в поле 102 – КПП организации (если перечисляется за обособленное подразделение, то его ИНН).

В поле 104 нужно указать код бюджетной классификации 182 1 01 02010 01 1000 110

В поле 106 указывается ТП, а в поле 107 – период, за который уплачивается налог. Например, при уплате НДФЛ с отпускных за февраль, в поле 107 проставляется МС.02.2017.

В полях 108, 109 ставится ноль. Поле 110 можно оставить пустым

Как показать НДФЛ с отпускных в 2017 году в 6-НДФЛ

Много вопросов вызывает заполнение раздела 2 формы 6-НДФЛ. Так, если в течение какого-либо месяца работникам выплачивались отпускные в разные дни, то нужно заполнить несколько блоков. Если же некоторым работникам отпускные выдавались в один день, такие выплаты можно объединить и записать в одном блоке.

В строках 100 и 110 указывается дата выплаты отпускных. В строке 120 записывается последний день месяца, в котором выплачены отпускные. Это срок, до которого следует перечислить НДФЛ в бюджет (п. 6 ст. 226 НК РФ). А в строках 130 и 140 – начисленная сумма и удержанный налог с отпускных. Подробнее в статье «Отпускные и пособия в форме 6-НДФЛ».

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Читайте в журнале «Зарплата»

Как осуществить перечисление НДФЛ с отпускных в 2017 году

Помимо зарплаты в течение года работодатель выплачивает своим сотрудникам отпускные платежи, которые обычно затрагивают ежегодный очередной отпуск. Эти средства обеспечивают работниками право на отдых.

Тем не менее, отпускные облагаются НДФЛ, поскольку являются доходами. При этом порядок начисления подоходного налога в этой ситуации несколько иной, нежели в случае со стандартным окладом.

Целесообразно детально рассмотреть вопросы перечисления НДФЛ с отпускных выплат в 2017 году.

Право на ежегодный оплачиваемый отпуск имеет каждый сотрудник. При этом, прежде чем отпустить работника отдыхать компания предоставляет ему отпускные, которые служат его материальным обеспечением в период отсутствия на рабочем месте.

Размер отпускных выплат зависит от целого ряда факторов, в том числе (ст. 136 ТК РФ ):

- от длительности отпуска;

- от среднего размера зарплаты работника;

- от периода времени, за который осуществляется расчет.

Важно помнить, что размер отпускных зависит от среднемесячного дохода работника. При этом во внимание принимаются не только зарплата, но и регулярные премии, материальная помощь, получаемые в течение года, предшествующего отпуску.

Работодатель обязан осуществить уплату работнику отпускных, по меньшей мере, за три дня до выхода его в отпуск. В это же время и осуществляется удержание НДФЛ с этой суммы (ст. 226 НК РФ ).

Что нужно знать

Зачастую работодатели задаются вопросом: нужно ли платить НДФЛ с отпускных? Несмотря на то, что такого рода платеж не является окладом, премией или компенсацией – он выступает доходом работника.

Поэтому начисление подоходного налога и его уплата в казну с такого рода выплат является обязательной (ст. 223 НК РФ ).

Как правило, отпускные предоставляются сотруднику фирмы одним из следующих способов:

- В виде наличности с кассовой выручки.

- В форме наличности, перечисленной с кассового счета налогового агента.

- В порядке безналичного перечисления (со счета налогового агента в банке на счет плательщика).

Порядок и сроки перечисления НДФЛ с отпускных в бюджет зависит от того, каким именно способом осуществлялся расчет с работником, в частности:

- если сотрудник фирмы получает средства в виде наличности, то перечисление налога в казну осуществляется в день выдачи денег;

- если отпускные перечисляются на карту или счет работника, то расчет по НДФЛ работодатель осуществляет в день перечисления.

Ошибочным считается перечисление налога раньше срока выплаты отпускных в момент их расчета и отражения в платежных ведомостях.

Объект налогообложения

При начислении подоходного налога на отпускные выплаты в качестве объекта обложение признается доход, полученный в виде платежей.

Их работник-гражданин РФ получает перед уходом на очередной отдых от работодателя, действующего (ст. 208 НК РФ):

- на территории России;

- за ее пределами.

Стоит отметить, что налоговая база по НДФЛ рассчитывается отдельно по каждому виду доходов.

6-НДФЛ — что это такое смотрите в статье: 6-НДФЛ .

6-НДФЛ — что это такое смотрите в статье: 6-НДФЛ .

В какие сроки осуществляется перечисление НДФЛ в 2017 году, читайте здесь .

Поскольку отпускные платежи выступают специфическим видом дохода, то по ним определяется самостоятельный объект налогообложения – суммарный размер выплат работнику к отпуску.

Непосредственно сама же сумма отпускных платежей определяется на основе следующей формулы: Объект налогообложения в денежном выражении в дальнейшем умножается на налоговую ставку (13%), что позволяет выяснить точную сумму платежа в бюджет.

Объект налогообложения в денежном выражении в дальнейшем умножается на налоговую ставку (13%), что позволяет выяснить точную сумму платежа в бюджет.

Законодательное закрепление

Вопросы, касающиеся начисления и уплаты отпускных находят подробное отношение во многих российских нормативных актах, в частности:

Источники: http://www.pnalog.ru/material/kogdanado-perechislyat-ndfl-otpusknye, http://www.zarplata-online.ru/art/160554-qqkp-16-m10-ndfl-s-otpusknyh-v-2017, http://buhonline24.ru/nalogi/ndfl/ndfl-s-otpusknyh.html