Налог на добавленную стоимость (НДС)

Налогоплательщиками НДС являются продавцы (юридические лица или индивидуальные предприниматели), применяющие общий режим налогообложения.

Исчисление НДС производится продавцом при реализации облагаемых этим налогом товаров (работ, услуг, имущественных прав) покупателю. Продавец дополнительно к цене реализуемых товаров (работ, услуг, имущественных прав) предъявляет к оплате покупателю сумму НДС, исчисленную по установленной налоговой ставке.

Сумма НДС, которую продавец уплачивает в бюджет, рассчитывается им как разница между суммой налога, исчисленной при реализации покупателю товаров (работ, услуг, имущественных прав), и суммой налога, предъявленной этому продавцу при приобретении им товаров (работ, услуг, имущественных прав), используемых для облагаемых операций.

Также НДС уплачивают в бюджет и налоговые агенты, определенные законодательством о налогах и сборах.

НДС – это косвенный налог, который является одним из ключевых источников пополнения государственного бюджета.

В России НДС был введен в 1992 году.

Вы продаете телевизоры.

Вы купили телевизор у производителя за 1000 (тысячу) рублей и продаете его за 1100 (тысячу сто) рублей.

Ваша добавленная стоимость – сто рублей. С них Вы и платите НДС.

Добавленная стоимость – это то, что Вы добавляете к стоимости товара или услуги, чтобы получить свою прибыль.

Телевизор вы купили за 1000 рублей, в том числе НДС (18%) – 152 рубля 54 коп.

Продали за 1100 рублей, в том числе НДС (18%) – 167 рублей 80 коп.

Далее, из своего НДС (167 руб. 80 коп) отнимаете НДС продавца-производителя (152 руб. 54 коп.)

и получаете 15 руб. 26 коп.

Это и есть тот НДС, который Вы должны отдать государству.

Как узнать, сколько НДС в цене товара?

Если цена указана с НДС, то принимайте эту цену за 118%, находите стоимость 1% и умножением определите, сколько будет 18%.

(1100 руб. 118 х 18 = 167 руб. 80 коп.)

Каждый квартал Вы подсчитываете, сколько НДС во всех Ваших проданных товарах и услугах.

Отнимаете все НДС, которые Вы купили (сырье, аренда помещений, закупка товаров и пр.).

И разницу отдаете государству – это Ваш НДС.

НДС, перечисляемый государству, считается как разница между НДС покупки и НДС продажи.

Поэтому, если Вы работаете по упрощенке (без НДС). а Ваши покупатели в классической системе налогообложения

(с НДС), то им не уменьшить свой НДС на величину Вашего НДС (у Вас его нету).

И они вынуждены платить государству больше налогов.

Если Ваш конкурент работает с НДС, а Вы на упрощенке (без НДС), то Ваши клиенты-покупатели (при прочих равных условиях) выберут не Вас, а Вашего конкурента, т.к. клиент-покупатель сможет свой НДС уменьшить на НДС конкурента.

Калькулятор НДС

Налоговая база определяется на наиболее раннюю из двух дат:

- на день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг)

- на день отгрузки (передачи) товаров (работ, услуг)

Вычетам подлежат суммы НДС, которые:

- предъявили поставщики (подрядчики, исполнители) при приобретении товаров (работ, услуг);

- уплачены при ввозе товаров на территорию Российской Федерации.

Принять к вычету “входной” НДС можно только после того, когда товары (работы, услуги) приняты к учету и имеются соответствующие первичные документы и счет-фактура.

Освобождены от НДС

Организации и предприниматели:

- применяющие систему налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН);

- применяющие упрощенную систему налогообложения (УСН);

- применяющие патентную систему налогообложения;

- применяющие систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД) – по тем видам деятельности, по которым платят ЕНВД;

Перечисленные лица обязаны уплатить НДС, если выставят покупателю счет-фактуру с выделенной суммой НДС.

Объектом налогообложения являются:

- операции по реализации товаров (работ, услуг), имущественных прав на территории РФ, в том числе их

- безвозмездная передача;

- ввоз товаров на территорию РФ (импорт);

- выполнение строительно-монтажных работ для собственного потребления;

- передача товаров (работ, услуг) для собственных нужд, расходы по которым не принимаются к вычету при исчислении налога на прибыль организаций.

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Следственный комитет и Налоговая служба разработали методические рекомендации по установлению фактов умышленной неуплаты налогов и формированию доказательной базы.

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Недавно Алтайское отделение ПФР выпустило неоднозначное информационное сообщение, касающееся правил представления СЗВ-М. В информации говорилось, что «даже в случае отсутствия работников, трудящихся по найму, работодатель все равно подает сведения, но только без указания списка застрахованных лиц».

В ПБУ «Учетная политика» внесены изменения

В ПБУ «Учетная политика» внесены изменения

С 06.08.2017 года вступают в силу поправки в ПБУ 1/2008 «Учетная политика организаций». Так, в частности, установлено, что в случае, когда федеральными стандартами не предусмотрен способ ведения бухучета по конкретному вопросу, компания может разработать свой способ.

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Хабаровские налоговики сообщили, что территориальные инспекции вправе не принимать декларации у организаций, обладающих признаками недобросовестных плательщиков.

Как давать пояснения к расчету по взносам

Как давать пояснения к расчету по взносам

Если в расчете по взносам отражены необлагаемые суммы либо пониженные тарифы, то при камеральной проверке расчета ИФНС направит вам требование. В нем она запросит документы, подтверждающие обоснованность отражения таких сумм и тарифов. Ваша задача — правильно ответить на это требование.

В целях налога на прибыль дата предъявления «первички» – это дата ее составления

В целях налога на прибыль дата предъявления «первички» – это дата ее составления

Расходы на приобретение работ (услуг), выполненных (оказанных) сторонними организациями, признаются в «прибыльных» целях в том периоде, в котором документально подтвержден факт выполнения этих работ (оказания услуг). Минфин напомнил, что считать датой такого документального подтверждения.

Затраты на питьевую воду для офиса можно учесть в базе по налогу на прибыль

Затраты на питьевую воду для офиса можно учесть в базе по налогу на прибыль

Расходы организации на приобретение питьевой воды для сотрудников и установку кулеров относятся к затратам на обеспечение нормальных условий труда, которые, в свою очередь, учитываются в составе прочих расходов. А значит, «водные» суммы можно без проблем включить в «прибыльную» базу.

Расчет НДС

Актуально на: 25 января 2016 г.

У некоторых начинающих бухгалтеров вызывает затруднения расчет НДС. На самом деле формулы расчета НДС достаточны просты.

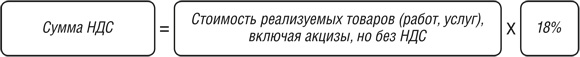

Как правильно посчитать сумму НДС по ставке 18%

Чтобы вычислить НДС от суммы при реализации товаров (работ, услуг), облагаемых НДС по ставке 18%, используется следующая формула расчета НДС:

Как посчитать НДС 18% от суммы: пример

Организация, реализовала товар, облагаемый НДС по ставке 18%, общей стоимостью 100000 руб. Соответственно, сумма НДС составит 18000 руб. (100000 руб. х 18%).

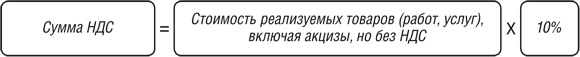

Как посчитать НДС по ставке 10%

В этом случае используется формула, аналогичная формуле вычисления НДС по ставке 18%, только вместо 18% подставляется значение 10%:

О том, когда какую ставку НДС применять, читайте отдельный материал .

Как рассчитывается НДС 10% от суммы: пример

Предприниматель реализовал товар, облагаемый НДС по ставке 10%, общей стоимостью 50000 руб. Соответственно, сумма НДС составит 5000 руб. (50000 руб. х 10%).

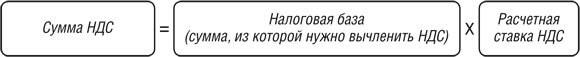

Как из суммы вычленить НДС

Бывают ситуации, когда НДС нужно начислять не сверх определенной суммы, а нужно наоборот вычленить НДС, уже «сидящий» внутри какой-либо суммы. Например, это может потребоваться продавцу при получении предоплаты за товар. Для этих целей применяется следующая формула:

Расчетная ставка НДС может принимать два значения: 18/118 и 10/110. Выбор ставки зависит от того, по какой ставке облагается конкретная реализация –18% или 10%.

Как из суммы вычленить НДС 18%: пример

Организация-исполнитель получила от заказчика предоплату в счет предстоящего выполнения работ, облагаемых НДС по ставке 18%. Сумма предоплаты составляет 236000 руб. в том числе НДС.

Т.к. работы облагаются по ставке 18%, то для определения суммы НДС с предоплаты используется расчетная ставка 18/118. НДС с предоплаты в нашем примере будет равен 36000 руб. (236000 руб. х 18/118).

Как из суммы вычленить НДС 10%: пример

ИП поступил аванс в счет предстоящей поставки товаров, облагаемых НДС по ставке 10%. Сумма аванса – 110000 руб. в том числе НДС.

В данном случае для того, чтобы посчитать сумму входного НДС применяется расчетная ставка 10/110 (т.к. товар облагается по ставке 10%). Соответственно, сумма НДС с аванса составит 10000 руб. (110000 руб. х 10/110).

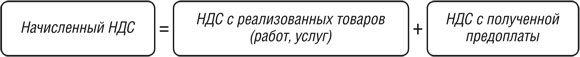

Формула начисленного НДС

Чтобы посчитать сумму начисленного НДС за квартал, применяется следующая формула:

Если в течение квартала выполнялись строительно-монтажные работы для собственных нужд, производилась корректировка реализации товаров (работ, услуг) или же реализация/корректировка реализации предприятия в целом как имущественного комплекса, то НДС по этим операциям также включается в общую сумму начисленного НДС. Также если вы делали восстановление НДС. ранее принятого к вычету, то не забудьте прибавить к общей сумме начисленного НДС сумму восстановленного налога.

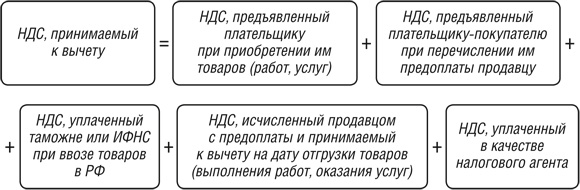

Формула вычета НДС

НДС, принимаемый к вычету в том или ином квартале, рассчитывается по нижеприведенной формуле:

Если у организации/ИП есть НДС, подлежащий вычету, по строительно-монтажным работам, выполненным для собственного потребления, то этот НДС прибавляется к общей сумме НДС, принимаемой к вычету в конкретном квартале.

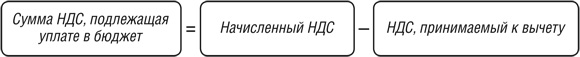

Итоговая сумма НДС

Сумма НДС, которую нужно уплатить в бюджет по итогам квартала, рассчитывается следующим образом:

Важно отметить, что если в результате расчетов итоговое значение у вас получилось равным нулю, то в бюджет ничего платить не нужно. Если же полученное значение отрицательное, то вы вправе претендовать на возмещение НДС из бюджета .

Безопасный вычет по НДС в 2016 году

Существует еще одна связанная с НДС формула, которую обязательно надо взять на вооружение каждому бухгалтеру:

Дело в том, что если доля вычетов за 12 месяцев будет равна или превысит 89%, то вашей компанией заинтересуются налоговики и могут даже прийти с выездной проверкой (п. 3 Приложения № 2 Концепции, утв. Приказом ФНС России от 30.05.2007 N ММ-3-06/333@ ).

Т.к. налоговым периодом по НДС является квартал, то и расчет доли вычетов нужно производить на основании деклараций за 4 истекших квартала.

Также читайте:

Порядок расчета НДС к уплате в бюджет

Согласно статистике, проведенной в недавнем времени, экспертами были сделаны выводы, что НДС составляет более 30% в части налогов страны и приносит самую большую прибыль в сравнении с остальными налогами. Наверное, именно по этой причине данный налог так часто поддается изменениям в плане расчета со стороны налоговых служб.

Часто в таких ситуациях, главы организаций далеко не первыми узнают об изменениях и из-за этого и возникают путаницы. Давайте вместе разберемся, как должен рассчитываться налог на добавочную стоимость, в соответствии с законодательством.

НДС — налоговые вычеты

Налог на добавочную стоимость – это плата, которая вносится каждый месяц в налоговую службу, она не является константой, а потому требует ежемесячных расчетов со стороны бухгалтера в фирме.

Для этого объекту понадобится сумма к начислению, сумма к выплатам, а также точная ставка налога, которая действует в организации в момент осуществления оплаты. Именно по этой причине данный процесс может занять достаточно много времени. И выполнять его лучше всего на протяжении всего месяца.

Важно знать, что несмотря на то, что оплата осуществляется раз в месяц, считать ее необходимо каждый квартал для правильности отчислений.

Итак, данный налог является косвенным и строит часть бюджета страны. Согласно законодательству, налог на добавочную стоимость составляет процент от того, что остается сверх вашего производства товаров и услуг. То есть, все то что у вас остается выше ваших мерок и является налогом на добавочную стоимость.

Важно знать, что нет четких рамок для того чему должен равняться данный налог, так как он зависит сразу от многих характеристик товара:

- Его цена.

- Себестоимость.

- Материал, из которого он изготовлен.

- Количество и цена необходимых ресурсов.

- Необходимая работа на производство того или иного товара.

Если вы являетесь работником небольшой фирмы, рассчитать НДС у вас не составит труда, так как данный показатель не несет в себе больших расчетов. Но, если же в вашей организации работает большое количество людей, и производится множество различных товаров, будет лучше если вы воспользуетесь специальными онлайн-калькуляторами, которые предлагают множество сайтов для расчета подобного показателя без ошибок.

НДС к начислению

Сумма налога должна составлять разницу между суммой налога всего предприятия, и стоимость товаров, которые оно изготавливает. Именно по этой причине НДС является тем показателем, который возлагается на покупателя.

Вы наверняка не раз видели в билетах или чеках, что отдельная цифра идет НДС, которую вы также должны оплатить. Обычно, она составляет часть от стоимости основного товара. Именно оплачивая его в магазинах и при любых покупках, вы вносите данный налог как плату в бюджет страны.

НДС к вычету

Важно знать, что согласно законодательству, так как налог платит покупатель, владелец не должен платить его, а потому имеет полное право вернуть деньги назад. Но, несмотря на законность данных действия, в этом еще стоит разобраться, и чаще всего дела доходят до суда. Хотя, в 90% случае эти дела выигрывают владельцы фирм, так как на их стороне остается закон.

Определение суммы НДС к уплате

Таким образом, чтобы определить сколько необходимо заплатить в качестве налога НДС, нужно взять всю стоимость товара, которая была продана организацией за определенный период.

После этого вам понадобится провести расчеты по несложной формуле:

НДС = Цена товара * ставка налога на данный товар

Помните, что последняя цифра может принимать сразу три значения в зависимости от вида товара:

- Медицинские товары, социальные или финансовые – 0,4%.

- Детские товары и книги – 10%.

- Остальные товары – 18%.

Но, прежде чем проводить расчеты сверьтесь со статьями 149, 150, 160,164 Налогового Кодекса Российской Федерации, а уж потом проводите все расчеты. Ведь ставка налога значительно повлияет на сумму вашей уплаты.

Пример расчета

Давайте представим, что вы являетесь хозяином фирмы, которая зарабатывает в месяц около 150 000 рублей и каждый месяц вы выплачиваете налог на добавочную стоимость.

Для чистоты эксперимента, давайте представим, что вы выпускаете сразу три вида товаров, с каждого вида процентной ставки. Так, вы выпускаете лекарства, детское питание и кофе:

- В случае с лекарством ставка налога будет равна: НДС = 150 000 * 0% = 0.

- Во втором варианте, с детским питанием: 150 000 * 10% = 15 000 рублей.

- В случае с кофе, вы заплатите самую большую сумму: 150 000 * 18% = 27 000 рублей.

Несмотря на все это помните, что как хозяин фирмы вы можете вернуть все уплаченные им деньги.

Расчет в валюте

Но, иногда, бывают ситуации, когда расчет осуществить достаточно сложно, так как фирма проводит продажу или закупку товаров или услуг, в иностранной валюте, а НДС требует оплаты в рублях.

Итак, для того чтобы просчитать данную сумму, вам понадобится взять курс, который был установлен на период отгрузки товаров. Так, для того чтобы рассчитать НДС, вам понадобится сразу два значения – полученный аванс на момент отгрузки товара, а также сумму выплат за товар.

Полный порядок расчета суммы при выплате НДС зависит от того, какой это был товар и как он доставлялся. Законодательство Российской Федерации, а именно статья 153 гласит о том, как правильно проводить данные расчеты с учетом всех моментов. Так что, если вы неуверены в чем-либо, лучше проверьте это, чтобы иметь законное доказательство.

Договоры в условных единицах

Если организация проводит продажу или производство товаров, используя условные единицы, расчеты необходимо проводить так же, как и в ситуации с валютой. То есть, вы должны брать сумму, стоимости товара на момент покупки вами сырья.

Организация выступает налоговым агентом

Бывают случаи, когда организация является иностранная, а потому не может стоять на налоговом учете. Но, несмотря на все это, она должна отдавать НДС, как и любая другая фирма, находящаяся в пределах данной страны.

В таких случаях, и прибегают к услугам налогового агента:

- Важно знать, что если иностранная организация является официальной, она должна была проходить процесс регистрации в налоговой, а потому сама оплатить НДС и остальные выплаты. Если же она не была зарегистрирована, найти ее становится нереальным для всех. Именно по этой причине, налог на добавочную стоимость от иностранной организации должен оплатить тот, кто является как бы контрагентом данной организации в этой стране.

- Важно знать, что если и отправитель и получатель являются иностранными гражданами, которые не проходили регистрацию в налоговой службе, ее оплатой должна будет заняться организация, которая хоть каким-то образом связана с детальностью одной из них. Так, например, это может быть изготовление и передача каких-либо материалов и т. д.

Данный способ является достаточно странным. Ведь, с одной стороны, таким образом Российское государство пытается заставить иностранного объекта стать на учет. Но, с другой, делает оно это не само, а руками третьих лиц, которые абсолютно не имеют отношения к прибыли данной организации, но должны платить за них их налог.

Кроме того, что его должен оплачивать покупатель, он также возлагается на объекты при импорте или же экспорте определенных товаров и услуг. Чтобы не было путаницы и долгих расчетов в законодательстве Российской Федерации существуют четкие рамки по поводу того, чему должна равняться ставка НДС в зависимости от товара и его характеристик.

Так, например, если ваш товар входит в перечни полезны для страны товаров или услуг, он будет составлять от 0 до 10%, если же он является повсеместным, налог на него составит 18% от стоимости вашего товара.

Реализация драгметаллов

Важно знать, что согласно законодательству Российской Федерации, особые права по налогу, а точнее, его ставка в 0% имеют те организации, которые занимаются реализацией драгоценных металлов. Так, согласно этому же закону, к ним можно отнести:

Именно эти металлы не должны облагаться налогом при их покупке или же реализации.

Согласно законам, НДС не является обязательным для уплаты его фирмами, но на практике мало кто обращается в налоговую службу для его возвращения. Ведь данное действие сулит не только деньги, но и потерянное время и нервы.

Именно по этой причине многие организации платят данный налог, другие же делают это по незнанию. Но, несмотря на то, по какой причине это происходит, стоит учесть тот факт, что вы всегда сможете вернуть данные деньги.

Получите бесплатную юридическую консультацию прямо сейчас

Узнать ИНН физического лица по паспортным данным

Ликвидационная стоимость — основные моменты

Помощь в выборе лучшей системы налогообложения для ИП

Источники: http://kcbux.ru/Nalogi/01_nalog-cpravka_008.html, http://glavkniga.ru/situations/k500993, http://corphero.ru/biz/raschet-nds.html

Утвержден новый порядок работы налоговиков с невыясненными платежами

Утвержден новый порядок работы налоговиков с невыясненными платежами Суточные разъездным работникам: начислять ли НДФЛ и взносы

Суточные разъездным работникам: начислять ли НДФЛ и взносы Образец платежного поручения НДФЛ в 2017 году

Образец платежного поручения НДФЛ в 2017 году

Правильность начисления налогов может проверить ФНС. Узнайте, как происходит налоговая проверка ИП.

Правильность начисления налогов может проверить ФНС. Узнайте, как происходит налоговая проверка ИП.

Подтверждение стажа — записи в трудовой книжке. Узнайте, как правильно заполнить трудовую книжку.

Подтверждение стажа — записи в трудовой книжке. Узнайте, как правильно заполнить трудовую книжку.

Доверенность на сдачу отчетности в ФСС

Доверенность на сдачу отчетности в ФСС

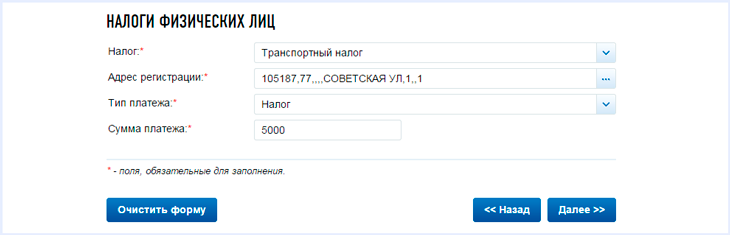

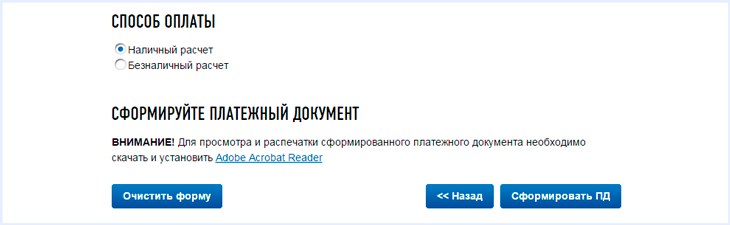

Транспортный налог в 2016 году стал для российских водителем привычным, соответственно, уплачивают этот налог только те, кто владеет авто. Хотите вы этого или нет, но в определенный срок раз в году в вашем почтовом ящике обнаружится конверт, присланный налоговой инспекцией, с указанием и напоминаем уплатить транспортный налог.

Транспортный налог в 2016 году стал для российских водителем привычным, соответственно, уплачивают этот налог только те, кто владеет авто. Хотите вы этого или нет, но в определенный срок раз в году в вашем почтовом ящике обнаружится конверт, присланный налоговой инспекцией, с указанием и напоминаем уплатить транспортный налог.

Бухгалтерский учет

Бухгалтерский учет