ОПРЕДЕЛЯЕМ СТАВКУ НДС

По каждому виду имущества предприятия, реализация которого облагается налогом, применяется расчетная ставка в размере 15,25% (п. 4 ст. 158 НК РФ).

Это означает, что к имуществу, реализация которого не облагается НДС (например, к ценным бумагам), указанная ставка не применяется (пп. 12 п. 2 ст. 149 НК РФ). С налоговой базы по данному виду имущества НДС отдельно не исчисляется.

При этом ставка НДС в размере 15,25% применяется ко всем видам имущества независимо от того, по какой ставке это имущество облагалось бы в случае его реализации отдельно от предприятия (10 или 18%).

Исчислить НДС продавец предприятия должен по следующей формуле:

НДС = (НБ1 x С) + (НБ2 x С) +. + (НБn x С),

где НБ1, НБ2. НБn — налоговая база по одному из видов имущества предприятия;

С — ставка НДС (п. 1, абз. 3 п. 4 ст. 158, п. 1 ст. 166 НК РФ).

Напомним, что к тем активам, реализация которых не облагается НДС (например, к ценным бумагам), налоговая ставка не применяется.

КОГДА НУЖНО ИСЧИСЛИТЬ НДС

По общему правилу моментом определения налоговой базы для целей исчисления НДС является наиболее ранняя из двух дат (п. 1 ст. 167 НК РФ):

1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

2) день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Таким образом, если вы получаете предоплату (аванс) от покупателя, то определяете налоговую базу и начисляете налог на день получения этой предоплаты (аванса). НДС при получении предоплаты исчисляется расчетным методом с применением ставки 18/118 (п. 4 ст. 164, пп. 2 п. 1 ст. 167 НК РФ).

Если предварительных расчетов по сделке не было — то налоговую базу определяете и налог начисляете на день отгрузки (передачи).

При продаже предприятия датой отгрузки признается дата государственной регистрации перехода права собственности к покупателю предприятия (п. 3 ст. 167 НК РФ, п. 1 ст. 564 ГК РФ).

Следовательно, момент, когда необходимо исчислить НДС, зависит от порядка расчетов с покупателем. Однако если вы получили предоплату (аванс), то по одной сделке вам фактически придется определять налоговую базу дважды. Первый раз — на дату получения предоплаты (аванса), второй раз — на дату перехода права собственности к покупателю (п. 1, п. 14 ст. 167 НК РФ). При этом сумма НДС, начисленная на дату получения аванса, принимается к вычету на дату перехода права собственности к покупателю (п. 8 ст. 171, п. 6 ст. 172, п. 3 ст. 167 НК РФ).

Подробнее о порядке исчисления и уплаты НДС при получении авансов вы можете узнать в гл. 22 "Авансы".

ИСЧИСЛЯЕМ НДС ПРИ РЕАЛИЗАЦИИ ПРЕДПРИЯТИЯ

При введении в России НДС была установлена единая ставка налога, равная 28%. Величина этой ставки была рассчитана исходя из необходимости поддержания бюджетных доходов на уровне, обеспечиваемом в предыдущем 1991 г. налогом с оборота и налогом с продаж, взамен которых и был введен НДС.

Единая ставка НДС, установленная в России в момент введения этого налога, существовала недолго: уже в 1992 г. было введено налогообложение некоторых продовольственных товаров по ставке 15%. В дальнейшем также происходили изменения уровня ставок с одновременным пересмотром перечня товаров, облагаемых по минимальной ставке.

На момент введения НДС в России его ставка была заметно выше, чем в других странах. Так, в Австрии данный налог взимался по ставке 20%, в Бельгии — 19, в Дании — 22, во Франции — 18,6, в ФРГ — 14, в Норвегии — 20, в Швеции — 23,5, в Великобритании — 15%.

В конце 1993 г. были установлены ставки НДС, действующие до настоящего времени: на продовольствие и детские товары по утвержденному Правительством РФ перечню — 10%, на остальные товары, работы, услуги — 20%. Среднеевропейский уровень этого налога составляет 14—20%, однако процентные ставки НДС, как правило, дифференцированы по видам продукции.

Например, в Италии действуют четыре ставки: нормальная — 19%, две пониженные — 4 и 9% на товары широкого потребления (продовольствие, вода, газ, электроэнергия для бытовых нужд, медикаменты и т. п.) и повышенная — 38% на предметы роскоши.

Аналогичная картина наблюдается в других странах. Во Франции, например, в 1988 г. действовали четыре ставки НДС: предельная ставка на предметы роскоши, табак, алкоголь — 33,33%; сокращенная ставка на товары культурно-образовательного назначения — 7%; минимальная ставка на товары и услуги первой необходимости, включая продукты питания (кроме шоколада, медикаментов, жилья, транспорта), — 5,5%.

В рамках гармонизации налоговой системы ЕЭС (ныне ЭС) предполагается, что в ближайшие годы в странах Союза будут установлены две ставки НДС: пониженная — 4—9% и нормальная — 9—19%.

В настоящее время в России ставки НДС составляют 0, 10 и 18%:

0% — по товарам (кроме природного газа, который экспортируется на территорию государств СНГ), вывезенным в таможенном режиме экспорта, а также помещенным под режим свободной таможенной зоны, а также по работам (услугам), непосредственно связанным с производством и реализацией указанных товаров (по организации и сопровождению перевозок, перевозке или транспортировке, организации, сопровождению, погрузке и перегрузке вывозимых за рубеж или ввозимых в РФ товаров, выполняемым (оказываемым) российскими организациями или предпринимателями (за исключением российских перевозчиков на железнодорожном транспорте), и иным подобным работам (услугам), а также по работам (услугам) по переработке товаров, помещенных под режим переработки на таможенной территории);

по работам (услугам), непосредственно связанным с перевозкой или транспортировкой товаров, помещенных под режим международного таможенного транзита;

по услугам по перевозке пассажиров и багажа за пределы РФ при оформлении перевозок на основании единых международных перевозочных документов;

по работам (услугам), выполняемым (оказываемым) в космическом пространстве, а также по комплексу подготовительных наземных работ (услуг), технологически обусловленному и неразрывно связанному с выполнением работ (оказанием услуг) в космосе;

по драгоценным металлам налогоплательщиками, осуществляющими их добычу или производство из лома и отходов, Госфонду драгоценных металлов и драгоценных камней РФ, Центральному банку РФ, банкам;

по товарам (работам, услугам) для официального пользования иностранными дипломатическими и приравненными к ним представительствами или для личного пользования дипломатического или административно-технического персонала этих представительств, включая проживающих вместе с ними членов их семей;

по припасам, вывезенным из РФ в таможенном режиме перемещения припасов.

Припасами признаются топливо и горючесмазочные материалы, которые необходимы для обеспечения нормальной эксплуатации воздушных и морских судов, судов смешанного (река — море) плавания;

по выполняемым российскими перевозчиками на железнодорожном транспорте работам (услугам) по перевозке или транспортировке экспортируемых за рубеж товаров, а также связанным с такой перевозкой работам (услугам), в том числе работам (услугам) по организации перевозок, сопровождению, погрузке, перегрузке.

По операциям реализации товаров, облагаемых по ставке 0%, в налоговые органы плательщиком представляется отдельная декларация.

10% — по продовольственным товарам (кроме подакцизных), товарам для детей по перечням, содержащимся в ст. 164 НК РФ.

18% — по остальным товарам (работам, услугам), включая подакцизные продовольственные товары.

Если плательщик выпускает и реализует товары, которые облагаются по разным ставкам, то следует вести учет реализации товаров и сумм НДС по ним раздельно в разрезе применяемых ставок и указывать в расчетных документах суммы НДС по видам товаров в зависимости от применяемых ставок. Иными словами, обязательным условием дифференцированного применения ставок является ведение предприятием раздельного учета реализации товаров (работ, услуг) и сумм налога по ним в разрезе утвержденных ставок. Если же раздельный учет не обеспечен, то применяется максимальная ставка — 18%.

Ставке 10%, которую принято называть общей, соответствует так называемая расчетная ставка 9,09%, а общей ставке 18% — расчетная ставка 15,25%.

По существу это также расчетные ставки. Они используются в следующих случаях:

1) при получении денежных средств, связанных с оплатой товаров (работ, услуг):

а) полученных оплаты, частичной оплаты в счет предстоящих поставок товаров;

б) полученных за реализованные товары (работы, услуги) в виде финансовой помощи, на пополнение фондов специального назначения, в счет увеличения доходов либо иначе связанных с оплатой товаров (работ, услуг);

в) полученных в виде процента (дисконта) по полученным в счет оплаты за товары (работы, услуги) облигациям и векселям, процента по товарному кредиту в части, превышающей размер процента, рассчитанного в соответствии со ставками рефинансирования ЦБР, действовавшими в периодах, за которые производится расчет процента;

г) полученных страховых выплат по договорам страхования риска неисполнения договорных обязательств контрагентом страхователя-кредитора, если страхуемые договорные обязательства предусматривают поставку страхователем товаров (работ, услуг), реализация которых признается объектом обложения НДС;

2) при получении оплаты, частичной оплаты в счет предстоящей передачи имущественных прав:

а) полученного дохода новым кредитором денежного требования, вытекающего из договора реализации товаров, при последующей уступке этого требования или при прекращении соответствующего обязательства;

б) полученной стоимости передающихся имущественных прав (в том числе участниками долевого строительства, на жилые дома или жилые помещения, доли в жилых домах или жилых помещениях, гаражи или машино-места);

в) полученного дохода от должника или при последующей уступке денежного требования по приобретенному требованию у третьих лиц;

3) при удержании налога налоговыми агентами;

4) при реализации имущества, приобретенного на стороне и учитываемого с НДС;

5) при реализации сельскохозяйственной продукции и продуктов ее переработки, закупленной у физических лиц

(не являющихся налогоплательщиками), по перечню, утверждаемому Правительством РФ (за исключением подакцизных товаров);

6) в иных случаях, когда в соответствии с НК РФ сумма НДС должна определяться расчетным методом.

В силу ст. 454 ГК РФ продавец и покупатель самостоятельно определяют цену реализуемой вещи. Однако налоговое законодательство исходит из того, что согласованная сторонами цена подлежит увеличению на сумму НДС.

Следовательно, если в договоре при указании цены продукции стороны не сделали оговорку о включении НДС, то согласованная ими цена должна быть увеличена на сумму НДС. Иными словами, косвенный налог — это нечто отдельное от цены, что-то вроде особой добавки к цене товара. Продавец, формируя цену, включает в нее НДС по ставке 18 или 10%, а в окончательной цене НДС составляет соответственно 15,25 или 9,09%.

Сумма НДС выделяется в цене исключительно в целях исчисления налога. Исчисление НДС — это определение суммы налога, подлежащей уплате в бюджет, и осуществляется на основе особого, инвойсного, метода, называемого также методом зачета по счетам. Данный метод основан на выделении в цене товара части добавленной стоимости, поступающей в бюджет в виде налога. Для применения метода в цене выделяют два условных расчетных показателя: «налог, полученный от покупателей» и «налог, уплаченный продавцом».

В цене всегда содержится некая сумма НДС независимо от того, выделена ли она специально в первичных платежных или расчетных документах. Действительно, цена содержит стоимость, добавленную на данном технологическом этапе движения товара, а потому и налог на эту величину добавленной стоимости. Иными словами, первоначально возникает добавленная стоимость как результат хозяйственной деятельности и лишь затем часть этой стоимости изымается в форме НДС в бюджет за счет поступившего имущества (источника налога). Налог необходимо выделять из цены по расчетной ставке (15,25 и 9,09%), а не начислять сверх поступившей суммы.

Нельзя считать, что если плательщик не указал о налоге в документах, то налога нет; и напротив, налог есть лишь тогда, когда он указан в документах. Налог возникает в силу наличия объекта налогообложения (реализации), а не в силу того, указал ли технический работник бухгалтерии в соответствующих документах сумму начисленного налога.

При реализации товаров (работ, услуг) цена товаров (работ, услуг) должна быть увеличена на сумму НДС, поэтому для определения суммы налога в составе цены, сформированной с учетом НДС, как раз и используется расчетная ставка.

Следует отметить, что расчетная ставка не есть какая-либо самостоятельная (третья) ставка налога. Расчетная ставка является производной от основной и отличается от последней не величиной, а методом расчета. Так, если ставка, равная 18%, установлена по отношению к цене до включения в нее НДС, то расчетная ставка, равная 15,25%, автоматически получается при отнесении основной ставки, равной 18%, к конечной цене реализации, включающей НДС.

Например, если полная себестоимость изделия 480 руб. а прибыль, предусмотренная в оптовой цене, — 170 руб. то оптовая цена составит 650 руб. (480 + 170). НДС при этом равняется 117 руб. (18% от 650 руб.). Отпускная цена составит 767 руб. (650 + 117).

Доля НДС (117 руб.) в оптовой цене (650 руб.) составляет 18%, а доля той же суммы НДС (117 руб.) в отпускной цене (767 руб.), т. е. в цене продажной, уже включающей НДС, — 15,25%.

Отсюда следует, что любая расчетная ставка (15,25; 9,09%) означает, что налогообложение происходит в общем порядке по стандартным ставкам (18 и 10%).

Поскольку предприятия розничной торговли одновременно торгуют товарами, облагаемыми по различным ставкам, они определяют так называемую среднюю расчетную ставку исходя из следующего соотношения:

где НДС — сумма НДС, приходящаяся на поступившие за отчетный период товары; С — стоимость поступивших за отчетный период товаров по цене с учетом НДС (кроме продукции. не облагаемой НДС только у поставщиков, а также закупаемой у населения). Действующими нормативными актами предусматриваются также специальные ставки НДС, являющиеся в отличие от расчетных самостоятельными ставками. Они по своему уровню совпадают с расчетными (15,25 и 9,09%), однако не являются тождественными расчетным ставкам. Специальные ставки применяются к суммам полученных штрафов, пеней, неустоек за

нарушение обязательств, предусмотренных договорами поставки товаров (реализации работ, услуг).

Таким образом, при характеристике ставок НДС необходимо их подразделять на стандартные, пониженные, расчетные и специальные (стандартные и пониженные).

Если предприятия торговли не ведут раздельного учета или расчета средней ставки, исчисление НДС производится по максимальному уровню — 15,25%.

Сколько процентов ставка НДС в 2017 году

В связи с дефицитом федерального бюджета Минфин РФ неоднократно давал понять, что дополнительные средства можно изыскать, увеличив с 1 января 2017 г. ставку налога на добавленную стоимость до 20%. Разумеется, что подобная перспектива крайне нежелательна для коммерческих организаций, ибо это приведет к резкому скачку цен и падению объемов продаж.

Итак, давайте разберемся, какие же изменения ждут ставку НДС с 1 января 2017 года, останется ли льготная ставка 10%, и кто обязан будет платить НДС в новом году.

Ставка НДС в 2017 году: свежие новости

В последнее время часто проскальзывала информация, что с 1 января 2017 года ставка НДС увеличится до 20 процентов, при этом одновременно планировалось снизить страховые взносы. К счастью, законодательного подтверждения эти инициативы не получили. Тем более что сам Президент обещал не менять ставки налогов как минимум до 2018 года.

Как сообщают самые свежие новости, с 1 января 2017 года предполагаемого увеличения ставки НДС до 20 процентов не произойдет. Применяйте ставки, которые мы написали ниже.

Как сделать работу проще? Мы разработали полезные сервисы для бухгалтера, чтобы ваша работа стала проще и быстрее: калькулятор НДС, справочник КБК и платежек, расчетчик матвыгоды, банк проводок и т.д. Они доступны всем подписчикам. Оплатите счет на подписку и пользуйтесь:) Узнайте больше о выгоде подписки здесь>>>

Актуальные ставки НДС в 2017 году

Так как предполагаемого увеличения ставки НДС в 2017 году не произойдет, возникает вопрос: сколько же процентов в 2017 году придется заплатить компании с налогооблагаемой базы? Отвечаем — в 2017 году по-прежнему на территории РФ согласно ст. 164 НК РФ действуют три основные ставки НДС:

Ставка налога в 2017г.

Расчетные ставки НДС

Кроме основных ставок, есть еще две расчетные ставки (10/110 и 18/118) и специальная ставка 15,25 процентов, применяемая при реализации предприятия в целом как имущественного комплекса (ст. 158 НК РФ).

Бухгалтер использует расчетные ставки НДС в 2017 году в следующих случаях (п. 4 ст. 164 НК РФ):

- при получении денежных средств, связанных с оплатой товаров (работ, услуг), предусмотренных ст. 162 НК РФ;

- при получении авансов в счет предстоящей поставки товаров (работ, услуг), передачи имущественных прав;

- при удержании налога налоговыми агентами; при реализации имущества, приобретенного на стороне и учитываемого с налогом в соответствии с п. 3 ст. 154 НК РФ; при реализации сельскохозяйственной продукции и продуктов ее переработки в соответствии с п. 4 ст. 154 НК РФ;

- при реализации автомобилей, которые приобретены для перепродажи у физических лиц, в соответствии с п. 5.1 ст. 154 НК РФ; при передаче имущественных прав в соответствии с п. п. 2 — 4 ст. 155 НК РФ.

Кто платит НДС

Плательщиками НДС в 2017 году являются коммерческие предприятия, которые продают товары, оказывают какие-либо услуги или работы по цене выше, чем себестоимость этих товаров, работ или услуг. В их число входят также организации, занимающиеся продажей импортной продукции на территории РФ.

В каких случаях можно не платить НДС

НДС в 2017 году не платят в том случае, если:

- Сумма выручки от продажи товаров, работ и услуг за последние три месяца отчетного периода не превысила 2 млн. рублей

- Предприятие оказывает услуги или работы, не подлежащие налогообложению, например оказание услуг органами гос. власти в пределах их обязанностей. Полный перечень таких услуг можно найти в ст.149 НК РФ

- Товары идут на экспорт

- Предприятие работает по специальному режиму налогообложения, например УСН.

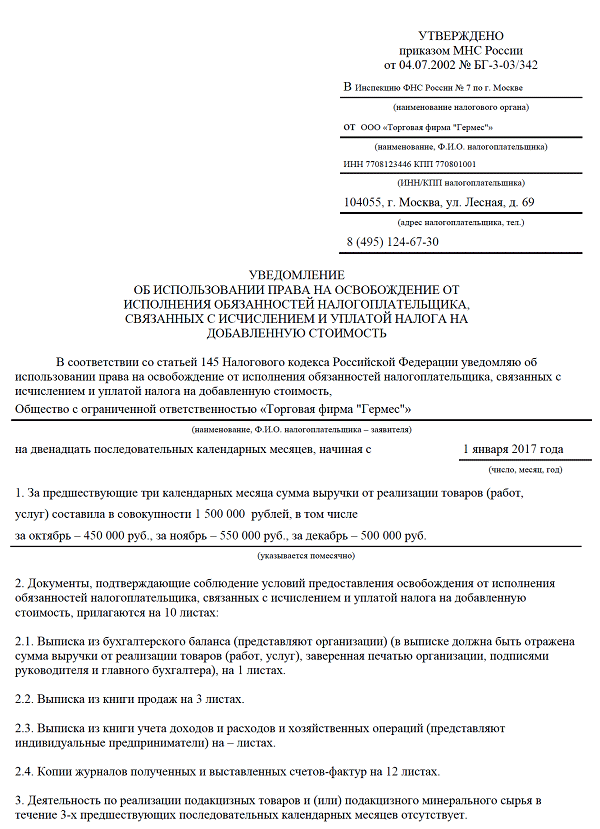

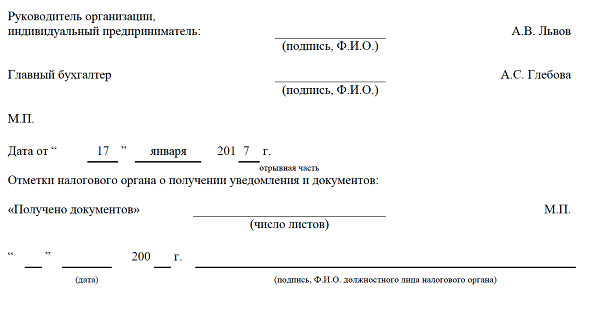

Уведомление об освобождении от НДС

Если вы хотите воспользоваться правом на освобождение, так как выручка последние три месяца отчетного периода не превысила 2 млн. рублей, подайте в инспекцию такое заявление.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Источники: http://studopedia.ru/6_65750_opredelyaem-stavku-nds.html, http://profarisinfa.ru/index.php/nalognadobavlennuyustoimost/236-stavki_naloga_na_dobavlennuyu_stoimost?showall=1, http://www.rnk.ru/article/215172-qqkp-16-m12-19-12-2016-skolko-protsentov-stavka-nds-v-2017-godu