Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Следственный комитет и Налоговая служба разработали методические рекомендации по установлению фактов умышленной неуплаты налогов и формированию доказательной базы.

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Недавно Алтайское отделение ПФР выпустило неоднозначное информационное сообщение, касающееся правил представления СЗВ-М. В информации говорилось, что «даже в случае отсутствия работников, трудящихся по найму, работодатель все равно подает сведения, но только без указания списка застрахованных лиц».

В ПБУ «Учетная политика» внесены изменения

В ПБУ «Учетная политика» внесены изменения

С 06.08.2017 года вступают в силу поправки в ПБУ 1/2008 «Учетная политика организаций». Так, в частности, установлено, что в случае, когда федеральными стандартами не предусмотрен способ ведения бухучета по конкретному вопросу, компания может разработать свой способ.

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Хабаровские налоговики сообщили, что территориальные инспекции вправе не принимать декларации у организаций, обладающих признаками недобросовестных плательщиков.

Как давать пояснения к расчету по взносам

Как давать пояснения к расчету по взносам

Если в расчете по взносам отражены необлагаемые суммы либо пониженные тарифы, то при камеральной проверке расчета ИФНС направит вам требование. В нем она запросит документы, подтверждающие обоснованность отражения таких сумм и тарифов. Ваша задача — правильно ответить на это требование.

В целях налога на прибыль дата предъявления «первички» – это дата ее составления

В целях налога на прибыль дата предъявления «первички» – это дата ее составления

Расходы на приобретение работ (услуг), выполненных (оказанных) сторонними организациями, признаются в «прибыльных» целях в том периоде, в котором документально подтвержден факт выполнения этих работ (оказания услуг). Минфин напомнил, что считать датой такого документального подтверждения.

Затраты на питьевую воду для офиса можно учесть в базе по налогу на прибыль

Затраты на питьевую воду для офиса можно учесть в базе по налогу на прибыль

Расходы организации на приобретение питьевой воды для сотрудников и установку кулеров относятся к затратам на обеспечение нормальных условий труда, которые, в свою очередь, учитываются в составе прочих расходов. А значит, «водные» суммы можно без проблем включить в «прибыльную» базу.

Налоговый учет основных средств

Актуально на: 25 мая 2016 г.

К основным средствам в целях расчета налога на прибыль относится имущество, для которого выполняются следующие условия (ст. 256. ст. 257 НК РФ ):

- используется в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией;

- принадлежит организации на праве собственности;

- используется для извлечения дохода;

- срок его полезного использования — более 12 месяцев;

- первоначальная стоимость — более 100 000 рублей.

Основные средства в 2016 году: минимальная стоимость

Итак, минимальная стоимость объекта, при которой он считается основным средством, — 100 000 рублей. Стоимостной критерий отнесения имущества к основным средствам был изменен с 01.01.2016. Напомним, что ранее он составлял 40 000 рублей.

Налоговый учет основных средств в 2016 году

При принятии основных средств к налоговому учету необходимо установить их первоначальную стоимость. Она определяется как сумма расходов организации на приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором объект основных средств пригоден для использования (без учета НДС) (абз. 2 п. 1 ст. 257 НК РФ ). Если основное средство получено безвозмездно или обнаружено в результате инвентаризации, то первоначальная стоимость объекта определяется как его рыночная стоимость (п. 8. п. 20 ст. 250 НК РФ ).

Организации важно также определить, начислять ли амортизацию по основному средству. Перечень основных средств, амортизация по которым не начисляется, приведен в п. 2. п. 3 ст. 256 НК РФ .

По амортизируемым основным средствам организации необходимо установить амортизационную группу и метод начисления амортизации .

Модернизация основных средств: бухгалтерский и налоговый учет

Периодически для изменения технологического или служебного назначения объекта основных средств, для использования его в условиях повышенных нагрузок или придания ему иных новых качеств проводятся работы по достройке, дооборудованию, модернизации. В этом их отличие от ремонта, цель которого — поддержание объекта в рабочем состоянии.

Понесенные затраты по модернизации увеличивают первоначальную стоимость объекта основных средств (п. 14 ПБУ 6/01. п. 2 ст. 257 НК РФ ).

Затраты на модернизацию отражаются в бухучете по Дебету счета 08 «Вложения во внеоборотные активы» с Кредита счетов 02 «Амортизация основных средств», 10 «Материалы», 60 «Расчеты с поставщиками и подрядчиками», 70 «Расчеты с персоналом по оплате труда», 69 «Расчеты по социальному страхованию и обеспечению» и др.

Завершенные работы по модернизации относятся в Дебет счета 01 «Основные средства» с Кредита счета 08 «Вложения во внеоборотные активы».

Если после проведения работ по модернизации основного средства повышаются его первоначальные нормативные показатели функционирования, то срок полезного использования объекта может быть увеличен (п. 20 ПБУ 6/01 ).

В налоговом учете организация тоже может увеличить срок полезного использования объекта, но лишь в пределах его амортизационной группы, в которую объект был включен первоначально (абз. 2 п. 1 ст. 258 НК РФ ).

Кроме того, при модернизации организация по указанным затратам может учесть амортизационную премию .

Также читайте:

Модернизация основных средств и основные проводки

В нашей статье мы рассмотрим, что такое модернизация основных средств, чем она отличается от ремонта и как правильно вести расчеты, оформить бухгалтерский и налоговый учет. Мы также приведем примеры и рассмотрим самые часто использующиеся проводки.

Ремонт, модернизация и реконструкция ОС

Во время эксплуатации компании несет затраты на обеспечение работоспособности основных средств. Существует несколько способов отражения затрат в учете – выбор метода зависит от сути процесса, потому так важно понимать, что такое модернизация, ремонт и реконструкция ОС.

Согласно НК РФ, под модернизацией понимаются работы, результатами которых являются изменения технологического либо служебного назначения ОС, увеличение мощности, работоспособности, появление других качеств и т.д.

Под реконструкцией понимают переустройство основных средств, улучшающих работоспособность и результаты работы техники, что приводит к увеличению производимого товара, повышения его количества и качества. Также в НК РФ встречается понятие «техперевооружение», которое связано с применением передовых методик и автоматизацией производства.

Стоит обратиться внимание на то, что реконструкцию и модернизацию объединяет то, что ОС после выполнения работ может приобрести новые функции, улучшает свои показатели.

А вот при ремонте ОС остаются с теми же техническими свойствами, которыми обладали, просто начинают исправно работать. Главная задача ремонта – устранение неисправностей и замена деталей, срок использования которых закончился.

В положении по бухучету «Учет основных средств» сказано, что все затраты, пущенные на модернизацию и другие действия, приведут к увеличению первоначальной стоимости ОС. А вот расходы по ремонту практически не изменят стоимость имущества, и в налоговом учете их относят к прочим расходам (более подробно в статье 260 НК РФ). А вот в бухчете все расходы на ремонт ОС входят в состав подразделения, где закреплена техника.

Модернизация основных средств в бухгалтерском учете

Учет затрат регламентируется ПБУ 6/01 «Учет основных средств». Согласно данному положению, для учета следует использовать счет 08 «Вложения во внеоборотные активы», где лучше всего открыть субсчета для учета затрат, пущенные на модернизацию оборудования. С этого счета все затраты будут списываться на счет «01» (Основные средства). Тут есть два варианта списания:

- Во время модернизации одного объекта ОС затраты будут списываться на 01 при увеличении первоначальной стоимости. В инвентарную карточку заносится информацию о сумме затрат, которая привела к увеличению цены.

- Если происходит модернизация нескольких объектов и более, то использовать вышеперечисленный способ будет довольно проблематично. В этом случае лучше открыть инвентарную карточку, куда будет заноситься вся информация о затратах. При этом стоит помнить, что если сумма затрат составила менее 10 тысяч рублей (либо иной суммы, если она указана в учетной политике компании), объект списывается без начисления амортизации.

Давайте разберем основные проводки по данной теме:

Сроки полезного использования ОС, нюансы амортизации

После проведения модернизации сроки полезного использования ОС, как и их первоначальная стоимость, изменяются. Если у объекта установлена нулевая остаточная стоимость, устанавливаются новые сроки, в течение которого объекты будут подвергаться амортизации.

Для начисления амортизации лучше использовать линейные метод – используется следующая формула для определения суммы ежемесячных отчислений:

А – (С ост. + З мод.)/ С пол.исп. где:

- А – амортизационные отчисления.

- С ост – остаточная стоимость.

- З мод – затраты компании на проведение модернизации.

- С пол.исп – сроки полезного использования ОС.

Для расчета остаточной стоимости нужно отнять от увеличенной первоначальной стоимости сумму начисленной за это время амортизации.

При этом новая величина должна использоваться при расчетах с 1 числа месяца следующего за месяцем, когда проводилась модернизация. То есть, если работы были осуществлены в мае, то с июня уже пойдут новые расчеты.

Однако в налоговом учете для расчетов используется немного другая формула:

А = (С ост. + З мод) * Н а. где

- Н а – норма амортизации, которая зависит от срока полезного использования ОС.

Нюансы документального оформления

С оформлением работ все достаточно просто. Прежде чем проводить модернизацию, необходимо оформить приказ руководителя, где должна быть прописана причина проведения модернизации, сроки осуществления работ, лица, ответственные за выполнение. При этом компания сама решает, как проводить модернизацию – хозяйственным (то есть самостоятельно) или подрядным (нанимая специалиста) способом.

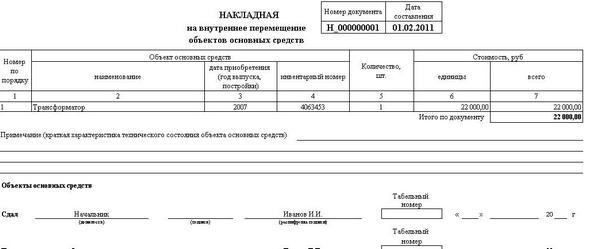

В случае выбора подрядного метода не забудьте составить договор подряда – при окончании проведения модернизации должен быть обязательно составлен акт приемки-передачи имущества. Если выбран хозяйственный метод, то в таком случае нужно использовать форму ОС-2, то есть накладную на внутреннее перемещение, которую должен по итогу подписать главбух компании, ответственные лица (члены комиссии), руководитель компании.

Пример формы ОС-2

Если модернизация проходит хозяйственным методом, нужно оформить все документы по одному экземпляр, при подрядном – в двух (один остается в компании, второй отдается исполнителю). Дополнительно в инвентарной карточке к объекту стоит прописать изменение первоначальной суммы.

Модернизация ОС в бухгалтерском и налоговом учете – отличия

Как вы уже могли понять, процесс модернизации и документальное оформление работы имеет некоторые отличия для налогового и бухгалтерского учета.

- Прежде всего, это касается затрат, влияющих на первоначальную стоимость ОС. В налоговом и бухгалтерском учете они могут отличаться.

- Налоговый учет позволяет использовать два метода: линейный и нелинейный. В бухучете можно только один – линейный.

- При проведении модернизации в бухгалтерском учете сроки полезного использования ОС увеличиваются, при этом нет никаких ограничений в данном вопросе. А вот в налоговом учете данные сроки менять не обязательно, при этом есть определенная граница, которая устанавливается для каждой определенной амортизационной группы в отдельности – повышать сроки свыше тех, что установлены, нельзя.

Давайте рассмотрим на примере.

Предположим, что на балансе компании есть станок, первоначальная стоимость которого составляет 500 тысяч рублей. В 2015 году станок подвергся модернизации путем подряда. Стоимость работ – 70,8 тысяч рублей (включая НДС 10,8 тысяч рублей).

При этом учетная политика компании, на балансе которой находится станок, предусматривает применение следующих субсчетов:

- 1 ОС в эксплуатации.

- 7 траты на модернизацию оборудования.

- 4 Налоги и отчисления при модернизации.

- 2 учет расчетов по налогу на добавленную стоимость

В таблице разберем, какие делаются записи в бухгалтерском учете:

После завершения работ нужно обязательно отразить в инвентарной карточке сумму увеличения первоначальной стоимости ОС – 60 тысяч рублей.

В нашем материале мы подробно рассмотрим учет основных средст на предприятии .

В нашем материале мы подробно рассмотрим учет основных средст на предприятии .

Здесь мы расскажем, как правильно рассчитать норму амортизации.

Можно ли ускорить амортизацию и как это провести? Читайте тут .

Модернизация самортизированного основного средства

Нередко провдят модернизацию оборудования, которое на 100 % самортизировано и имеет равную нуля остаточную стоимость. В локальных документах и иной документации нет четких указаний, как правильно учитывать расходы в таких случаях, так что делает все аналогичным образом:

- В бухучете сначала увеличиваем первоначальную стоимость на ту сумму расходов, которая понесла компания при модернизации. Остаточная стоимость = сумма понесенных затрат компании на модернизацию

- Необходимо пересмотреть СПИ и оценить, как долго может в будущем использовать обновленное имущество.

- Провести расчет годовой амортизации с учетом новой информации.

Заключение по теме

Прежде всего следует точно различать понятия модернизации и ремонта, поскольку это совершенно два разных мероприятия. Также следует принимать во внимание и то, что внесения данных и проведение расчетов в бухгалтерском и налоговом учете будут иметь различия. Если неверно отразить информацию в документах, это может стать пряничной снижения налогооблагаемой базы и привести к штрафам и санкциям со стороны проверяющих органов в отношении как должностных лиц, так и самой компании.

Модернизация основных средств – бухгалтерский и налоговый учет

Модернизация основных средств – бухгалтерский и налоговый учетее актуален для организаций, эксплуатирующих собственные основные средства. Расходы на модернизацию могут быть существенными, именно поэтому важна правильность отражения их в учете.

Ремонт, реконструкция и модернизация ОС

В процессе эксплуатации организациям приходится нести затраты на обеспечение функционирования основных средств. Способы отражения этих затрат в учете зависят от их сути, поэтому важно дать определения таким понятиям, как модернизация, реконструкция и ремонт:

- Согласно п. 2 ст. 257 НК РФ к модернизации относятся работы, в результате которых происходит изменение технологического или служебного назначения основного средства, а также увеличивается его мощность, работоспособность или появляются новые качества.

- Реконструкция — это переустройство ОС, которое улучшает результаты его работы, позволяет увеличить разнообразие производимой продукции, повысить ее качество или количество. Также в НК РФ используется понятие «техническое перевооружение», которое связано с использованием последних технологий и автоматизацией производства.

ОБРАТИТЕ ВНИМАНИЕ! Эти два понятия объединяет то, что в результате основное средство приобретает улучшенные показатели или новые функции.

- При ремонте технико-экономические показатели не улучшаются, а остаются прежними. Суть его сводится к устранению возникших неисправностей или замене изношенных деталей.

Согласно п. 14 положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного приказом Минфина России от 30.03.2001 № 26н, и п. 2 ст. 257 НК РФ затраты на модернизацию, реконструкцию, техническое перевооружение и прочие изменения подобного рода (далее будем использовать для их обозначения слово «модернизация») увеличивают первоначальную стоимость основных средств.

В отличие от расходов на модернизацию расходы на ремонт основных средств на стоимость имущества не влияют и в налоговом учете относятся к прочим расходам (п. 1 ст. 260 НК РФ). В бухгалтерском учете затраты на ремонт входят в состав расходов по содержанию того подразделения, в котором основное средство эксплуатируется.

Модернизация основных средств — проводки

Согласно п. 42 Методических указаний по бухгалтерскому учету основных средств, утвержденных приказом Минфина России от 13.10.2003 № 91н (далее — Методические указания) для учета затрат на модернизацию используется счет 08 «Вложения во внеоборотные активы».

Подробнее об учете вложений во внеоборотные активы читайте в статье«Правила ведения учета вложений во внеоборотные активы».

По окончании работ затраты включаются в стоимость основного средства или учитываются отдельно на счете 01 «Основные средства» (субсчете «Модернизация основного средства»).

Модернизация ОС в проводках отражается следующим образом:

- Дт 08 Кт 10, 60, 69, 70, 76 — собираются затраты на модернизацию;

- Дт 01 Кт 08 — эта проводка при модернизации основного средства указывает на увеличение его первоначальной стоимости.

Организациям с большим количеством активов важно также уделять внимание аналитическому учету.

Чтобы разбить имеющиеся вложения во внеоборотные активы по видам на счете 08, для модернизируемых ОС открывается отдельный субсчет «Затраты на модернизацию». На счете 01 удобно создать отдельный субсчет, где будут числиться только объекты, находящиеся в стадии модернизации, например, «Основные средства на модернизации».

При передаче на модернизацию основных средств проводка по их внутреннему перемещению будет следующей:

Дт 01 (субсчет «Основные средства на модернизации») Кт 01 (субсчет «Основные средства в эксплуатации»).

Бухгалтерский учет амортизации при модернизации

Согласно п. 23 ПБУ 6/01, если период восстановления объекта превышает 12 месяцев, начисление амортизации приостанавливается. В НК РФ поддерживается такой же подход (п. 3 ст. 256 НК РФ).

В бухгалтерской учетной политике следует установить, в каком месяце начисление амортизации приостанавливается и в каком возобновляется при модернизации, длящейся более года, поскольку законодательно это не прописано. Это могут быть месяцы начала и окончания работ или месяцы, следующие за месяцами начала и окончания работ.

В НК РФ содержится определенное указание, что начисление амортизации по объектам, исключенным из состава амортизируемого имущества, прекращается с 1-го числа месяца, следующего за месяцем исключения данного объекта из состава амортизируемого имущества (п. 6 ст. 259.1 и п. 8 ст. 259.2 НК РФ).

Для обеспечения единообразия налогового и бухгалтерского учетов, начинать начислять амортизацию по объектам, введенным в эксплуатацию после модернизации, следует с 1-го числа месяца, следующего за месяцем, в котором работы были завершены.

Согласно п. 60 Методических указаний при линейном методе амортизация модернизированного объекта в бухучете рассчитывается по следующей формуле:

А — годовая амортизация;

ОС — остаточная стоимость основного средства;

ЗМ — затраты на модернизацию;

СПИ — новый срок полезного использования после модернизации.

Аналогичную формулу можно использовать при неизмененном сроке полезного использования. Остаточная стоимость, увеличенная на затраты на модернизацию, делится на оставшийся срок полезного использования. Методы расчета амортизации модернизированных основных средств закрепляются в бухгалтерской учетной политике.

Ориентируясь на этот подход, можно определить отчисления и при остальных способах начисления амортизации. Приведем пример для способа уменьшаемого остатка. Пример расчета для линейного метода можно найти в п. 60 Методических указаний.

В феврале 2014 года предприятие приобрело и ввело в эксплуатацию фасовочную линию стоимостью 900 000 руб. со сроком полезного использования 5 лет.

Амортизация рассчитывается способом уменьшаемого остатка. Коэффициент ускорения равен 2.

05.04.2017 была произведена модернизация объекта стоимостью 130 000 руб. При этом срок полезного использования был продлен на 2 года.

Работы длились менее 12 месяцев, начисление амортизации не приостанавливалось.

Годовая сумма амортизации рассчитывается исходя из остаточной стоимости ОС на начало каждого года по формуле:

А = ОС × ГНА,

ГНА = КУ × 1 / СПИ,

А — годовая амортизация;

ОС — остаточная стоимость основного средства;

СПИ — новый срок полезного использования после модернизации;

КУ — коэффициент ускорения;

ГНА — годовая норма амортизации.

А = 900 000 × 2 × 1 / 5 = 360 000 руб.

За период с марта по декабрь 2014 года амортизация составила: 360 000 / 12 × 10 = 300 000 руб. (расчет произведен согласно п. 55 Методических указаний).

ОС = 900 000 – 300 000 = 600 000 руб.

А = 600 000 × 2 × 1 / 5 = 240 000 руб.

ОС = 360 000 – 144 000 = 216 400 руб.

А = 216 000 × 2 × 1 / 5 = 86 400 руб.

За период с января по апрель 2017 года амортизация составила: 86 400 / 12 × 4 = 28 800 руб.

В мае 2017 года остаточная стоимость после модернизации составила: 216 400 – 28 800 + 130 000 = 317 600 руб. Срок полезного использования: 5 × 12 – 10 – 12 – 12 – 4 + 24 = 46 месяцев.

За период с мая по декабрь 2017 года амортизация составила: 317 600 × 2 × 1 / 46 × 8 = 110 470 руб.

ОС = 317 600 – 110 470 – 108 068 – 51 685 = 47 377 руб.

А = 47 377 × 2 × 1 / 46 × 12 = 24 718 руб.

На 01.01.2021 ОС = 47 377 – 24 71 = 22 259 руб. Эту сумму нужно списать за оставшиеся 2 месяца в равных долях — по 11 329,5 руб.

Подробнее о способе уменьшаемого остатка читайте в статье«Формула и пример метода уменьшаемого остатка начисления амортизации».

Модернизация самортизированного основного средства

Часто выполняется модернизация ОС, которые уже полностью самортизированы и имеют остаточную стоимость, равную нулю. В нормативно-правовых актах не имеется особых указаний на то, каким образом должны учитываться расходы на модернизацию в таком случае. Так что поступать следует аналогично общему принципу:

- В бухгалтерском учете увеличить первоначальную стоимость на сумму затрат по модернизации. Остаточная стоимость будет равна сумме затрат на модернизацию.

- Пересмотреть СПИ, оценивая, сколько еще времени будет использоваться объект с учетом проведенных работ.

- Рассчитать годовую амортизацию, исходя из новых данных.

Налоговый учет модернизации основных средств

Согласно п. 2 ст. 257 НК РФ затраты на модернизацию увеличивают первоначальную стоимость основных средств, которая продолжает погашаться начислением амортизации.

05.04.2017 организацией была произведена модернизация станка. Стоимость работ, выполненных подрядчиком, составила 130 000 руб.

Срок полезного использования не изменился. Работы длились менее года, амортизация начислялась все время.

Первоначальная стоимость объекта равна 900 000 руб. Он относится к 3-й амортизационной группе. СПИ — 5 лет (60 месяцев).

Для целей налогового учета ежемесячная норма амортизации составит: 1 / 60 × 100% = 1,6666%.

Ежемесячная сумма амортизации: 900 000 × 1,6666% = 15 000 руб.

Первоначальная стоимость модернизированного объекта: 900 000 + 130 000 = 1 030 000 руб.

В налоговом учете сумма амортизации в месяц после модернизации: 1 030 000 × 1,6666% = 17 167 руб.

НК РФ также предусматривает возможность увеличения срока полезного использования ОС, если после модернизации его можно эксплуатировать дольше прежде установленного срока. Согласно п. 1 ст. 258 НК РФ увеличить СПИ можно в пределах амортизационной группы, к которой относится ОС. Если СПИ равен верхней границе пределов амортизационной группы, увеличить его после модернизации основного средства нельзя.

О том, как учесть расходы по модернизации основного средства, которое не относится к амортизируемому по критерию первоначальной стоимости, читайте в материале«Как учитывать актив, если за него заплатили менее 100 тыс. рублей, а затем реконструировали на 1 млн?».

Важными моментами при учете модернизации ОС являются разделение понятий «ремонт» и «модернизация», организация удобного аналитического учета. Также необходимо принимать во внимание различия в бухгалтерском и налоговом учете модернизации основных средств, которые потребуют от бухгалтера действий по обеспечению корректного отражения временных разниц.

Источники: http://glavkniga.ru/situations/k501459, http://vesbiz.ru/buxuchet/modernizaciya-osnovnyx-sredstv.html, http://nalog-nalog.ru/buhgalterskij_uchet/vedenie_buhgalterskogo_ucheta/modernizaciya_osnovnyh_sredstv_buhgalterskij_i_nalogovyj_uchet/