Универсальный передаточный документ: полезен ли он налогоплательщику?

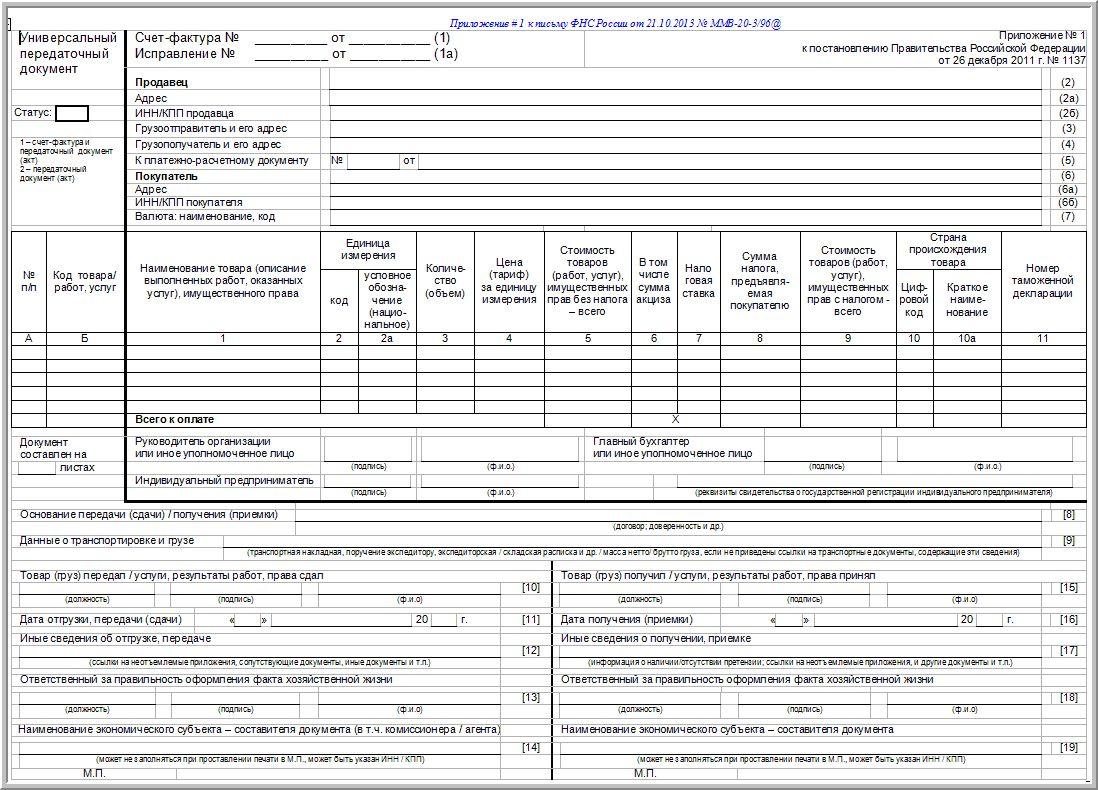

Еще в октябре прошлого года ФНС России разработала и представила на публику универсальный передаточный документ (далее – УПД) (письмо ФНС России от 21 октября 2013 г. № ММВ-20-3/96@ «Об отсутствии налоговых рисков при применении налогоплательщиками первичного документа, составленного на основе формы счета-фактуры «, далее – письмо о применении УПД).

Еще в октябре прошлого года ФНС России разработала и представила на публику универсальный передаточный документ (далее – УПД) (письмо ФНС России от 21 октября 2013 г. № ММВ-20-3/96@ «Об отсутствии налоговых рисков при применении налогоплательщиками первичного документа, составленного на основе формы счета-фактуры «, далее – письмо о применении УПД).

Его форма содержит все обязательные реквизиты, предусмотренные для счетов-фактур и первичных учетных документов. Таким образом, организация может применять его либо для расчетов с бюджетом по НДС и подтверждать расходы, либо только как первичный учетный документ.

Казалось бы, его использование способно снизить документооборот в разы, но не все организации и ИП спешат применять УПД. И дело здесь может быть как в финансовых вопросах, ведь внесение нового бланка в автоматизированные системы документооборота требует и времени, и денег, так и в налоговых – существует опасение, что могут возникнуть сложности при подтверждении расходов и заявлении вычета по НДС.

Попытаемся разобраться, напрасны ли опасения налогоплательщиков.

Что представляет собой УПД, и для чего он нужен

Название этого документа говорит само за себя – он объединяет в себе сразу две важные бумаги: счет-фактуру и первичный учетный документ, оформляющий ту или иную операцию.Однако в основу УПД положена все же форма счета-фактуры, которая дополнена необходимыми реквизитами. Это сделано потому, что данную форму налогоплательщик не имеет право разработать сам (п. 8 ст. 169 НК РФ ) в отличие от форм накладных или актов приемки-передачи выполненных работ. Напомним, что с 2013 года организации и ИП получили право составлять свои формы первичных документов, а обязанность использовать унифицированные была отменена (ст. 9 Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете «; далее – закон о бухучете).

Стоит отметить, что форма УПД, предложенная ФНС России, носит рекомендательный характер. Налогоплательщик, как и раньше, может продолжать использовать:

- форму счета-фактуры, установленную постановлением Правительства РФ от 26 декабря 2011 г. № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость » (далее – Постановление № 1137);

- формы первичных документов, разработанных самостоятельно и содержащих все реквизиты в соответствии с ч. 2 ст. 9 закона о бухучете .

И, наоборот, применение УПД не лишает возможности:

- учитывать оформленный факт в целях бухгалтерского учета;

- использовать право на вычет по НДС;

- подтверждать затраты в целях налога на прибыль и других налогов.

Однако если с подтверждением расходов все просто: ст. 252 НК РФ не содержит конкретного перечня документов их подтверждающих, то есть УПД гармонично вписывается в налоговый учет, то насчет вычетов по НДС многие налогоплательщики боятся, что могут возникнуть проблемы.

В п. 1 ст. 169 НК РФ прямо прописано, что именно счет-фактура является документом, служащим основанием для принятия НДС к вычету. В то же время есть разъяснения контролирующих органов, согласно которым указание в этом документе дополнительных реквизитов (сведений) не является основанием для отказа в вычете (например, письмо Минфина России от 9 февраля 2012 № 03-07-15/17, письмо о применении УПД). Кроме того, начиная с 2013 года любой хозяйствующий субъект может объединить информацию ранее обязательных форм по передаче материальных ценностей (ТОРГ-12, М-15, ОС-1, товарный раздел ТТН) с дублирующими по большинству позиций реквизитами счетов-фактур.

Также и сама форма предусматривает использование УПД в качестве счета-фактуры – для этого нужно поставить соответствующую отметку в поле «Статус».

Таким образом, УПД можно рассматривать как счет-фактуру с дополнительными реквизитами, и соответственно, налогоплательщикам не стоит бояться заявлять вычеты на его основании.

Заполняем форму УПД

Форма УПД, вместе с порядком и рекомендациями по ее заполнению была разработана ФНС России и предложена к использованию в письме о его применении.

Первая часть это документа практически идентична форме счета-фактуры, лишь с той разницей, что в УПД есть реквизит «Статус», две новые графы «№ п/п» и «Код товара/работ, услуг», а также поле, в котором нужно прописать на скольких листах он составлен.

Реквизит «Статус» выбирается налогоплательщиком из двух вариантов:

- 1 – счет-фактура и передаточный документ (акт);

- 2 – передаточный документ (акт).

Указанный реквизит является основополагающим, так как он определяет цель, для которой оформляется УПД. Иными словами, если налогоплательщик хочет не просто оформить факт хозяйственной жизни, но и принять к вычету НДС на основании УПД, то он в качестве статуса должен выбрать «1». Если УПД будет использован исключительно как первичный документ в целях бухгалтерского и налогового учета, например, такой вариант подходит для упрощенцев и ИП, то в качестве статуса проставляется «2». В последнем случае можно не заполнять (ставить прочерки) в показателях, установленных в качестве обязательных исключительно для счета-фактуры.

Что касается двух новых граф, то законодательство не устанавливает эти реквизиты в качестве обязательных. По мнению ФНС России, выраженному в письме о применении УПД, порядковый номер может заполняться для удобства поиска и визуального выделения позиций, а в графе «Код товара/ работ, услуг» может указываться:

- артикул в отношении товаров;

- код деятельности по ОКВЭД и ОКУН в отношении работ и услуг.

Что касается обязательных реквизитов, то особых изменений в них не произошло. Теперь, учитывая, что документ можно использовать для разных фактов хозяйственной деятельности, в строке 2 «Продавец» и в строке 6 «Покупатель» указываются участники различных гражданских правоотношений. Например, в случае передачи имущественных прав – лицензиара и лицензиата, правообладателя и пользователя, а при передаче выполненных работ – подрядчика (субподрядчика) и заказчика (генподрядчика).

Остальные реквизиты, которые соответствуют информации, содержащейся в счете-фактуре, заполняются в соответствии с требованиями Приложения № 1 к Постановлению № 1137.

Вторая же часть УПД состоит из 12 строк (строки 8-19).

В строке 8 «Основание передачи (сдачи)/получения (приемки)» указывается информация, которая позволяет определить содержание факта хозяйственной жизни и специфические условия сделки. То есть прописываются реквизиты договора, соглашения, поручения и т. п. Обязательный реквизит.

В строке 9 «Данные о транспортировке и грузе» следует прописывать реквизиты транспортных документов, поручений экспедиторам, складских расписок и прочие уточняющие сведения о перевозке. Также эта строка может содержать информацию о грузе: количестве, массе нетто/брутто, комплектации и т.д.

В строках 10 и 15 вписываются должности, ФИО и подписи лиц, соответственно передавших и получивших товары (работы, услуги, имущественные права). Если передает товар то же лицо, которое является уполномоченными за подписание счета-фактуры, то в строке 10 подпись можно не ставить, а только указать ФИО и должность. Оба реквизита являются обязательными.

В строках 11 и 16 заполняются даты соответственно отгрузки (передачи) и получения товаров (работ, услуг, имущественных прав). Дата в строке 16 не может быть раньше даты в строке 11. а та в свою очередь может быть или равной, или позднее даты составления УПД. Оба показателя обязательными не являются, однако налоговики рекомендуют заполнять их даже в случае совпадения с датой составления документа. Это позволит избежать несогласованного внесения изменений в документ (произвольного проставления даты) любой заинтересованной стороной и позволит исключить споры о дате возникновения соответствующих правоотношений.

Строка 12 предназначена для того, чтобы вносить иные сведения об отгрузке. Например, данные о паспортах, сертификатах, а также о количестве и виде любых других документов, являющихся неотъемлемыми приложениями к УПД. В свою очередь в строке 17 «Иные сведения о получении/приемке» указывается информация о наличии/отсутствии претензий или также данные о документах, оформленных покупателем и являющихся неотъемлемыми приложениями к УПД.

В строках 13 и 18 отражается информация о лицах, ответственных за правильность оформления факта хозяйственной жизни. Оба реквизита являются обязательными. Обратите внимание, что такими лицами могут быть и ответственные за передачу (получение) груза (строки 10 и 15 ), а также руководитель организации или главный бухгалтер. В случае если именно эти лица являются ответственными за правильность оформления сделки, то в строках 13 и 18 указываются их должности и ФИО без проставления подписей.

Поскольку форма УПД может быть дополнена и другими строками, то в случае необходимости (например, если в организации за правильность оформления операции отвечают одновременно несколько лиц) нужно будет ввести дополнительную строку 13а или 18а для указания должности, ФИО и подписи второго ответственного лица.

Строки 14 и 19 могут использоваться для внесения наименований и иных реквизитов, определяющих экономических субъектов, составивших УПД со стороны продавца и покупателя. Здесь могут быть указаны сведения о лице, ведущем бухучет на основании договора или информация о комиссионере (агенте), если он передает комитенту (принципалу) товар (работы, услуги), приобретенные у продавца от своего имени. Оба реквизита являются обязательными, однако если на документе будут проставлены печати, имеющие в своем составе полное наименование сторон сделки, то эти строки можно не заполнять. Что касается самой печати, то она может и не проставляться, но только если заполнены все обязательные реквизиты первичного документа (п. 2 ст. 9 Федерального закона от 6 декабря 2011 г. № 402-ФЗ ).

3 причины использовать УПД

С точки зрения налогового документооборота использовать УПД, безусловно, выгодно. Во-первых, снижается количество документов, которыми обмениваются контрагенты. Во-вторых, уменьшается объем бумаг, предоставляемых в налоговые органы. Следовательно, происходит экономия финансов налогоплательщика на обмен (передачу), хранение и учет этих первичных документов.

Кроме того, снижаются и трудозатраты, ведь сокращается время, потраченное на заполнение документов, поскольку указать реквизиты один раз в УПД легче, чем два раза: и в счет-фактуре, и в первичном учетном документе.

Да, ко всему новому достаточно сложно привыкнуть, но форма УПД не ноу-хау – практически все реквизиты знакомы налогоплательщику не понаслышке. Тем более в письме о применении УПД ФНС России разъяснила порядок их заполнения. Таким образом, проблем с привыканием быть не должно.

И как уже говорилось, не нужно бояться, что УПД не примут для подтверждения расходов или вычетов по НДС. Если все заполнено правильно и все реквизиты на месте, то проблем с налоговыми органами не возникнет. В подтверждение этому есть письма контролирующих органов.

Так, в письме ФНС России от 5 марта 2014 г. № ГД-4-3/3987@ прямо сказано, что УПД является документом, который может быть использован для подтверждения затрат, учитываемых при исчислении налога на прибыль, ЕСХН и УСН. Обратите внимание, что это письмо обязательно для применения налоговыми органами, так как размещено на сайте www.nalog.ru в соответствующем разделе (письмо ФНС РФ от 23 сентября 2011 г. № ЕД-4-3/15678@ «О разъяснениях ФНС России «).

А что касается НДС, то в письме об УПД прямо прописано, что если в реквизите «Статус» проставлено значение «1» и все необходимые для счета-фактуры реквизиты заполнены правильно, то проблем с вычетом по НДС возникнуть не должно.

Анна Лозовая, ведущий советник отдела косвенных налогов Департамента налоговой и таможенно-тарифной политики Минфина России:

«В настоящее время Минфин России разработал законопроект, который вносит изменения в гл. 21 НК РФ. В нем устанавливается возможность дополнять счета-фактуры реквизитами, свойственными первичным учетным документам, но при условии, что первичная форма счета-фактуры будет присутствовать. Сейчас этот проект находится на согласовании, и планируется, что в сентябре этого года он уже будет внесен в Госдуму.

Сейчас же налогоплательщикам, подтверждая вычеты по НДС при использовании УПД, приходится руководствоваться только разъяснениями ФНС России, которые были доведены до всех территориальных налоговых органов».

Таким образом, если налогоплательщик правильно заполнит УПД, то он не только избежит претензий налоговых органов, но и сэкономит на учете, хранении и передаче первичных документов.

Правовые консультации по теме:

УПД (универсальный передаточный документ): правила и образец заполнения

Новая форма бухгалтерской и налоговой документации – универсальный передаточный документ — объединяет в себе функции счёт-фактуры и первичного учётного документа, что значительно облегчает документооборот компании.

Универсальный передаточный документ: чем является и как заполняется в 2016 году

Симбиозом счёт-фактуры и первичного документа стал новый тип учётной документации – универсальный передаточный документ (УПД).

Он был разработан и введён в пользование благодаря всесторонней поддержке инициативы законодательных органов бухгалтерским сообществом страны.

А связана эта инициатива была с решением вопроса неэффективности документооборота: при заполнении «первички» и счёт-фактуры многие данные дублируются, так как обязательны для всех бухгалтерских документов по закону. В связи с этим в качестве решения был предложен «Отгрузочный документ», позднее переименованный в УПД.

Что собой представляет данный документ? Разработанный на её основе УПД содержит абсолютно неизменённую форму счёт-фактуры, окантованную чёрной линией.

Вокруг рамки располагаются дополнительные поля и данные, обязательные для первичной документации по ч.2 9 статьи Федерального Закона №402-ФЗ. а именно:

- Название «Универсальный передаточный документ».

- Дата составления, дублирующая дату внутренней счёт-фактуры.

- Полное наименование организации-составителя документа.

- Информация о регистрируемом факте хозяйственной деятельности (указывается в нескольких полях).

- Размер сделки в натуральном либо денежном (стоимость) эквиваленте, с указанием используемых единиц измерения.

- Поимённый список должностных лиц от обеих сторон:

ответственных за составление данного УПД;

ответственных за принятие ФХЗ со стороны покупателя.

Ознакомиться со всеми вышеперечисленными пунктами на примере можно по изображению ниже:

Функции Универсального передаточного документа

Так как абсолютно каждый факт хозяйственной деятельности любой организации должен находить своё отражение в бухучёте, а связанный с финансами факт ещё и в налоговом учёте, заполненный УПД может быть принят в различных случаях в качестве документального подтверждения совершения сделки (передачи прав) или в качестве счёта-фактуры в целях налогообложения. Это значит, что универсальный передаточный документ может выступать в роли одного, либо в роли двух документов сразу.

Для того чтобы точно отразить, к какому типу принадлежит каждый отдельно взятый УПД, в форму добавлен такой пункт как «Статус УПД». Он располагается в левом углу (сверху) и должен иметь одно из двух значений: цифра «1» либо цифра «2».

Отметка «1» в данном поле означает, что документ принимается одновременно счёт-фактурой и «первичкой». Такой статус используется компаниями – плательщиками НДС.

Но если вы используете упрощённую систему налогообложения и в ходе ведения деятельности компании не начисляете налог на добавленную стоимость (некоторые «упрощенцы» могут это делать по просьбе клиента), то гораздо проще применить значение «2», при котором УПД выступает в роли первичной учётной документации.

Удобство второго варианта заключается не только в чёткой принадлежности документа, но и в вопросе заполнения.

Ведь когда не начисляется НДС, нет необходимости заполнять многие пункты документа, обязательные для счёт-фактуры:

- строка №7 – данные о выставленном счёте;

- графа №6 – общая сумма акциза сделки;

- графа №7 – размер налоговой ставки;

- графа №10 – кодировка страны-производителя;

- графа №10а – буквенное наименование страны-производителя;

- графа №11 – данные о таможенной декларации.

Таким образом, каждый вправе выбирать самостоятельно, какую функцию будет осуществлять Универсальный Передаточный Документ. Причём, не запрещается использовать его в виде первичной документации и одновременно выписать отдельную счёт-фактуру.

Об УПД (Универсальном передаточном документе) смотрите видео.

Удобен ли УПД для компаний на УСН

На самом деле, этот документ был разработан именно для компаний, которые уплачивают в казну НДС, так как экономит ресурсы, время и помогает избежать дублирования данных. Что же касается «упрощенцев», которые не выписывают счёт-фактуру, так как не платят НДС, то для них польза от использования УПД сомнительна.

При желании универсальный передаточный документ может использовать каждая компания. Так что всё зависит в основном от личных предпочтений и привычек сотрудников…

Кроме того, возможен случай, когда компания на УСН занимается начислением НДС ради какого-либо крупного клиента, которому не выгодно сотрудничать на обычных условиях. В таком случае «упрощенец» попадает в такую же ситуацию, как и владелец организации с общим режимом налогообложения и может выписать УПД в целях экономии времени.

Он в этом случае заменит и ТОРГ-12 и счёт-фактуру.

Как в 2016 году заполняется универсальный передаточный документ

Этот вопрос мы рассмотрим, исходя из статуса документа, так как первый включает в себя второй.

Для удобства начнём с последнего.

Выписывая УПД как первичную учётную документацию, важно соблюсти все правила заполнения последней, указанные в пункте 2 статьи 9 Закона № 402-ФЗ :

- Наименование документа: обязательно. Записывается в левом верхнем углу и дополняется указанием статуса в соответствующем поле.

- Дата составления: записывается в строке 1. Это не дата отгрузки и не дата принятия.

- Полное наименование компании-составителя УПД: указывается в 14 и 19 строке либо заменяется мокрой печатью.

- Содержание регистрируемой операции:

строки 2, 2а, 2б – для реквизитов продавца;

строки 6, 6а, 6б – для реквизитов покупателя;

графы А и (по желанию) Б – детализация предмета сделки;

строка 8 – на основании чего выписывается документ;

строки 9, 17 и 12 – для указания дополнительных документов и информации, описывающей сделку (особенно важно для сложных услуг);

строки 11, 16 – уточняющие данные по датам.

В случае отсутствия подписей в данном поле, необходимо выставить их в строки их предыдущего пункта либо в строке с данными руководителя организации/уполномоченного лица (если во всех трёх случаях это один и тот же человек: проводит операцию, оформляет документы, является подписантом).

Чему должен уделить внимание продавец

Особое внимание при заполнении УПД стоит обратить на новые для первичной учётной документации пункты:

- Данные грузоотправителя и грузополучателя в строках 3 и 4: помимо наименований фирм допустимо указать такие юридические реквизиты как ИНН и ОКПП.

Но если по каким-либо причинам вы решили заполнить данный пункт, можно указать в нём артикул или код работы по ОКВЭД или услуги по ОКУН.

Это может значительно облегчить подсчёт налоговой базы для различных режимов налогообложения, применяемых на одной организации.

А в ситуации, когда это лицо не является одним из тех, что уже проставили подпись в документе (то есть не директор, не бухгалтер и не уполномоченное лицо) проставляется также подпись.

Но в некоторых случаях может быть иной (например, если УПД был оформлен в данный день, а груз фактически отгрузили в следующий).

В этой строке в обязательном порядке указывается действительная дата выполнения обязательств продавца перед покупателем.

Поле важно потому, что такое указание очень поможет организации при налоговой проверке (даст отсылку на ответы по возникшим вопросам инспекторов).

Пункт может остаться незаполненным в случае, если на документ проставляется мокрая печать.

С какими сложностями может столкнуться покупатель, заполняя УПД

На самом деле, непонятных пунктов для опытного бухгалтера/лица его заменяющего со стороны покупателя практически нет.

Важно только внимательно заполнить следующие строки:

- Строка 15 – персональные данные лица, ответственного за получение/приём поставляемого товара/услуги: ФИО, должность, подпись.

- Строка 16 – фактическая дата приёма предмета сделки.

Поле может остаться пустым, но случае заполнения важно понимать, что эта дата не может быть меньше даты составления передаточного документа или даты отгрузки (из рекомендаций ФНС России). - Строка 17 – обычно заполняется при возникновении разногласий и написании претензии во время приёмки.

- Строка 18 – персональные данные сотрудника, занимавшегося документальным оформлением сделки: ФИО, должность, подпись.

- Строка 19 – полное наименование организации, заполнявшей документ от лица покупателя (если это так же отдельная бухгалтерская контора, то её наименование).

Скачать бесплатно бланк товарной накладной вы можете на нашем сайте.

Скачать бесплатно бланк товарной накладной вы можете на нашем сайте.

Как проверить полис ОСАГО по номеру в базе данных РСА рассказано в статье. Визуальная проверка полиса, проверка полномочий страховщика, способы проверки подлинности полиса ОСАГО.

О возврате подоходного налога при лечении здесь.

Как отражать УПД в бухгалтерском учёте

Рассмотрим две возможные ситуации при работе с УПД:

Ситуация 1: Вы – продавец, составляете УПД.

В таком случае может возникнуть вопрос «На какую дату отражать выручку в бухучёте? Ведь в документе могут быть 3 разные даты (подписание, отгрузка, получение).

Как диктует нам закон, в данном случае стоит использовать дату передачи клиенту товаров и услуг. А если она идентична дате составления документа/вовсе отсутствует, используем дату подписания. Но это касается только 2 формы УПД.

Если же ваш документ имеет тип «1», необходимо выставить дополнительно дату оформления счёта-фактуры, которая обычно совпадает с датой отгрузки. А в случае расхождений в датах приёма-получения выставляется та же дата, что и в строке приёма товаров/услуг.

Ситуация 2: Вы – покупатель, получаете УПД.

Тут стоит обратить внимание на режим налогообложения и его требования. Так, для УСН наряду с фактом получения важен момент оплаты товара, а также тип расходов (при закупке некоторых основных средств, проводка в бухучёте записывается только после ввода их в эксплуатацию).

А во всех других случаях, факт расхода отражается в бухучёте датой приёмки товаров.

Таким образом, универсальный передаточный документ является отличным способом оптимизировать деятельность и документооборот менеджеров компании и бухгалтерии.

Особенно это справедливо для организаций – плательщиков НДС.

Как заполнить Универсальный передаточный документ в программе 1С можно узнать из видео.

Как заполнить универсальный передаточный документ

УПД — это универсальная форма бланка, которая объединяет в себе сразу несколько документов, что существенно упрощает деловой документооборот и снижает издержки. Такая потребность назрела давно, но получила правовую поддержку только после вступления в силу Федерального закона № 402-ФЗ «О бухгалтерском учете».

Необходимость применения передаточного документа

В статье собраны образцы операций, наиболее часто встречающихся в организации и образцы документов, которыми они оформляются. Рассмотрим на примере заполнение, оформленние выполненных работ и поставку товара универсальным передаточным документом (далее УПД). Применяется УПД вместо следующих документов: товарной накладной, счет-фактуры и акта приемки-сдачи работ (услуг).

УПД — это универсальная форма бланка, которая объединяет в себе сразу несколько документов, что существенно упрощает деловой документооборот и снижает издержки. Такая потребность давно назрела, но получила правовую поддержку только, после вступления в силу Федерального закона № 402-ФЗ « О бухгалтерском учете ». Закон упростил формы первичных учетных документов, но определил перечень обязательных реквизитов для них (ст.9 402-ФЗ ), ведь каждый факт хозяйственной жизни подлежит обязательному оформлению.

Реквизитами первичного учетного документа являются:

- наименование;

- дата составления;

- наименование экономического субъекта составителя;

- содержание факта операции;

- величина измерения операции в натуральном и (или) денежном измерении (с указанием единиц измерения);

- наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за правильность ее оформления;

- подписи лиц, с указанием фамилий и инициалов либо иных реквизитов, необходимых для идентификации лиц.

УПД был разработан ФНС на основе требований закона о бухгалтерском учете № 402-ФЗ и Постановления Правительства № 1137 и предложен к применению Письмом ФНС России от 21.10.2013 N ММВ-20-3/96@ .

Важно! С 1 июля 2017г. вносятся изменения в Постановление Правительства № 1137, следовательно, с июля 2017г. форма УПД будет отличаться от счет-фактуры, строкой, которую включили в форму счет-фактуры. Строка 8 счет-фактуры "Идентификатор государственного контракта, договора (соглашения)" является отличительным показателем между формой счет-фактуры и УПД. Использование УПД рекомендовано и руководители организаций самостоятельно принимают решение о том, какие формы документов использовать. Несмотря на то, что УПД содержит реквизиты счет-фактуры, применять его можно организациям на любых формах налогообложения.

Организации и ИП, не являющиеся плательщиками НДС, не обязаны уплачивать этот налог при применении формы УПД. Для организаций, которые находятся на общей системе налогообложения УПД, также как и счет-фактура, дает право на зачет входящего НДС при уплате в бюджет.

Образец заполнения УПД универсального передаточного акта

УПД (универсальный передаточный документ) когда можно применять? УПД правила заполнения актуальны для поставки товаров и выполнения работ (услуг):

- вместо Акта и Счет-фактуры;

- вместо Накладной и Счет-фактуры;

Для заполнения УПД вместо товарной накладной (ТОРГ12) необходимо изменить статус с «1» на «2», а также строки Грузоотправитель и его адрес (3) и Грузополучатель и его адрес (4) оставить не заполненными.

Полный текст Требования по заполнению граф УПД содержится в Рекомендациях по заполнению отдельных реквизитов формы УПД ( Письмо № ММВ-20-3/96@ ). В таблице приведены важные моменты, на которые стоит обратить внимание:

Рекомендации по заполнению отдельных реквизитов формы УПД

Для УПД со статусом «1» заполняются в соответствии с Приложением № 1 к постановлению Правительства РФ от 26.12.2011 № 1137 .

В случае, если счета-фактуры в организации подписываются иным лицом, уполномоченным на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации, то в счете-фактуре может быть указан соответствующий распорядительный документ или указана должность уполномоченного лица, подписавшего конкретный счет-фактуру.

Допустимо дополнение показателей строк (3) и (4) информацией об ИНН, КПП грузоотправителя и ИНН, КПП грузополучателя.

Для УПД со статусом «2» возможно заполнение строк (1), (1а), (2), (6), (7), граф 1, 2 или 2а, 3 и 9 в целях исполнения требований п. 1 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ о наличии в документе подробной информации о содержании факта хозяйственной жизни и величины натурального и (или) денежного измерения.

Показатели, уточняющие условия совершения факта хозяйственной жизни могут также быть отражены в строках, (2а), (2б), (3), (4), (5), (6), (6а), (6б), графах (4), (5), (6) и др.

Товар (груз) передал/

услуги, результаты работ, права сдал

Может быть указана должность лица, совершившего отгрузку и (или) лица, уполномоченного действовать по сделке передачи результатов работ (услуг, имущественных прав) от имени экономического субъекта; его подпись с указанием фамилии и инициалов. Лицо, уполномоченное действовать по сделке от имени экономического субъекта, определяется нормами соответствующих глав ГК РФ .

Показатель, уточняющий обстоятельства осуществления операции (сделки).

Если этим лицом является лицо, уполномоченное на подписание счетов-фактур и подписавшее документ от имени руководителя или главного бухгалтера (до строки ), то в данной строке могут заполняться только сведения о его должности и Ф.И.О. без повторения подписи.

Ответствен-ный за правильное оформление сделки, операции

Должность лица, ответственного за правильное оформление сделки, операции со стороны продавца, его подпись с указанием фамилии и инициалов.

Показатель, позволяющий определить лицо, ответственное за оформление операции.

Если лицом, ответственным за оформление сделки, является лицо, совершившее отгрузку и (или) лицо уполномоченное действовать по сделке от имени экономического субъекта (строка ), то при наличии подписи в строке в данной строке могут заполняться только сведения о должности и ф.и.о. без повторения подписи.

Если лицом, ответственным за оформление сделки, является лицо, уполномоченное на подписание счетов-фактур и подписавшее документ от имени руководителя или главного бухгалтера (до строки ), то в данной строке так же могут заполняться только сведения о его должности и Ф.И.О. без повторения подписи.

Если в силу установленного в экономическом субъекте документооборота за правильность оформления операции отвечают одновременно несколько лиц, то в документ необходимо будет ввести дополнительную строку, например, для указания должности, Ф.И. О. и подписи второго ответственного лица.

Товар (груз) получил/

услуги, результаты работ, права принял

Может быть указана должность лица, получившего груз и (или) уполномоченного на принятие услуг, результатов работ, прав по сделке передачи результатов работ (услуг, имущественных прав) от имени покупателя; его подпись с указанием фамилии и инициалов. Лицо, уполномоченное действовать по сделке от имени экономического субъекта, определяется нормами соответствующих глав ГК РФ.

Показатель, уточняющий обстоятельства осуществления операции (сделки).

Ответственный за правильное оформление сделки, операции

Должность лица, ответственного за правильное оформление сделки, операции со стороны покупателя, его подпись с указанием фамилии и инициалов.

Показатель, позволяющий определить лицо, ответственное за оформление операции.

Если лицом, ответственным за оформление сделки, является лицо, уполномоченное действовать по сделке от имени экономического субъекта (строка ), то в данной строке могут заполняться только сведения о должности и ф.и.о. без повторения подписи.

Если в силу установленного в экономическом субъекте документооборота за правильность оформления операции отвечают одновременно несколько лиц, то в документ необходимо будет ввести дополнительную строку, например, для указания должности, Ф.И. О. и подписи второго ответственного лица.

Печати экономических субъектов-составителей документа.

Законодательно реквизит в качестве обязательного не установлен.

Отсутствие печати при наличии всех обязательных реквизитов, предусмотренных статьей 9 Закона № 402-ФЗ, не может являться основанием для отказа в принятии документа к налоговому учету.

Образец заполнения УПД вместо Акта и Счет-фактуры

- Письмо ФНС России от 21.10.2013 N ММВ-20-3/96@ «Об отсутствии налоговых рисков при применении налогоплательщиками первичного документа, составленного на основе формы счета-фактуры»

- Постановление Правительства РФ от 26.12.2011 N 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость»

- Федеральный закон от 06.12.2011 N 402-ФЗ «О бухгалтерском учете»

PPT.RU — Власть. Право. Налоги. Бизнес

© 1997 — 2017 PPT.RU

Полное или частичное копирование материалов запрещено, при согласованном копировании ссылка на ресурс обязательна

Ваши персональные данные обрабатываются на сайте в целях его функционирования в рамках Политики в отношении обработки персональных данных. Если вы не согласны, пожалуйста, покиньте сайт.

Источники: http://m.garant.ru/article/552310/, http://vesbiz.ru/buxuchet/obrazec-zapolneniya-upd.html, http://ppt.ru/news/139634