Как заполнить декларацию по налогу на имущество

21 октября 2015

Статья опубликована в журнале «Вестник бухгалтера Московского региона» № 5 октябрь 2015 г.

Л. Г. Федорова,

В. Н. Горностаев, эксперты службы

правового консалтинга ГАРАНТ

Остаточная стоимость всех (движимых) основных средств организации на 1 июля 2015 года составляет 500 000 руб. в том числе:

- остаточная стоимость основных средств, принятых до 1 января 2013 года, – 200 000 руб. из них основные средства 1-2 группы – 50 000 руб.;

- остаточная стоимость основных средств, принятых с 1 января 2013 года по 31 декабря 2014 года, – 240 000 руб. из них основные средства 1–2 группы – 40 000 руб.;

- остаточная стоимость основных средств, принятых с 1 января по 30 июня 2015 года, – 60 000 руб.

Какие суммы должны отражаться в налоговой декларации по налогу на имущество на 1 июля 2015 года в разделе 2 в графах 3 (признаваемое объектом налогообложения) и 4 (в т. ч. стоимость льготируемого имущества)?

В силу подпункта 4 пункта 1 статьи 23, пунктов 1, 2, 3 статьи 386 НК РФ налогоплательщики налога на имущество организаций обязаны по истечении каждого отчетного периода (не позднее 30 календарных дней с даты окончания соответствующего отчетного периода) представлять в налоговые органы по своему местонахождению, по местонахождению каждого своего обособленного подразделения, имеющего отдельный баланс, а также по местонахождению каждого объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога), по месту нахождения имущества, входящего в состав Единой системы газоснабжения, если иное не предусмотрено пунктом 1 статьи 386 НК РФ, налоговые расчеты по авансовым платежам по налогу, а по итогам налогового периода – налоговые декларации.

Отчетными периодами по налогу на имущество организаций признаются I квартал, полугодие и девять месяцев календарного года (п. 2 ст. 379 НК РФ).

Форма, формат представления и порядок заполнения налоговой декларации и расчета по авансовому платежу по налогу на имущество утверждены приказом ФНС России от 24.11.2011 № ММВ-7-11/895 (с изменениями, внесенными приказом ФНС России от 05.11.2013 № ММВ-7-11/478@). Так, с I квартала 2014 года отчитываться в налоговые инспекции по авансовому платежу, осуществленному по налогу на имущество, налогоплательщики должны по форме налогового расчета, утвержденного в приложении № 4 к приказу ФНС России от 05.11.2013 № ММВ-7-11/478@.

Правила заполнения раздела 2 Декларации «Определение налоговой базы и исчисление суммы налога в отношении подлежащего налогообложению имущества российских организаций и иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства» изложены в разделе V Порядка заполнения Декларации (приложение № 3 к приказу № ММВ-7-11/895). Соответственно, правила заполнения раздела 2 расчета «Исчисление суммы авансового платежа по налогу в отношении подлежащего налогообложению имущества российских организаций и иностранных организаций, осуществляющих деятельность в РФ через постоянные представительства» изложены в разделе V Порядка заполнения расчета (приложение № 6 к приказу № ММВ-7-11/895).

Согласно подпункту 3 пункта 5.3 Порядка, при представлении расчета за полугодие заполняются строки с кодами 020-080 раздела 2. В указанных строках по графам 3 и 4 отражаются сведения об остаточной стоимости основных средств за отчетный период по состоянию на соответствующую дату:

- по графе 3 указывается остаточная стоимость основных средств за отчетный период для целей налогообложения;

- по графе 4 указывается остаточная стоимость льготируемого имущества.

Из формы раздела 2 расчета следует, что в графе 3 по строкам с кодами 020-080 отражается остаточная стоимость основных средств, признаваемых объектом налогообложения по налогу на имущество в соответствии со статьей 374 НК РФ. Поэтому при заполнении графы 3 по строкам с кодами 020-080 раздела 2 расчета за полугодие 2015 года не должна учитываться остаточная стоимость основных средств, включенных в первую или во вторую амортизационную группу в соответствии с Классификацией основных средств, включаемых в амортизационные группы (утв. постановлением Правительства РФ от 01.01.2002 № 1), поскольку данные объекты с 1 января 2015 года объектами налогообложения налогом на имущество не признаются (подп. 8 п. 4 ст. 374 НК РФ, п. 55 ст. 1, ч. 5 ст. 9 Федерального закона от 24.11.2014 № 366-ФЗ (далее – Закон № 366-ФЗ)). Таким образом, в графе 3 следует отражать остаточную стоимость недвижимого и движимого имущества 3–10 амортизационных групп. Налоговые льготы по налогу на имущество установлены, в частности, статьей 381 НК РФ. Остаточная стоимость основных средств, подпадающих под действие норм данной статьи, должна отражаться в графе 4 по строкам с кодами 020-080 раздела 2 расчета за полугодие 2015 года. Отметим, что поименованные в статье 381 НК РФ объекты основных средств являются объектами налогообложения налогом на имущество, соответственно их остаточная стоимость должна учитываться и при формировании показателей, отражаемых в графе 3 по строкам с кодами 020-080 раздела 2 расчета за полугодие 2015 года.

На основании пункта 25 статьи 381 НК РФ с 1 января 2015 года освобождаются от налогообложения организации в отношении движимого имущества, принятого с 1 января 2013 года на учет в качестве основных средств, за исключением объектов движимого имущества, принятых на учет в результате реорганизации или ликвидации юридических лиц; передачи, включая приобретение, имущества между лицами, признаваемыми в соответствии с положениями пункта 2 статьи 105.1 НК РФ взаимозависимыми (п. 57 ст. 1, ч. 5 ст. 9 Закона № 366-ФЗ).

Следовательно, объекты основных средств (движимого имущества), относящиеся к третьей–десятой амортизационным группам, принятые на учет с 1 января 2013 года, в силу пункта 25 статьи 381 НК РФ не подлежат обложению налогом на имущество организаций, за исключением принятых на учет в результате реорганизации или ликвидации юридических лиц, либо передачи, включая приобретение, имущества между лицами, признаваемыми в соответствии с положениями пункта 2 статьи 105.1 НК РФ взаимозависимыми (дополнительно смотрите письмо Федеральной налоговой службы от 01.06.2015 № БС-4-11/9319@ «О налоге на имущество организаций»).

На основании имеющихся данных считаем, что организация в рассматриваемой ситуации при заполнении раздела 2 расчета за полугодие 2015 года должна отразить:

- в графе 3 по строке 080 – остаточную стоимость признаваемого объектом налогообложения налогом на имущество недвижимого и движимого имущества (включенного в 3-10 амортизационные группы) на 1 июля 2015 года в сумме 410 000 руб. (500 000 руб. – 50 000 руб. – 40 000 руб.);

- в графе 4 по строке 080 – остаточную стоимость признаваемого объектом налогообложения налогом на имущество движимого имущества, принятого на учет в качестве основных средств с 1 января 2013 и включенного в 3-10 амортизационные группы, на 1 июля 2015 года в сумме 260 000 руб. (240 000 руб. – 40 000 руб. + 60 000 руб.).

Нюансы заполнения декларации по налогу на имущество

Кто сдает декларацию по имущественному налогу

Обязательство по сдаче такого отчетного документа, как декларация по налогу на имущество, возложено на фирмы, имеющие имущество, подпадающее под объект обложения имущественным налогом. Сдавать налоговую декларацию по налогу на имущество организаций нужно (ст. 386 НК РФ):

- в ФНС по месту нахождения фирмы;

- в налоговую по месту нахождения обособленных подразделений или филиалов (если у них есть отдельный баланс и имеются объекты обложения имущественным налогом);

- в налоговую по месту нахождения имущества, для которого существует особый порядок исчисления налога (например, это может быть участок железной дороги или магистральный трубопровод и т.п.).

См. также«Расчет авансовых платежей по налогу на имущество — куда сдавать при смене адреса?».

Нулевая отчетность по налогу на имущество организаций

Декларация по налогу на имущество сдается лишь плательщиком этого налога, соответственно, если вы им не являетесь, то и обязанность на вас эта не распространяется. Это значит, что нулевая декларация по налогу на имущество организаций не подается (письмо Минфина от 23.09.2011 № 03-05-05-01/74).

В какие сроки представляется налоговая декларация по налогу на имущество

Периодом для подачи декларации по налогу на имущество является год. Предоставлять ее следует в налоговые органы не позднее, чем наступит 30 марта года, следующего за прошедшим. Это значит, что декларация по налогу на имущество организаций за 2016 год должна была быть сдана не позднее 30.03.2017, а декларация по налогу на имущество организаций за 2017 год будет сдаваться до 30.03.2018.

Кроме того, ежеквартально необходимо предоставлять в ИФНС авансовые расчеты по имущественному налогу к 30-му числу месяца, следующего за отчетным кварталом (если, конечно, такая норма установлена региональными актами). В некоторых регионах авансы по этому налогу не предусмотрены.

О сроках уплаты налога на имущество читайте в материале«Какой срок уплаты налога на имущество в 2016-2017 годах?».

Какой использовать бланк для декларации по налогу на имущество

С отчетности за 2017 год (в 2018-м) будет применяться новая форма декларации по налогу на имущество, утв. приказом ФНС России от 31.03.2017 № ММВ-7-21/271@. Кстати, новую форму авансового расчета из этого приказа можно использовать уже с отчетности за 1-й квартал 2017 года (письмо ФНС от 14.04.2017 № БС-4-21/7145).

См также:«Авансовый расчет по налогу на имущество уже можно сдать по новой форме» .

В 2017 году для отчета за 2016-й использовалась форма декларации по налогу на имущество, утв. приказом ФНС России от 24.11.2011 № ММВ-7-11/895. Посмотреть и скачать эту форму бланка декларации по налогу на имущество организаций вы можете на нашем сайте:

Скачать бланк декларации по налогу на имущество

Рассмотрим некоторые особенности заполнения этой формы декларации по налогу на имущество.

Порядок заполнения декларации по налогу на имущество организаций: правила для раздела 2

Основной момент заполнения декларации по налогу на имущество — это отражение остаточной стоимости имущества в разделе 2. Эти сведения заносятся из бухгалтерских учетных данных в строки 020-141 и 270 данного раздела.

В строке 150 декларации по налогу на имущество указывают расчетную среднегодовую стоимость объекта, включаемую в базу по налогу, которая при наличии льгот, данные по которым отражают в строках 160, 170, сформирует налоговую базу в строке 190. Если объект находится одновременно в нескольких субъектах РФ, то его доля, принадлежащая субъекту, к которому относится формируемая декларация, будет отражена по строке 180 и повлияет на величину налоговой базы, показанной по строке 190.

О новшествах 2017 года в части налога на имущество читайте в статье«Налогообложение движимого имущества: изменения-2017».

При заполнении декларации по налогу на имущество у бухгалтеров часто возникают вопросы, связанные с делением имущества на движимое и недвижимое: здесь далеко не всё так буквально, как казалось бы на первый взгляд. Так, например, подобные сложности возникают с объектами имущества, которые являются частью зданий и сооружений — сигнализация, кондиционирование. Помогут в классификации этого имущества письма Минфина РФ от 04.10.2013 № 03-05-05-01/41301 и от 11.04.2013 № 03-05-05-01/11960.

Заполняем раздел 3 декларации

В данном разделе декларации по налогу на имущество рассчитывается налог по недвижимым объектам, облагаемая база которых определяется по кадастру. С 2014 года их круг существенно расширился за счет ст. 378.2 НК РФ, обязывающей начислять налог от кадастровой стоимости по таким объектам, как:

- центры и комплексы, имеющие деловое, административное или же торговое назначение;

- размещенные в нежилом фонде торговые или точки общепита, офисы, центры бытового обслуживания;

- недвижимость, принадлежащая иностранным юрлицам без представительств в РФ или не используемая их представительствами.

Налог в разделе 3 декларации рассчитывается отдельно по каждому объекту из указанных выше. Для этого в отчете заполняется соответствующее количество листов.

Как не переплачивать налог — памятка по облагаемому имуществу

Очень часто бухгалтеры придерживаются в вопросах налогообложения принципа «максимализма»: лучше уж переплатить, чем недоплатить. Это в корне неверно, ведь такие действия приводят к ряду негативных факторов в виде увеличения налоговой нагрузки на организацию и искажению данных отчетности. Вести расчет налогов нужно стремиться максимально правильно, а что касается имущественного налога, то здесь следует верно определять налогооблагаемые объекты.

Имущество, которое стоит проверить на предмет включения в базу перед заполнением декларации по налогу на имущество:

- сдаваемая или получаемая по лизинговому договору недвижимость — включаем ее в базу в том случае, если она поставлена на баланс;

- движимое имущество, приобретенное с 01.01.2013, не учитываем в базе, если, конечно, оно не получено от взаимозависимых лиц либо в процессе реорганизации или ликвидации.

Чтобы правильно составить декларацию по налогу на имущество, нужно учесть ряд нюансов, верно определить налогооблагаемые объекты, выделить объекты имущества, налогооблагаемая база по которым определяется по кадастру. Обо всём этом мы рассказали в нашей статье, которая может стать для вас руководством при заполнении декларации по налогу на имущество.

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Следственный комитет и Налоговая служба разработали методические рекомендации по установлению фактов умышленной неуплаты налогов и формированию доказательной базы.

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Недавно Алтайское отделение ПФР выпустило неоднозначное информационное сообщение, касающееся правил представления СЗВ-М. В информации говорилось, что «даже в случае отсутствия работников, трудящихся по найму, работодатель все равно подает сведения, но только без указания списка застрахованных лиц».

В ПБУ «Учетная политика» внесены изменения

В ПБУ «Учетная политика» внесены изменения

С 06.08.2017 года вступают в силу поправки в ПБУ 1/2008 «Учетная политика организаций». Так, в частности, установлено, что в случае, когда федеральными стандартами не предусмотрен способ ведения бухучета по конкретному вопросу, компания может разработать свой способ.

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Хабаровские налоговики сообщили, что территориальные инспекции вправе не принимать декларации у организаций, обладающих признаками недобросовестных плательщиков.

Суточные разъездным работникам: начислять ли НДФЛ и взносы

Суточные разъездным работникам: начислять ли НДФЛ и взносы

Если работа сотрудника связана с постоянными разъездами, то суммы выдаваемых ему суточных не облагаются ни взносами, ни НДФЛ в полном объеме, а не только в пределах общего лимита.

Затраты на питьевую воду для офиса можно учесть в базе по налогу на прибыль

Затраты на питьевую воду для офиса можно учесть в базе по налогу на прибыль

Расходы организации на приобретение питьевой воды для сотрудников и установку кулеров относятся к затратам на обеспечение нормальных условий труда, которые, в свою очередь, учитываются в составе прочих расходов. А значит, «водные» суммы можно без проблем включить в «прибыльную» базу.

В целях налога на прибыль дата предъявления «первички» — это дата ее составления

В целях налога на прибыль дата предъявления «первички» — это дата ее составления

Расходы на приобретение работ (услуг), выполненных (оказанных) сторонними организациями, признаются в «прибыльных» целях в том периоде, в котором документально подтвержден факт выполнения этих работ (оказания услуг). Минфин напомнил, что считать датой такого документального подтверждения.

КАК ЗАПОЛНИТЬ ДЕКЛАРАЦИЮ ПО НАЛОГУ НА ИМУЩЕСТВО ЗА 2016 ГОД?

Сколько деклараций по налогу на имущество надо заполнить

Отдельная декларация заполняется для ИФНС по месту нахождения п. 1.2 Порядка заполнения декларации :

— недвижимого имущества. если оно находится вне места нахождения организации или ОП, имеющего отдельный баланс.

Какие разделы декларации надо заполнить

Любая декларация по налогу на имущество включает в себя:

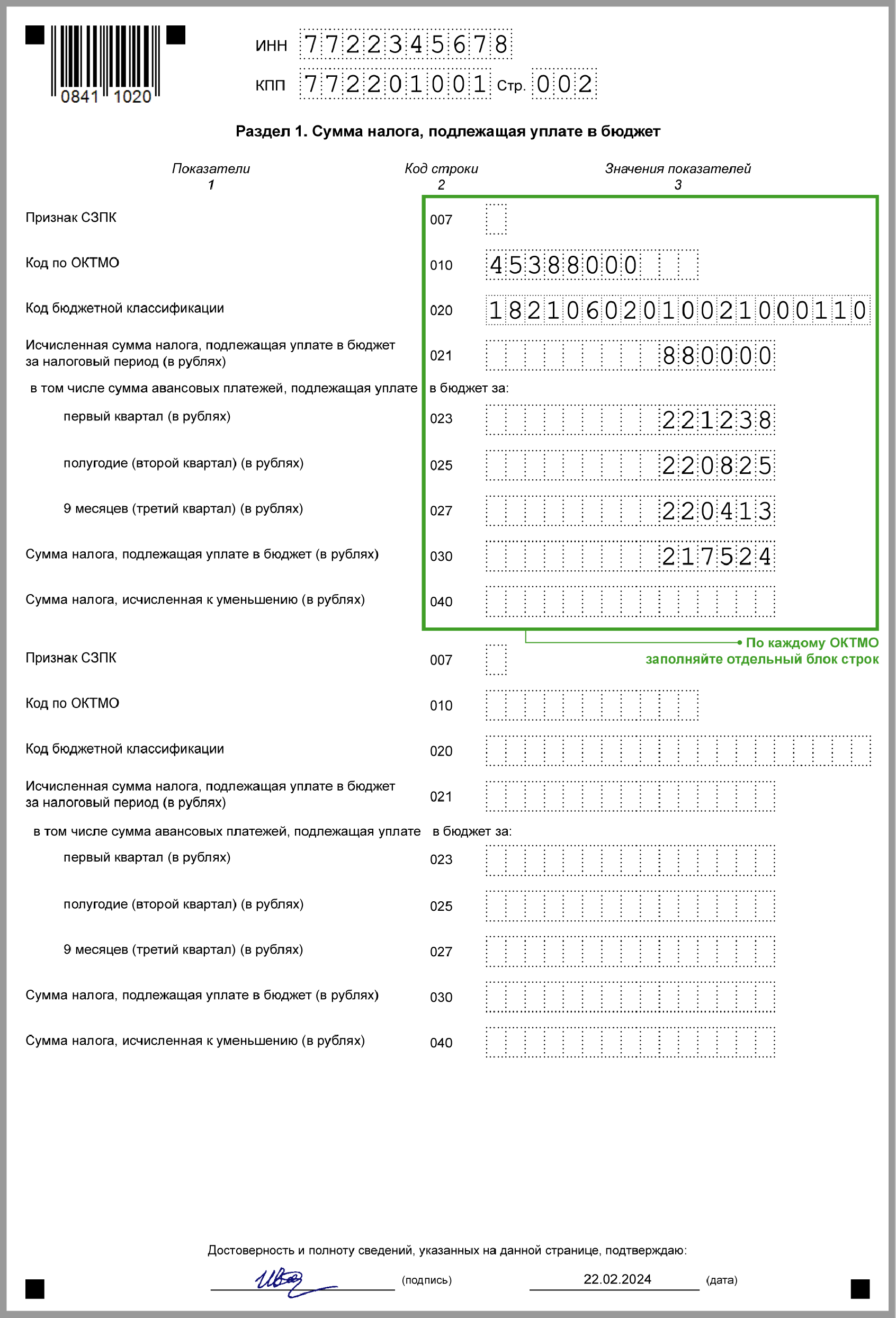

— разд. 1. предназначенный для отражения суммы налога, подлежащей уплате в бюджет;

— разд. 2. предназначенный для расчета налога исходя из балансовой стоимости;

— разд. 3. предназначенный для расчета налога исходя из кадастровой стоимости.

В ИФНС надо представить все листы декларации, даже если у вас нет объектов, которые должны отражаться в разд. 2 или 3.

В каком порядке заполнять декларацию

Начните заполнение с титульного листа, в котором укажите данные об организации и подаваемой декларации. Потом заполните разд. 3, разд. 2 и в конце — разд. 1.

Раздел 3 декларации заполняется по каждому объекту недвижимости, налог по которому исчисляется исходя из кадастровой стоимости Письмо ФНС от 16.10.2014 N БС-4-11/21488. Соответственно, вы должны заполнить столько разд. 3, сколько у вас таких объектов недвижимости.

Если недвижимости, облагаемой исходя из кадастровой стоимости, у вас нет, то в разд. 3 проставьте прочерки во всех полях, кроме ИНН, КПП, Стр. п. 2.4 Порядка заполнения декларации .

Если недвижимость принадлежала организации не в течение всего года, то в строке 090 укажите коэффициент, определяемый как отношение числа полных месяцев, в течение которых объект был в собственности, к 12 п. 5 ст. 382 НК РФ, пп. 8 п. 6.2 Порядка заполнения декларации. За полный принимается месяц, в котором п. 5 ст. 382 НК РФ :

— зарегистрировано право собственности на объект, если это произошло до 15-го числа месяца включительно. Если же право собственности на объект зарегистрировано после 15-го числа, то этот месяц при расчете налога не учитывается;

— зарегистрировано прекращение права собственности на объект, если это произошло после 15-го числа месяца. Если же прекращение права собственности на объект зарегистрировано до 15-го числа включительно, то этот месяц при расчете налога не учитывается.

Например, если право собственности на недвижимость зарегистрировано 17 октября, то в строке 090 сделайте запись 2/12.

Разделов 2 в декларации может быть несколько. Например, в случае, когда у вас на территории, подконтрольной одной ИФНС, два здания с разными кодами ОКТМО, нужно заполнить два разд. 2. Если к тому же в отношении части имущества установлена пониженная ставка налога, то придется заполнить еще один разд. 2.

В строке 270 разд. 2 укажите остаточную стоимость всех основных средств организации, кроме земельных участков, в том числе:

— имущества, числящегося на балансе ОП.

Обратите внимание: если вы отчитываетесь по месту нахождения и организации, и ОП, то в обеих декларациях показатель строки 270 разд. 2 будет одним и тем же Письмо ФНС от 08.05.2014 N БС-4-11/8871 .

В разд. 1 декларации для отражения суммы налога к уплате (к уменьшению) по соответствующему коду ОКТМО предусмотрено шесть блоков строк 010 — 040. в которых указываются:

— в строке 010 — код ОКТМО. по которому уплачивается налог;

— в строке 020 — КБК 182 1 06 02010 02 1000 110;

— в строке 030 — сумма налога к уплате;

— в строке 040 — сумма налога к уменьшению.

Если вы по одному коду ОКТМО рассчитываете налог на имущество, исходя как из балансовой, так и из кадастровой стоимости, то в строке 030 разд. 1 декларации укажите общую сумму налога к уплате. Она складывается из двух сумм п. 4.2 Порядка заполнения декларации, Письмо ФНС от 08.05.2014 N БС-4-11/8876 :

— суммы налога. исчисленного исходя из балансовой стоимости имущества с таким же кодом ОКТМО;

— суммы налога. исчисленного исходя из кадастровой стоимости имущества с таким же кодом ОКТМО.

Как заполнить расчет по авансовому платежу по налогу на имущество? >>>

Как представлять декларацию и расчет авансовых платежей по налогу на имущество? >>>

Какие есть льготы по налогу на имущество? >>>

Дополнительно в Путеводителях КонсультантПлюс

Дополнительно в Путеводителях КонсультантПлюс

Подробно структура и порядок заполнения декларации по налогу на имущество рассмотрены в Практическом пособии по налогу на имущество >>>

Издательство «Главная книга», © 2017. Сборник типовых ситуаций. 2017-08-07 .

Новостная рассылка для бухгалтера

Ежедневно мы отбираем важные для работы бухгалтера новости, экономя ваше время.

Получайте бесплатную рассылку бухгалтерских новостей на электронную почту.

Источники: http://www.garant.ru/company/about/press/smi/667591/, http://nalog-nalog.ru/nalog_na_imuwestvo/deklaraciya_nalog_na_imuwestvo_organizacij/nyuansy_zapolneniya_deklaracii_po_nalogu_na_imuwestvo/, http://glavkniga.ru/situations/166156