Как заполнить справку 2-НДФЛ на практическом примере

Налоговая инспекция хочет знать все. И не только о том, все ли налоги заплатила за себя ваша организация. Кроме своих налогов любая организация или ИП, имеющий в штате сотрудников или заключивший гражданско-правовые договоры на выполнение работ, оказание услуг, должны удерживать и уплачивать в бюджет налоги с доходов, полученных физическими лицами.

Связано это с тем, что работодатель по отношению к своим работникам является налоговым агентом. Как можно проверить, выполнил он свои обязанности или нет, и все ли заплатил работник, что должен был? Только посмотрев отчетность.

Уже много лет такие сведения подаются в виде справок по форме 2-НДФЛ. На каждого сотрудника составляется отдельная справка. А значит, бухгалтер должен знать, как заполнить справку 2-НДФЛ.

Содержание статьи:

1. Правила заполнения справки 2-ндфл

2. Пример заполнения справки 2-НДФЛ

4. Коды заполнения справки 2-ндфл

5. Сведения о налоговой базе и налоге

Итак, идем по порядку. Если у вас нет времени читать длинную статью, посмотрите короткое видео ниже, из которого вы узнаете все самое важное по теме статьи.

(если видео видно нечетко, внизу видео есть шестеренка, нажмите ее и выберите Качество 720р)

Более подробно, чем в видео, разберем тему дальше в статье.

1. Правила заполнения справки 2-ндфл

Форма 2-НДФЛ «Справка о доходах физического лица», по которой сдается отчетность в настоящее время, утверждена приказом ФНС России от 30.10.15г. №ММВ-7-11-485@. Этим же нормативным документов утверждены и правила заполнения справки 2-НДФЛ.

- По физическим лицам, получившем доход, с которого организация удержала налог – в налоговую не позднее 1 апреля следующего года (п. 2 ст. 230 НК РФ).

- По физическим лицам, получившем доход, с которого организация не имела возможности удержать налог – в налоговую не позднее 1 марта следующего года (п. 5 ст. 226 НК РФ).

Также информация о том, как заполнить справку 2-НДФЛ, пригодится не только для отчета в налоговую. Справку также нужно выдавать по просьбе работников, например, для банка (п.3 ст.230 НК).

Все показатели в справке (кроме суммы НДФЛ) отражаются в рублях и копейках. Сумма налога показывается в полных рублях (суммы до 50 коп. отбрасываются, суммы в 50 коп. и более округляются в большую сторону).

2. Пример заполнения справки 2-НДФЛ

Давайте рассмотрим практическую ситуацию из жизни организации, и на ее основе составим пример заполнения справки 2-НДФЛ. Параллельно будем обсуждать и важные теоретические моменты.

Рассчитаем величину НДФЛ за каждый месяц работы и за год в целом Осетрову Олегу Алексеевичу, менеджеру ООО «Премудрый пескарь». Оклад работника 35 000 руб. в месяц.

Кроме оплаты за отработанное время, выплачено:

- Отпускные – 10000 руб.

- Пособие по временной нетрудоспособности – 7500 руб.

У Осетрова есть дети:

- Дочь 1994 г.р. учащаяся ВУЗа по очной форме обучения;

- Сын 2002 г.р. учащийся школы.

Заявление на предоставление детских вычетов Осетров написал. Подтверждающие документы на получение вычетов есть.

5 июля 2016 года дочь Осетрова закончила ВУЗ, следовательно, с августа 2016 года налоговый вычет на нее уже не предоставляется. Дальше вычет Осетров получает только на младшего ребенка – школьника.

В мае 2016 года Осетров приобрел квартиру. Поскольку имущественный вычет он до этого не использовал, то 18 июня 2016 года он принес в бухгалтерию заявление на предоставление имущественного вычета за 2016 год на сумму 1 500 000 руб. и уведомление из налоговой инспекции о праве на вычет. Вычет будет предоставляться с июня 2016 года.

Доходы, облагаемые по ставке 13% для дивидендов и 35%, в 2016 году Осетров не получал.

Все доходы, вычеты и начисленный НДФЛ по данному работнику представлены в таблице.

Кроме оплаты по окладу сотрудник получал материальную помощь: 2000 руб. в январе, 6000 руб. в июне.

В ноябре налогооблагаемые доходы нарастающим итогом с начала года превысили 350 тыс. руб. поэтому начиная с ноября, детские вычеты предоставляться не будут. Для расчета данного лимита используются только налогооблагаемые доходы.

Обратите внимание по внесению данных о выплаченной материальной помощи в справку 2-НДФЛ. Если у сотрудника была в году материальная помощь, полностью не облагаемая НДФЛ независимо от суммы, то вносить ее в справку не нужно.

Если была обычная матпомощь, которая не облагается только в пределах 4000 руб. то в справке она отражается.

3. Как заполнить справку 2-НДФЛ

Теперь, когда все исходные данные для примера у нас есть, будем по шагам смотреть, как заполнить справку 2-НДФЛ.

В графе признак справки нужно указать:

1 – если сообщаются сведения о доходах физического лица и начисленном, удержанном и перечисленном НДФЛ;

2 – если удержать НДФЛ невозможно (не позже 1 месяца по окончании года);

«Номер корректировки» — поле заполняется и при сдаче первичной справки, и при сдаче уточненных сведений. Если справка первичная, то надо поставить номер 00, для уточненных — 01, 02 и т. д.

Есть возможность аннулировать справку 2-НДФЛ, которую компания сдала ошибочно. Для этого в поле «Номер корректировки» надо поставить значение 99, а в справке заполнить только разделы 1 и 2 со сведениями об организации и физлице. Такая аннулирующая справка будет иметь новую дату составления, но старый номер (т.е. номер той старой ошибочной справки).

В каких случаях это может потребоваться? Например, если вы по ошибке сдали на одного работника несколько справок, сдали справку на работника, который у вас уже давно не работает и др.

Заполнение справки начинается с внесения сведений о налоговом агенте в Раздел 1: ИНН/КПП, наименование организации или ФИО физического лица – индивидуального предпринимателя, код по ОКТМО, телефон.

В Разделе 2 отражаются сведения о физическом лице, которое получало доходы: ИНН, ФИО, гражданство, дата рождения, паспортные данные, место жительства. Для иностранцев есть и свои поля: ИНН в стране гражданства, адрес места жительства в РФ, код страны проживания и адрес в стране постоянного проживания (указывается один из адресов).

В поле «Статус налогоплательщика» указывается один из следующих:

- 1 — резиденты

- 2 — нерезиденты

- 3 — высококвалифицированные специалисты

- 4 — переселенцы, которые живут за рубежом (т.е. это участники государственной программы по оказанию содействия добровольному переселению соотечественников, проживающих за рубежом, не являющиеся налоговыми резидентами)

- 5 — беженцы-нерезиденты и получившие временное убежище в РФ

- 6 — иностранцы, которые работают на основании патента.

По данным об организации и физическом лице мы заполнили разделы 1 и 2.

4. Коды заполнения справки 2-ндфл

Далее справка НДФЛ представляет детальную информацию о доходах и вычетах. Раздел 3 содержит сведения о доходах, которые получены работниками в денежной или натуральной форме, за каждый месяц налогового периода (года). В заголовке данного раздела отражаются ставки НДФЛ, на которые заполняется раздел. В нашем примере будет один раздел, потому что все доходы, которые получил работник, облагаются по ставке 13%.

За каждый месяц в графе Сумма дохода указывается общая величина дохода, полученная работником за месяц. Если в каком-то месяце работник имел право на получение профессионального налогового вычета, а также вычета по доходу, облагаемому НДФЛ не в полном размере, то указывается код вычета и его сумма.

Полностью освобожденные от НДФЛ доходы в справку не включают, например, пособие по уходу за ребенком, пособие по беременности и родам.

Коды заполнения справки 2-НДФЛ берутся из приказа ФНС от 10.09.15 № ММВ-7-11/387@. Нам для заполнения формы в нашем примере потребуются:

- 2000 – заработная плата

- 2760 — материальная помощь

- 2012 — отпускные

- 2300 — пособие по временной нетрудоспособности

- 503 — необлагаемый лимит по матпомощи

- 114 — на первого ребенка

- 115 — на второго ребенка

- 311 — имущественный

В Разделе 4 обобщаются данные о вычетах в соответствии с их кодами, указывается суммарная величина каждого вычета. Здесь приводятся вычеты, которые не связаны с конкретной выплаченной суммой (в отличие от вычетов, указываемых в разделе 3 – по материальной помощи, профессиональные вычеты).

В разделе 4 мы запишем вычеты на детей – по первому и второму ребенку отдельно, и имущественный вычет. Здесь же могут быть указаны вычеты на самого работника, а также социальные и инвестиционные.

Для занесения данных об имущественном вычете необходимо иметь Уведомление из налогового органа, которое подтверждает право работника на его применение.

5. Сведения о налоговой базе и налоге

В Разделе 5 подводятся итоги доходов, определяется налоговая база и делается расчет НДФЛ. Отражается общая сумма доходов – итоговая величина столбца Сумма дохода из Раздела 3. По следующей строке записывается налоговая база, которую можно найти как разность между общей суммой доходов и величиной налоговых вычетов (сумма вычетов по Разделам 3 и 4).

По строке Сумма налога исчисленная записывается исчисленная сумма налога, т.е. произведение налоговой базы на налоговую ставку. Далее заполняются строки с данными о сумме удержанного, перечисленного налога, излишне удержанной и не удержанной.

Общая сумма полученных доходов – 423 500 руб.

Сумма вычетов – 9800 (первый ребенок) + 14 000 (второй ребенок) + 238 200 (имущественный) + 4000 (необлагаемая матпомощь) = 266 000 руб.

Налоговая база – 157 500 руб.

Сумма налога – 20 475 руб.

Если в отношении доходов работника в течение года использовались разные ставки, то и разделов 3-5 будет несколько. Число разделов 3-5 будет равно количеству использованных ставок.

Тем компаниям, где работают иностранные сотрудники из «безвизовых» стран, пригодится строка с данными по фиксированным авансовым платежам.

6. Куда сдавать справки 2-НДФЛ

Налоговые агенты сдают справки по форме 2-НДФЛ в налоговую инспекцию по месту своего учета. Такое требование прописано в пункте 2 статьи 230 НК РФ. То есть по местонахождению организации (или подразделения) либо по месту жительства физического лица, зарегистрированного в качестве индивидуального предпринимателя.

Справки сдавайте в электронном виде по телекоммуникационным каналам связи через оператора электронного документооборота. На бумаге составлять справки разрешено только в том случае, если за год количество граждан, получивших доходы от налогового агента, менее 25 человек.

С 1 января 2016 года для налоговых агентов введен штраф за представление документов, содержащих недостоверные сведения. Штраф выпишут, если налоговики выявят ошибки в форме 2-НДФЛ. Сумма штрафа — 500 рублей за каждую справку с недостоверными сведениями.

Поэтому внимательнее изучайте, как заполнить справку 2-НДФЛ и не допускайте ошибок. А если вдруг заметили ошибку, то бегом исправлять ее, пока налоговики не нашли ее раньше вас.

7. Справка 2-ндфл в 1с 8.3

Для тех, кто ведет учет в программе 1С: Бухгалтерия – смотрите, как заполнить справку 2-НДФЛ в 1С: Бухгалтерия в видео-формате.

Какие проблемные вопросы по заполнению справок 2-НДФЛ возникают у вас? Задавайте их в комментариях!

Как заполнить справку 2-НДФЛ на практическом примере

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Следственный комитет и Налоговая служба разработали методические рекомендации по установлению фактов умышленной неуплаты налогов и формированию доказательной базы.

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Недавно Алтайское отделение ПФР выпустило неоднозначное информационное сообщение, касающееся правил представления СЗВ-М. В информации говорилось, что «даже в случае отсутствия работников, трудящихся по найму, работодатель все равно подает сведения, но только без указания списка застрахованных лиц».

В ПБУ «Учетная политика» внесены изменения

В ПБУ «Учетная политика» внесены изменения

С 06.08.2017 года вступают в силу поправки в ПБУ 1/2008 «Учетная политика организаций». Так, в частности, установлено, что в случае, когда федеральными стандартами не предусмотрен способ ведения бухучета по конкретному вопросу, компания может разработать свой способ.

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Хабаровские налоговики сообщили, что территориальные инспекции вправе не принимать декларации у организаций, обладающих признаками недобросовестных плательщиков.

Суточные разъездным работникам: начислять ли НДФЛ и взносы

Суточные разъездным работникам: начислять ли НДФЛ и взносы

Если работа сотрудника связана с постоянными разъездами, то суммы выдаваемых ему суточных не облагаются ни взносами, ни НДФЛ в полном объеме, а не только в пределах общего лимита.

Затраты на питьевую воду для офиса можно учесть в базе по налогу на прибыль

Затраты на питьевую воду для офиса можно учесть в базе по налогу на прибыль

Расходы организации на приобретение питьевой воды для сотрудников и установку кулеров относятся к затратам на обеспечение нормальных условий труда, которые, в свою очередь, учитываются в составе прочих расходов. А значит, «водные» суммы можно без проблем включить в «прибыльную» базу.

В целях налога на прибыль дата предъявления «первички» — это дата ее составления

В целях налога на прибыль дата предъявления «первички» — это дата ее составления

Расходы на приобретение работ (услуг), выполненных (оказанных) сторонними организациями, признаются в «прибыльных» целях в том периоде, в котором документально подтвержден факт выполнения этих работ (оказания услуг). Минфин напомнил, что считать датой такого документального подтверждения.

КАК ЗАПОЛНИТЬ СПРАВКУ 2-НДФЛ?

На кого нужно представить справки 2-НДФЛ

Справка 2-НДФЛ с признаком 1 представляется по каждому физлицу, которому ваша организация выплачивала доходы, кроме тех, кому вы выплачивали только доходы пп. 1 п. 1 ст. 227. пп. 2 п. 1 ст. 228. п. 2 ст. 230 НК РФ, Письма Минфина от 07.03.2014 N 03-04-06/10185. ФНС от 02.02.2015 N БС-4-11/1443@ :

— по договорам, заключенным с ними как с предпринимателями.

Справку 2-НДФЛ с признаком 2 надо представить на тех физлиц, с доходов которых вы не смогли полностью удержать исчисленный НДФЛ п. 5 ст. 226 НК РФ, Разд. II Порядка заполнения справки. Такая ситуация возможна, например, при вручении человеку, не являющемуся работником организации, неденежного подарка стоимостью больше 4 000 руб. По этим же людям надо сдать и справку 2-НДФЛ с признаком 1 Письмо ФНС от 30.03.2016 N БС-4-11/5443 .

Как заполнить раздел 1 справки 2-НДФЛ

В разд. 1 справки 2-НДФЛ указываются данные о вашей организации.

— если физлицо получало доходы от головного подразделения организации — код ОКТМО и КПП организации;

— если физлицо получало доходы от обособленного подразделения (ОП) организации — код ОКТМО и КПП обособленного подразделения.

Как заполнить раздел 2 справки 2-НДФЛ

В разд. 2 справки указываются данные о физлице, по которому составлена справка.

В поле "Гражданство (код страны) " надо указать код страны, гражданином которой является физлицо. Этот код берется из Общероссийского классификатора стран мира (ОКСМ). Например, по работнику — гражданину РФ надо поставить код 643 .

В поле "Код документа, удостоверяющего личность" укажите код этого документа в соответствии со Справочником. Например, паспорту гражданина РФ соответствует код 21 .

Общие правила заполнения разделов 3 — 5 справки 2-НДФЛ

Если в течение года вы выплачивали одному и тому же человеку доходы, облагаемые НДФЛ по разным ставкам, по этому человеку надо представить в ИФНС одну справку 2-НДФЛ, заполнив в ней отдельные разд. 3 — 5 для каждой из ставок НДФЛ Разд. I Порядка заполнения формы 2-НДФЛ .

При отсутствии суммовых показателей в соответствующих полях справки проставляется ноль Разд. I Порядка заполнения справки .

Какие коды доходов и вычетов надо указывать в справке 2-НДФЛ

Доходы и вычеты отражаются в справке по кодам. утвержденным Приказом ФНС от 10.09.2015 N ММВ-7-11/387@.

Самые распространенные коды доходов:

— 2010 — вознаграждение по гражданско-правовому договору на выполнение работ (оказание услуг);

— 2610 — материальная выгода от экономии на процентах за пользование заемными средствами;

— 2760 — материальная помощь работникам (кроме матпомощи, выдаваемой в связи со смертью члена семьи, рождением ребенка. стихийным бедствием или иными чрезвычайными обстоятельствами);

— 4800 — доходы, для которых нет своих кодов. Например, сверхнормативные суточные. компенсация за неиспользованный отпуск при увольнении Письма ФНС от 19.09.2016 N БС-4-11/17537. от 06.07.2016 N БС-4-11/12127 .

Самые распространенные коды вычетов:

— 126 — стандартный вычет на первого ребенка родителю (в одинарном размере);

— 127 — стандартный вычет на второго ребенка родителю (в одинарном размере);

— 128 — стандартный вычет на третьего и следующего ребенка родителю (в одинарном размере). Остальные коды вычетов на детей смотрите здесь ;

— 311 — имущественный вычет в размере суммы, потраченной на приобретение (строительство) жилья;

— 327 — социальный вычет по расходам работника на негосударственное пенсионное обеспечение, добровольное пенсионное страхование, добровольное страхование жизни;

— 501 — вычет из стоимости подарков (до 4 000 руб. в год);

Как заполнить раздел 3 справки 2-НДФЛ

В разд. 3 справки приводятся сведения:

— о полученных физлицом доходах, облагаемых по конкретной ставке налога (13, 15, 30 или 35%);

— о налоговых вычетах, которые применяются к конкретным видам доходов. К ним относятся, в частности, профессиональные вычеты и суммы, не облагаемые НДФЛ по ст. 217 НК РФ разд. V Порядка заполнения справки. Стандартные, имущественные и социальные вычеты в разд. 3 не показываются.

Суммы доходов отражаются в разд. 3 справки в хронологическом порядке в разбивке по месяцам и кодам доходов. При этом суммы доходов показываются в том месяце, в котором соответствующий доход считается фактически полученным разд. V Порядка заполнения справки. Например, если зарплату за декабрь 2016 г. работник получил в январе 2017 г. то ее сумму надо отразить в справке за 2016 г. в составе доходов за декабрь Письма ФНС от 05.04.2017 N БС-4-11/6420@. от 03.02.2012 N ЕД-4-3/1692@. Ведь фактически полученным доход в виде зарплаты считается на последнее число месяца, за который она начислена п. 2 ст. 223 НК РФ .

Напротив тех сумм доходов, в отношении которых применены вычеты, указываются код вычета и его сумма.

Как заполнить раздел 4 справки 2-НДФЛ

В разд. 4 отражаются стандартные. социальные и имущественные налоговые вычеты, предоставленные физлицу разд. VI Порядка заполнения справки. Такие вычеты могут быть предоставлены только налоговым резидентам РФ в отношении доходов, облагаемых по ставке 13% (кроме дивидендов ) п. 3 ст. 210 НК РФ. Если человек получал от вашей организации доходы, облагаемые по другим ставкам, или не является резидентом, то в суммовых полях этой справки надо проставить нули разд. I Порядка заполнения справки .

Как заполнить раздел 5 справки 2-НДФЛ

— общая сумма доходов, отраженных в разд. 3 справки, облагаемых НДФЛ по ставке, указанной в заголовке этого раздела;

— общие суммы исчисленного и удержанного с этих доходов НДФЛ;

— общая сумма налога, перечисленного в бюджет.

При этом сумма НДФЛ, исчисленная с зарплаты за декабрь текущего года, всегда отражается в справке 2-НДФЛ за этот же год в полях:

Тот факт, что этот налог может быть удержан и перечислен в бюджет уже в следующем году, значения не имеет Письма ФНС от 02.03.2015 N БС-4-11/3283. от 03.02.2012 N ЕД-4-3/1692@ .

Кто подписывает справку 2-НДФЛ

Справку подписывает руководитель организации либо любое должностное лицо, уполномоченное на это внутренними документами компании (например, приказом руководителя). В частности, справку может подписать главный бухгалтер, заместитель главного бухгалтера, бухгалтер, отвечающий за расчет зарплаты.

Внимание! Если ИФНС обнаружит, что в справке 2-НДФЛ содержатся недостоверные сведения, например некорректный ИНН (присвоенный иному лицу), на организацию будет наложен штраф в размере 500 руб. за каждую справку с ошибками п. 1 ст. 126.1 НК РФ, Письма Минфина от 30.06.2016 N 03-04-06/38424. ФНС от 01.11.2016 N БС-4-11/20817. от 09.08.2016 N ГД-4-11/14515 (п. 3) .

Пример заполнения справки 2-НДФЛ

Работник ООО "Альфа" Сидоров Петр Иванович — налоговый резидент РФ. Его ежемесячный оклад — 30 000 руб. В январе Сидоров написал заявление на "детский" вычет на первого ребенка.

С 1 по 29 февраля работник был в отпуске. Отпускные в сумме 28 900 руб. ему выплачены 28.01.2016.

В июле он болел, ему выплачено пособие по больничному в размере 3 700 руб.

В сентябре Сидорову выплачена материальная помощь в размере 5 000 руб. В декабре издан приказ о выплате ему премии по итогам работы за год в размере 15 500 руб. НДФЛ со всех доходов Сидорова удержан и перечислен полностью.

Справка о доходах за 2016 г. будет заполнена так.

Как отразить дивиденды в справке 2-НДФЛ? >>>

Как заполнить и представить справку 2-НДФЛ при увольнении? >>>

Издательство «Главная книга», © 2017. Сборник типовых ситуаций. 2017-08-07 .

Новостная рассылка для бухгалтера

Ежедневно мы отбираем важные для работы бухгалтера новости, экономя ваше время.

Получайте бесплатную рассылку бухгалтерских новостей на электронную почту.

Справка 2-НДФЛ — инструкция по заполнению 2017

В шапке этого раздела ставите налоговую ставку:

• 13 % — для резидентов РФ.

• 30 % — для нерезидентов РФ.

• Каждому виду дохода соответствует свой код.

• Так, например, по зарплате — 2000, по отпускным — 2012 и др.

• Для доходов, по которым отдельный код не предусмотрен, ставится — 4800 «Иные доходы»

• При выплате премий — если выплата за трудовые достижения — код 2000. Если премия приурочена, например, к празднику — это будут уже иные доходы — 4800.

• Полный перечень кодов по доходам смотрите здесь .

• Здесь отражаются только профессиональные вычеты и вычеты, предусмотренные ст. 217 НК РФ.

• Коды для таких вычетов найдите в таблице здесь. Прокрутите таблицу ниже, коды для этих вычетов начинаются с кода 403, там по заголовку соответствующих вычетов сами увидите.

Раздел 4. «Налоговые вычеты».

• Здесь указываются стандартные, социальные, инвестиционные и имущественные налоговые вычеты, предоставленные работнику в отчётном году.

• По каждому из этих вычетов найти код сможете всё в той же таблице «Коды видов вычетов налогоплательщика». Ссылку на неё мы привёли в предыдущем Разделе 3 — графа «Код вычета» (см. выше).

Поля «Уведомление, подтверждающее право на социальный и имущественный вычет».

• Для предоставления социального (за лечение и обучение) и имущественного вычета нужно получить в налоговой уведомление о праве на этот вычет, данные которого в этих полях и указываем.

Раздел 5. «Общие суммы дохода и налога».

Поле «Общая сумма дохода» — указывается общая сумма всех строк раздела 3.

• Указывается разница между общей суммой дохода и всеми налоговыми вычетами.

Поле «Сумма налога исчисленная». Указывается сумма исчисленного НДФЛ.

• Рассчитываем: Налоговая база * 13 % (налоговая ставка)

Поле «Сумма фиксированных авансовых платежей».

Это поле заполняется только в отношении иностранцев, работающих по патенту.

Поле «Сумма налога удержанная». Указывается сумма удержанного НДФЛ.

Поле «Сумма налога перечисленная». Указывается сумма перечисленного в налоговую НДФЛ.

Поле «Сумма налога, излишне удержанная налоговым агентом».

Указывается сумма излишне удержанного НДФЛ.

• Вообще по закону излишне удержанный налог должен быть возвращён работнику, но если не успевают этого сделать к сроку сдачи справки 2-НДФЛ (к 1 апреля), тогда эта сумма вносится в данное поле.

Поле «Сумма налога, не удержанная налоговым агентом».

Указывается сумма НДФЛ, не удержанная в отчётном периоде.

Отображение в 2-НДФЛ возможных ситуаций

ВНИМАНИЕ: с 1 января 2016 года (согласно п.6 ст. 226 НК РФ) НДФЛ, удержанный с больничных (включая пособие по уходу за больным ребёнком) и отпускных пособий, нужно будет перечислять в бюджет не позднее последнего дня месяца, в котором они выплачены.

Ситуация: зарплату начислили в декабре 2015, а выплатили в начале января 2016. В этом случае декабрьскую зарплату отображаем в справке НДФЛ за 2015 год, включая пункты «Сумма налога исчисленная» и «Сумма налога удержанная».

Да, несмотря на то, что фактически НДФЛ будет удержан лишь в январе или даже позже, его сумму всё равно включаем в пункт «Сумма налога удержанная» справки за 2015 год.

Исключение: зарплата была начислена в 2015 году, но в 2016 так и не была выплачена к сроку сдачи 2-НДФЛ (к 1 апреля). Тогда эту зарплату нужно включить в справку 2-НДФЛ за 2016 год.

Ситуация: доходы работника в течение года облагались по разным ставкам. ФНС предлагает последовательно заполнять данные в разделах 3 и 5 вначале для одной ставки, потом — для другой.

При этом справка 2-НДФЛ должна быть одна.

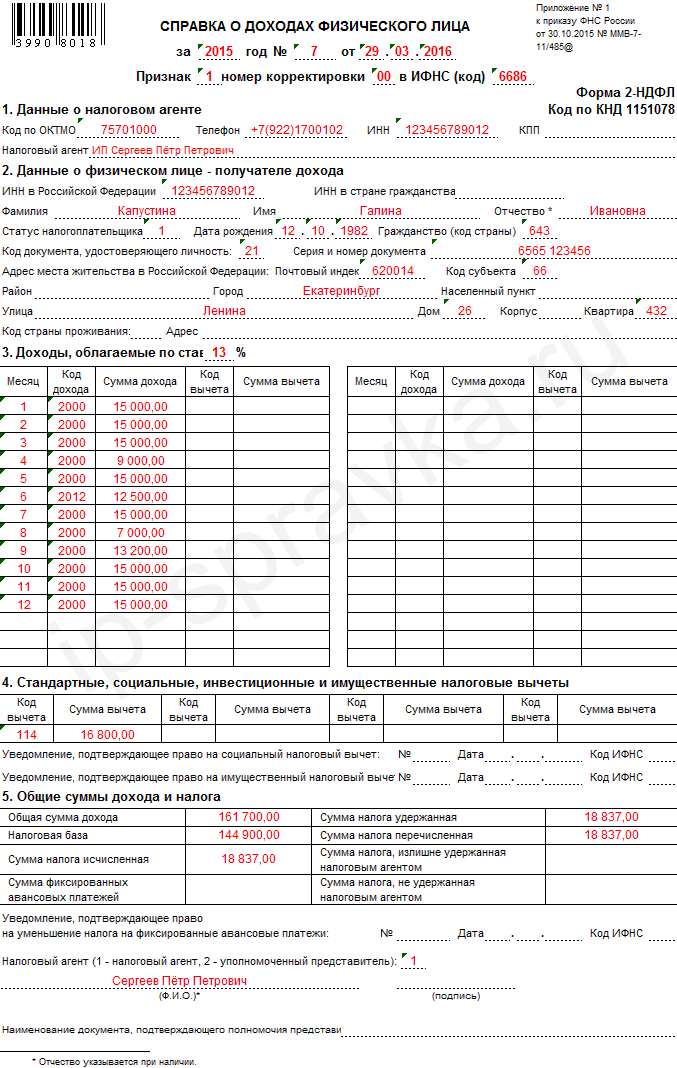

— Образец заполнения справки по новой форме 2-НДФЛ —

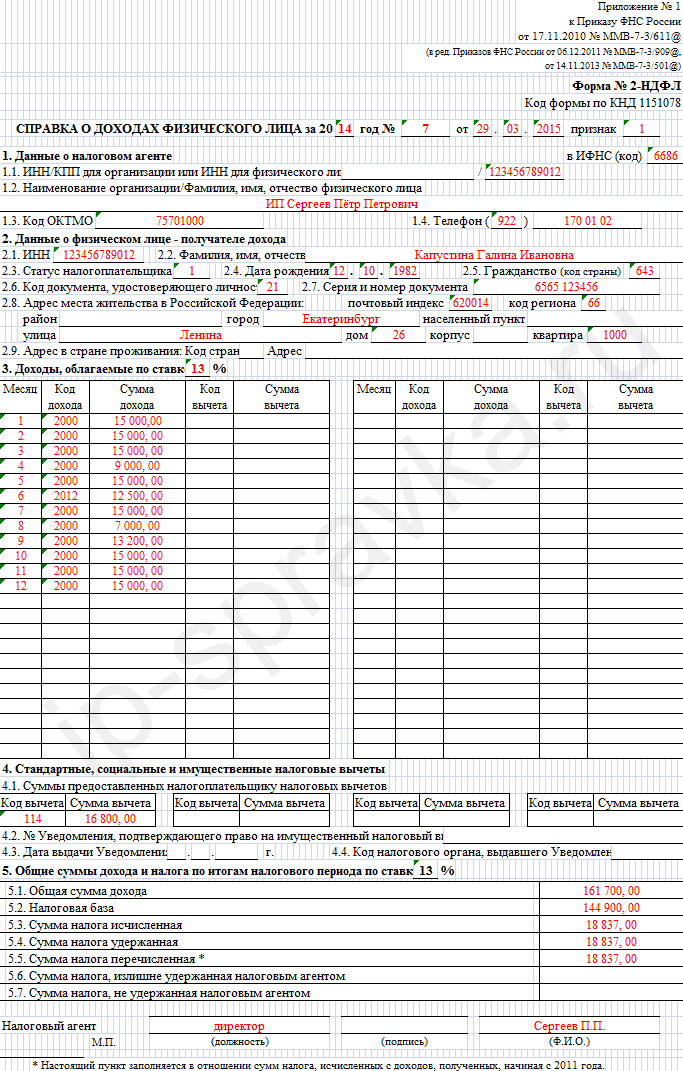

— Образец заполнения справки по старой форме 2-НДФЛ —

Источники: http://azbuha.ru/otchetnost/kak-zapolnit-spravku-2-ndfl/, http://glavkniga.ru/situations/129830, http://ip-spravka.ru/spravka-2-ndfl