Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Следственный комитет и Налоговая служба разработали методические рекомендации по установлению фактов умышленной неуплаты налогов и формированию доказательной базы.

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Недавно Алтайское отделение ПФР выпустило неоднозначное информационное сообщение, касающееся правил представления СЗВ-М. В информации говорилось, что «даже в случае отсутствия работников, трудящихся по найму, работодатель все равно подает сведения, но только без указания списка застрахованных лиц».

В ПБУ «Учетная политика» внесены изменения

В ПБУ «Учетная политика» внесены изменения

С 06.08.2017 года вступают в силу поправки в ПБУ 1/2008 «Учетная политика организаций». Так, в частности, установлено, что в случае, когда федеральными стандартами не предусмотрен способ ведения бухучета по конкретному вопросу, компания может разработать свой способ.

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Хабаровские налоговики сообщили, что территориальные инспекции вправе не принимать декларации у организаций, обладающих признаками недобросовестных плательщиков.

Утвержден новый порядок работы налоговиков с невыясненными платежами

Утвержден новый порядок работы налоговиков с невыясненными платежами

С 01.12.2017 года изменятся правила, по которым налоговики будут разбираться с невыясненными платежами в бюджет. Особое место в новых правилах отведено уточнению платежек на уплату страховых взносов.

Суточные разъездным работникам: начислять ли НДФЛ и взносы

Суточные разъездным работникам: начислять ли НДФЛ и взносы

Если работа сотрудника связана с постоянными разъездами, то суммы выдаваемых ему суточных не облагаются ни взносами, ни НДФЛ в полном объеме, а не только в пределах общего лимита.

Затраты на питьевую воду для офиса можно учесть в базе по налогу на прибыль

Затраты на питьевую воду для офиса можно учесть в базе по налогу на прибыль

Расходы организации на приобретение питьевой воды для сотрудников и установку кулеров относятся к затратам на обеспечение нормальных условий труда, которые, в свою очередь, учитываются в составе прочих расходов. А значит, «водные» суммы можно без проблем включить в «прибыльную» базу.

Заявление на акт сверки с налоговой: образец

Актуально на: 14 апреля 2017 г.

Заявление на акт сверки с налоговой: образец

Заявление на акт сверки с налоговой: образец

В рамках сверки с налоговой по расчетам налогоплательщика в части налогов, сборов и страховых взносов сведения, имеющиеся у ИФНС, сверяются с данными организации или ИП. То есть цель проведения сверки по налогам – удостовериться в том, что все налоги и другие обязательные платежи у налогоплательщика уплачены полностью либо выявить задолженность / переплату.

Сверка по налогам с налоговой проводится (п. 3 Регламента. утв. Приказом ФНС от 09.09.2005 N САЭ-3-01/444@, далее – Регламент):

- если организация (ИП) переходит из одной ИФНС в другую;

- если организация (ИП) снимается с учета в налоговой в связи с ликвидацией или реорганизацией;

- крупнейшими налогоплательщиками – ежеквартально;

- по инициативе налоговиков, к примеру, при обнаружении ими переплаты у организации или ИП (п. 3 ст. 78 НК РФ ), а также в иных случаях, предусмотренных НК РФ;

- по инициативе налогоплательщика (пп. 5.1 п. 1 ст. 21. п. 7 ст. 45 НК РФ ). В этом случае организация (ИП) должна подать в свою ИФНС заявление на сверку с налоговой (пп. 11 п. 1 ст. 32 НК РФ ).

По итогам сверки налогоплательщику направляется акт.

Как провести сверку с налоговой инспекцией

В первую очередь нужно уведомить ИФНС о том, что вы хотите получить акт сверки с налоговой. Сделать это можно несколькими способами:

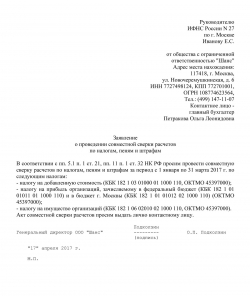

- составить заявление на бумаге и представить его в ИФНС лично в двух экземплярах. На одном из них налоговики должны будут поставить отметку о приеме. И этот экземпляр вам надо будет оставить себе (п. 3.4.1 Регламента ). Либо вы можете направить бумажное заявление по почте ценным письмом с описью вложения. Утвержденной формы его нет. Поэтому на странице приведен один из вариантов того, как может быть составлено заявление на сверку по налогам с налоговой (образец);

- направить запрос на сверку с налоговой инспекцией в электронном виде через Личный кабинет налогоплательщика на сайте ФНС либо по телекоммуникационным каналам связи, если у вас налажен электронный документооборот с налоговиками.

При выборе конкретного способа отправки нужно понимать, что при направлении электронного запроса налоговикам, акт вам также пришлют в электронном виде. Причем предназначен он только для информирования налогоплательщика о состоянии его расчетов (п. 2.22 Рекомендаций по организации электронного документооборота, утв. Приказом ФНС от 13.06.2013 N ММВ-7-6/196@). То есть при обнаружении в акте сведений, с которыми вы не согласны, вы не сможете вернуть его в ИФНС с указанием расхождений.

Если же вы направили в инспекцию бумажное заявление, то в течение 5 рабочих дней налоговики должны будут сформировать акт сверки и передать его вам или переслать по почте (п. 3.4.3 Регламента ). Если в акте сверки с налоговой инспекцией никаких неверных данных, на ваш взгляд, нет, то в конце раздела 1 вы указываете: «Согласовано без разногласий». И ставите подпись. Один вариант акта должен остаться у вас, второй – у налоговиков.

Если же расхождения были обнаружены, то в разделе 1 рядом с суммами, с которыми вы не согласны, укажите свои значения. Ниже ставится отметка, что «Согласовано с разногласиями». И затем нужно будет этот акт направить налоговикам.

Также читайте:

Заявление на сверку расчетов с бюджетом – образец заполнения, бланк

16 сентября 2014, просмотров: 16254, Раздел: Документы

Коммерческие предприятия и организации осуществляют сверку расчетов с налоговой службой, где необходимо заполнить заявление на сверку расчетов с бюджетом – образец заполнения. Сверку расчетов, как правило, проводят один раз на год. Необходимость предприятия на то, чтобы осуществить непосредственно сверку расчетов с бюджетом один раз, связана с исключением вероятности возникновения проблем, которые связаны непосредственно с полной остановкой операций, либо временной, с пенями и расчетным счетом. Также заявление на сверку необходимых расчетов с бюджетом необходимо тем предприятиям, которые планируют свое участие в различных тендерах, либо конкурсах, а также для кредитования, субсидирования и различного лицензирования.

Коммерческие предприятия и организации осуществляют сверку расчетов с налоговой службой, где необходимо заполнить заявление на сверку расчетов с бюджетом – образец заполнения. Сверку расчетов, как правило, проводят один раз на год. Необходимость предприятия на то, чтобы осуществить непосредственно сверку расчетов с бюджетом один раз, связана с исключением вероятности возникновения проблем, которые связаны непосредственно с полной остановкой операций, либо временной, с пенями и расчетным счетом. Также заявление на сверку необходимых расчетов с бюджетом необходимо тем предприятиям, которые планируют свое участие в различных тендерах, либо конкурсах, а также для кредитования, субсидирования и различного лицензирования.

Предприятие подает заявление на то, чтобы выполнить сверку расчетов с бюджетом в произвольной форме, с учетом всех корректировок, которые вносятся на основании ФЗ №229 от 2010г. Для заполнения такого заявления предприятие может использовать образец заявления. Налоговые органы в процессе проведения сверки руководствуются Регламентом предприятия работы с налогоплательщиками, различными плательщиками страховых взносов, сборов и налоговыми агентами (приказ №САЭ-3-01/444 от 09.10.2005г.).

Стоит отметить, что на сверку расчетов с бюджетов предприятия могут соглашаться по своему желанию, но также в данном вопросе бывают и исключения. Сверка проводится в обязательном порядке при таких ситуациях:

• При снятии предприятия с учета и переходе в другую налоговую службу;

• При снятии предприятии с учета из-за ликвидации, или это может быть реорганизация налогоплательщика;

• Для крупных предприятий, организаций осуществление сверки должно проводиться каждые три месяца.

Для осуществления сверки расчетов, предприятию необходим бланк заявления, которое нужно на проверку расчетов с бюджетом. Данное заявление налогоплательщик подает непосредственно в налоговую службу.

Форма заявления, которое необходимо на сверку расчетов с бюджетом

Стоит отметить, что само заявление на проведение сверки составляется в любой произвольной форме, но при его составлении также может помочь и образец заполнения. Специалисты налоговой предлагают предпринимателям использовать за основу бланк, который приведен как пример в регламенте сверки.

Обязательные данные для заполнения заявления

В числе обязательных данных, которые необходимо указать при заполнении заявления на сверку должны быть включены такие реквизиты: коды бюджетной квалификации, налоги, суммы начисленные, а также уплаченных налогов/сборов, период проведения.

Если заявитель (предприятие) по каким либо причинам не укажет необходимые коды бюджетной квалификации, то в данном случае, сверку будут проводить по всем видам налогов. Что касается сумм налогов, то они дают возможность ускорить процесс проведения сверки.

При подаче заявления в налоговую службу вместе с сумами налогов, рекомендуют оформить этот документ в качестве приложения непосредственно к самому заявлению на проведение сверки расчетов. Рекомендуют в заявлении указывать обратного адресата для того, чтобы можно было получить результаты проведенной сверки (финансового директора, либо главного бухгалтера). Поскольку в противной ситуации налоговая служба отправит акт сверки на юридический адрес предприятия.

Если при проведении сверки обнаруживаются определенные расхождения в данных, то проводится более глубокая проверка, которая осуществляется согласно регламенту ФНС РФ. Заявитель при этом подписывает заявление с указанием времени для осуществления указанной сверки расчетов.

Заявление на сверку расчетов с бюджетом. необходимо для проведения и предоставления его в налоговые органы с целью проведения сверки.

Особенности составления акта сверки с налоговой инспекцией в 2017 году

Возникновение задолженности перед ФНС обуславливают разные причины. Не всегда виноват плательщик. Во избежание неприятных сюрпризов не следует игнорировать процесс сверки. Как в 2017 году выгляди акт сверки с налоговыми органами?

Точно знать состояние собственных расчетов с бюджетом крайне важно. Например, экстренно необходима справка об отсутствии долгов, а выданная справка указывает на наличие задолженности.

И при этом наличие долга сопровождается начислением пени и штрафами. А бывает, что налогоплательщик вовремя уплатил положенные взносы и налоги, но по какой-то причине до адресата они не дошли.

Дабы не столкнуться с подобной неожиданностью, периодически следует сверять расчеты с налоговой инспекцией. Какими особенностями в 2017 году отличается акт сверки с ФНС?

Сверка с налоговыми органами начинается с письма налогоплательщика в ФНС.

Самостоятельно инициируют процедуру налоговики редко и то, если плательщик:

- принадлежит к крупнейшим налогоплательщикам, тогда сверка осуществляется ежеквартально;

- переходит по контроль иной ИФНС;

- подлежит ликвидации как юрлицо или ИП.

В письме нужно указать период, за какой необходима сверка. Налоговые органы сверяют расчеты лишь за три года, предшествующих проверке.

Для запроса о сверке не предусмотрено унифицированной формы. Запрос составляется в произвольной форме с указанием следующих данных:

- наименование и адрес отделения ФНС;

- реквизиты налогоплательщика с указанием адреса;

- период сверки;

- ответственное за осуществление сверки лицо;

- контактные данные;

- подпись заявителя и печать при наличии.

Письмо лучше передать при личном обращении. Так запрос будет подтвержден печатью налоговой инспекции, и срок для проведения сверки исчисляется на подтвержденном основании.

Важно чтобы ответственный за сверку представитель обладал всеми необходимыми документами (доверенность и т.д.). Некоторые филиалы налоговой инспекции не требуют письменного обращения.

Можно позвонить и записаться на сверку. Но в этом случае подтверждение даты начала сверки отсутствует, и предъявить претензии касательно нарушения сроков не удастся.

В пятидневный срок налоговым инспектором создается акт сверки. первый из разделов, и передается плательщику почтой или лично. В акте отображается сальдо расчетов в разрезе каждого платежа.

При совпадении данных можно подписать акт, на этом сверка считается завершенной. Процесс сверки без выявления расхождение занимает около десяти дней.

Отправлять запрос на сверку возможно и по ТКС. Но при этом подается запрос не в свободной, а в утвержденной форме. О получении акта необходимо проинформировать налоговиков.

При электронном документообороте необходимо в запросе указывать формат, в каком будет предоставлен акт сверки с налоговой инспекцией — образец Excel или иные расширения.

Что это такое

Форма акта для сличения расчетов по налогам ратифицирована Приказом ФНС РФ №ММ-3-25/494 от 20.08.2007. Это два раздела с наличием титульного листа. В разделе первом показаны сведения обо всех платежах в ФНС.

Данные отображаются по факту на день сверки. При наличии расхождений в первом разделе плательщик указывает, относительно какого пункта у него имеются несоответствия.

Для этого поле «Отметка о расхождении» заполняется «своей» суммой. После получения акта с разногласиями налоговики обязаны сформировать второй раздел акта и вручить его оппоненту для более тщательной сверки.

Второй раздел в акте это подобие действовавшей прежде полной формы акта сверки. Информация здесь детализируется. Значения отображают как:

- сальдо на начальную дату сверки;

- расчеты за определенный период;

- сальдо на окончание периода.

Во втором разделе раздельно выделяются графы для отображения данных ФНС и налогоплательщика. Также имеется поле для указания информации о расхождениях и итогах сверки.

Предусмотрено место, где отражается объяснение причин несоответствий и предложения по их устранению. Оба раздела формируют по всякому налогу и КБК отдельно.

Назначение документа

Акт сверки с ФНС позволяет:

Источники: http://glavkniga.ru/situations/k503703, http://bbcont.ru/business_documents/zayavlenie-na-sverku-raschetov-s-byudzhetom-obrazec-zapolneniya-blank.html, http://buhonline24.ru/buhgalterskij-uchet/pervichnye-dokumenty-buhgalterskij-uchet/akty/akt-sverki/akt-sverki-s-nalogovoj-inspekciej.html